NN IP prévoit un taux de croissance des nouvelles émissions d'obligations vertes de 25 % à 500 milliards d'euros en 2022 par rapport à 2021, avec l'Europe en tête. / Le marché a atteint 1 000 milliards d'euros d'obligations vertes en circulation en septembre 2021. / Les obligations sociales et durables devraient également atteindre 200 milliards d'euros respectivement, mais des normes sont nécessaires pour soutenir la croissance future.

Selon les nouvelles prévisions de NN Investment Partners (NN IP), la croissance des nouvelles émissions d'obligations vertes devrait s'accélérer de 25 % pour atteindre 500 milliards d'euros en 2022 par rapport à 2021, l'Europe en tête. NN IP s'attend à une dynamique soutenue en Europe, l'UE émettant 250 milliards d'euros au cours des 5 ans et demi à venir pour soutenir le plan budgétaire Next Generation EU. L'introduction de la Taxonomie européenne, qui définit des critères durables clairs pour un certain nombre de secteurs, devrait également encourager les émissions. Enfin, il existe encore un retard à rattraper sur les émissions de 2020. Les obligations sociales et durables devraient atteindre 200 milliards d'euros respectivement en 2022, mais la croissance dans ces domaines restera limitée si des normes ne sont pas mises en place.

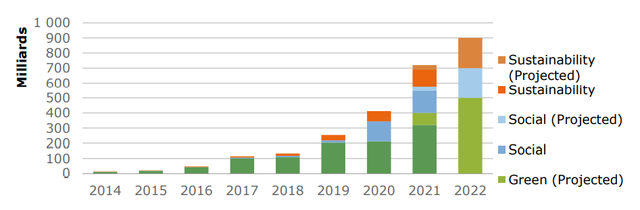

Perspectives pour 2022 En septembre, le marché des obligations vertes a franchi une étape importante et a atteint un encours de 1 000 milliards d'euros d'obligations vertes. Les obligations sociales et durables ont également connu une croissance. Le graphique ci-dessous met en valeur l'évolution des émissions d'obligations vertes, sociales et durables au cours des huit dernières années, ainsi que les prévisions de NN IP pour 2022.

Figure 1 : Croissance du marché des obligations labellisées

Source : Bloomberg, data as of 27-09-2021

Les émissions d'obligations vertes devraient augmenter de 100 milliards d'EUR par rapport à 2021 pour atteindre environ 500 milliards d'euros en 2022. Les émissions d'obligations sociales devraient augmenter de 25 milliards d'euros par rapport à 2021 pour atteindre 200 milliards d'euros en 2022, tandis que les émissions d'obligations durables devraient augmenter de 55 milliards d'euros par rapport à 2021 pour atteindre 200 milliards d'euros. Toutefois, la croissance dans ces deux derniers domaines risque d'être limitée par l'absence de normes claires concernant, par exemple, l'utilisation admissible des bénéfices. La taxonomie sociale de l'UE sera utile, mais elle est encore à l'état de projet.

L'UE sera le moteur des émissions en 2022

Douglas Farquhar, responsable portefeuille client, obligations vertes, s’attend à ce que la croissance du marché des obligations labellisées reste dominée par les émetteurs et entités européens. « L'UE, en particulier, devrait occuper le devant de la scène en matière d'émissions, avec une estimation de 50 à 100 milliards d'euros d'obligations vertes arrivant sur le marché en 2022 pour soutenir les pays européens durement touchés par la crise du COVID-19. Nous nous attendons également à une forte accélération des secteurs qui étaient jusqu'à présent en retard en matière d'émission d'obligations vertes, notamment les entreprises métallurgiques et minières, les entreprises pétrolières et énergétiques, ainsi que les entreprises chimiques. »

« Avec l'intérêt accru des investisseurs pour les investissements axés sur les critères ESG, nous nous attendons en fin de compte à ce que les États-Unis commencent également à jouer un rôle plus dominant sur le marché des obligations durables. Bien qu’à ce stade nous n'ayons pas vu de signes indiquant que le Trésor américain envisage d'émettre des obligations vertes ou d'autres obligations labellisées, il pourrait chercher à imiter le succès européen à plus long terme. »

Saisir de futures opportunités

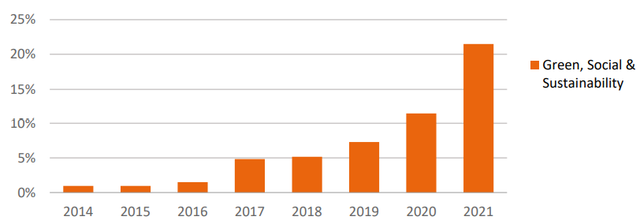

Les risques physiques du changement climatique deviennent plus visibles, notamment sous la forme de phénomènes météorologiques extrêmes et changeants comme ceux ayant eu lieu en 2021. Dans le même temps, les effets de la pandémie de Covid-19 continuent de provoquer des perturbations économiques. Dans ce contexte, il est essentiel qu'un pourcentage plus élevé d'obligations d'État et d'entreprises vertes, sociales ou durables soient émises. La figure 2 ci-dessous montre le pourcentage d'obligations investment grade libellées en euros émises sous forme d’obligations à impact libellées en euros au cours des huit dernières années. Bien que ces données mettent en exergue une augmentation rapide, à 21%, cela montre également l'ampleur de la croissance potentielle future du marché des obligations durables si les obligations investment grade mondiales atteignent le même niveau.

Figure 2 : Part (en %) des obligations à impact en euros sur le marché des obligations investment grade

Source: Bloomberg, data as of 27-09-2021

Obligations durables, sociales et de transition

Ces dernières années ont été marquées par une "label-mania", avec l’apparition de nombreuses dénominations pour qualifier les obligations. Les obligations sociales ont progressé de façon spectaculaire à la suite de la pandémie de Covid-19, les gouvernements et les entités supranationales ayant émis des obligations sociales pour financer la reprise et soutenir la population durant cette période incertaine. Les obligations durables se sont également avérées populaires auprès des émetteurs souhaitant financer aussi bien des projets environnementaux que sociaux.

Cependant, le marché des obligations liées à la durabilité, sociales ou de transition restera limité tant que des normes n’auront pas été mises en place. Les obligations de transition ont, en particulier, souffert de l'émergence des obligations liées à la durabilité et les investisseurs ne sont toujours pas convaincus de leur nécessité alors que les obligations vertes sont un mécanisme de transition avec des normes clairement définies. Les obligations liées à la durabilité, pour lesquelles les émetteurs fixent leurs propres indicateurs clés de performance et objectifs liés à la dette, ont suscité des critiques quant à leur structure, leur manque d'intérêt pour les indicateurs ESG clés et le niveau de compensation des investisseurs (sous la forme d'une majoration),si les émetteurs n'atteignent pas les objectifs qu'ils se sont eux-mêmes fixés.

En conclusion, 2022 devrait être une nouvelle année faste pour les émissions d'obligations vertes, dominées par l'Europe, avec l’arrivée de nouveaux secteurs sur le marché. Les obligations sociales et durables ont besoin de normes plus solides pour progresser de manière significative. Cela progresse lentement. Dans l'ensemble, l’essor du marché continue d'offrir une liquidité et une diversification supplémentaires aux investisseurs qui souhaitent faire des obligations vertes un substitut réaliste à tout ou partie de leur allocation obligataire.

Avertissement légal

Les éléments contenus dans ce document ont été préparés dans un but exclusivement informatif et ne constituent pas une offre, ni un prospectus, une invitation ou une recommandation personnalisée appelant à négocier, à acheter ou vendre un produit d'investissement quel qu’il soit ou à participer à une quelconque stratégie d'investissement. Les investissements peuvent convenir à des investisseurs privés, à la condition qu'ils aient été recommandés par un conseiller dûment habilité, agissant pour le compte de l'investisseur, sur la base d'un contrat écrit. Si une attention particulière a été portée à la rédaction du présent document, son exactitude ou son exhaustivité ne peut faire l'objet d'aucune garantie ou déclaration, implicite ou explicite. Ni NN Investment Partners Holdings N.V., ni ses dirigeants, directeurs ou employés ne peuvent être tenus directement ou indirectement responsables des informations et/ou des recommandations, quelles qu'elles soient, contenues dans le présent document. L'information contenue dans le présent document ne devra jamais être considérée comme un conseil d'investissement comprenant une recommandation d'investissement personnalisée ou comme un avis juridique ou fiscal. Le présent document a été préparé, comme il se doit, avec toute l'attention et tous les soins requis. La présente information ne peut donner lieu à aucun droit. Pour l'obtention de conseils plus spécifiques, veuillez-vous adresser à votre conseiller en investissement. Aucune responsabilité, directe ou indirecte, n'est assumée s'agissant d'une perte éventuelle, subie ou encourue par des lecteurs ayant utilisé cette publication pour prendre des décisions. Les investissements sont soumis à des risques. Votre investissement peut augmenter ou diminuer et les résultats obtenus dans le passé ne sont pas indicatifs des résultats futurs et ne peuvent être, en aucun cas, considérés comme tels. Tous les produits et tous les instruments financiers mentionnés dans le présent document comportent leurs propres risques et sont régis par une documentation contractuelle spécifique. Chaque investisseur doit prendre connaissance de cette documentation et plus particulièrement au sein de cette documentation de la description des risques attachés à l'investissement, avant de conclure une transaction quelconque. La présentation et les informations contenues dans ce document sont confidentielles et ne doivent pas être copiées, reproduites, distribuées ou transmises à qui que ce soit, sans l’approbation écrite préalable de NN Investment Partners Holdings N.V..

À propos de NN Investment Partners

NN Investment Partners est le gestionnaire d'actifs de NN Group N.V., une société cotée en bourse sur Euronext Amsterdam. NN Investment Partners a son siège à La Haye, aux Pays-Bas, et gère environ 298 milliards d'euros* (353 milliards d'USD*) d'actifs pour le compte d'institutions et d'investisseurs individuels à travers le monde. NN Investment Partners emploie environ 900 collaborateurs et possède des bureaux dans 15 pays, desservant des clients en Europe, en Amérique du Nord, en Amérique latine, en Asie et au Moyen-Orient.

NN Investment Partners fait partie de NN Group N.V., une société cotée en bourse.

* Données au 30 juin 2021

Pour accéder au site, cliquez ICI.