-

Si la dette à court terme peut offrir des rendements attrayants et un faible risque de duration, elle n’est pas nécessairement la meilleure stratégie pour les investisseurs obligataires qui s’apprêtent à franchir la ligne d’arrivée de l’année.

-

Les obligations Investment Grade peuvent offrir des possibilités de diversification, un risque d’investissement moindre, des rendements de coupons élevés et une forte convexité.

-

Nous pensons que le moment est venu de passer aux obligations Investment Grade, afin de bénéficier d’un atout par rapport à la baisse des rendements attendue au cours des prochains trimestres.

Tous les coureurs le savent, même les programmes d’entraînement les plus rigoureux et les plus disciplinés peuvent ne pas aboutir aux performances requises. Sur cette dernière ligne droite, c’est souvent une stratégie intelligente qui permet de gagner du terrain sur les concurrents.

Situation actuelle sur le terrain

Cette année, de nombreux investisseurs obligataires ont estimé que les emprunts d’État à court terme et les fonds du marché monétaire suffisaient à couvrir leurs besoins, car ils semblent offrir un potentiel de rendements attrayants avec un faible risque de duration dans un monde d’inflation tenace et d’éventuels relèvements de taux. En conséquence, ces produits ont attiré des entrées de plusieurs milliards, de nombreux clients se précipitant vers ce qu’ils considéraient comme une «sécurité».

Si les obligations Investment Grade ont également enregistré des entrées dans l’ensemble, elles n’ont pas atteint les mêmes niveaux. Pourquoi alors préconisons-nous que les investisseurs optent pour des obligations Investment Grade et augmentent progressivement la duration à l’approche de la fin de l’année 2023?

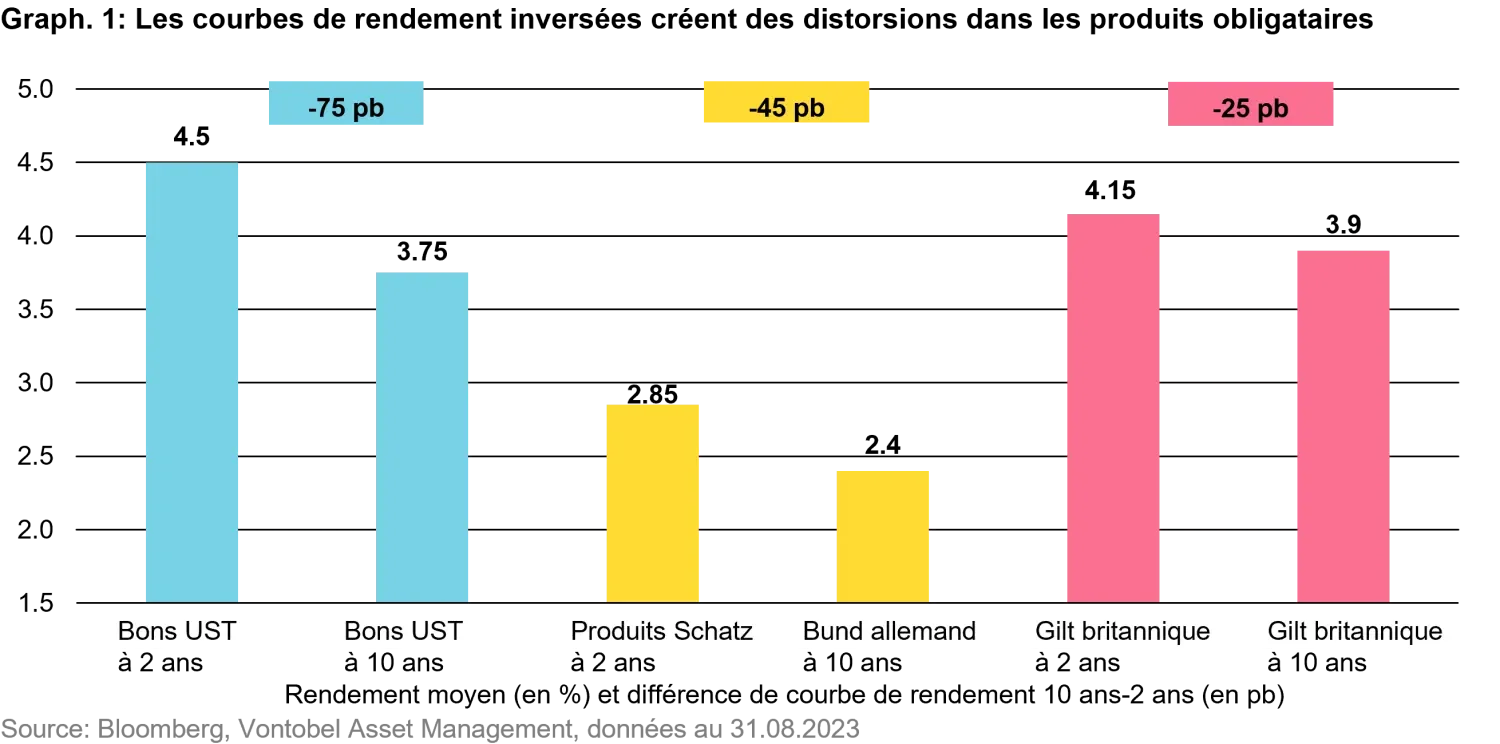

La raison en est les courbes de rendement. Les courbes de rendement sont actuellement inversées, ce qui signifie que la dette à court terme offre des rendements supérieurs à ceux des obligations à long terme, à profil de risque égal. En outre, la sensibilité des prix aux taux d’intérêt est modérée.

Toutefois, les courbes de rendement inversées ne sont pas éternelles: l’inflation tend à diminuer dans la plupart des pays, la croissance économique ralentit et le marché s’accorde à penser que nous sommes plus proches de la fin du cycle de relèvement des taux que de son début. Nous pensons donc qu’il est temps de se projeter dans l’avenir et d’envisager l’ajout d’une duration longue à votre portefeuille.

Cinq raisons de changer votre approche

1. Possibilités de diversification: de nombreux investisseurs sont tentés de suivre leur préférence nationale et d’investir dans des émissions d’un seul gouvernement, comme les gilts britanniques ou les BTP italiens. Nous pensons qu’investir dans un seul ou quelques émetteurs va à l’encontre des fondements de la diversification. Par ailleurs, comme les gouvernements tels que ceux du Royaume-Uni, de l’Italie et d’autres pays comportent des risques de crédit, il est erroné de penser que les emprunts d’État sont sans risque. Nous en avons eu un rappel en temps utile en 2022, lorsque les bons du Trésor US ont subi leur plus grande chute jamais enregistrée.

D’autre part, le marché mondial des obligations Investment Grade offre beaucoup plus de moyens de diversification, dans plus de 60 pays et plusieurs secteurs, et se compose en grande partie de grandes entreprises et de champions nationaux. Par exemple, l’indice ICE BAML Euro Corporate Bond compte environ 800 émetteurs différents et l’indice ICE BAML Global Corporate Bond plus de 2 400 émetteurs, deux marchés liquides bien établis. Le nombre d’emprunts d’État disponibles sur les marchés développés ne peut pas y prétendre. Étant donné que la plupart des entreprises publient leurs résultats tous les trois mois, il est facile de repérer les dernières tendances commerciales et sectorielles. Ainsi, les investisseurs peuvent répartir leur portefeuille afin de recueillir les meilleures idées sur les marchés obligataires mondiaux , au lieu de parier sur un seul investissement gouvernemental.

2. Risque de réinvestissement moindre: les investissements à courte échéance comportent des risques de réinvestissement, car vous devez réinvestir le produit de vos obligations plus tôt. Si l’inflation et les taux d’intérêt continuent de baisser au cours des 12 à 24 prochains mois, non seulement les investisseurs manqueront un rebond lié à la duration, mais ils réinvestiront probablement le produit de la vente à un rendement inférieur à celui d’aujourd’hui. La plupart des gens s’accordent à dire que nous approchons de la fin du cycle de relèvement des taux et, par conséquent, de leur plafond. L’augmentation progressive de la duration de vos investissements obligataires tend à réduire le risque de réinvestissement.

3. Les revenus sont de retour: les obligations d’entreprises offrent une source de rendement diversifiée. Le revenu généré par les coupons élevés est le plus important à long terme, grâce à la partie de spreads de crédit pouvant éventuellement offrir un surplus de rendement intéressant. Les coupons d’environ 5 % pour les obligations d’entreprises Investment Grade en euros récemment émises et assorties d’une échéance à moyen terme ne sont plus une exception. Les émissions d’obligations en dollars US offrent un coupon encore plus élevé aux investisseurs, comme le montre une récente obligation senior non garantie d’une grande banque mondiale dont le coupon avoisinait les 6,5 %. Des revenus encore plus importants sont générés par les obligations subordonnées, dont les coupons s’élèvent à plus de 9 % en euros. Par conséquent, nous dirions que les revenus sont de retour dans les titres obligataires, au bénéfice des investisseurs.

4. Les courbes de rendement inversées se normalisent: à mesure que les rendements obligataires diminuent, les courbes de rendement se redressent, si bien que l’inversion de la courbe de rendement ne devrait pas durer éternellement. Cela signifie que la duration n’est plus votre ennemie. Le fait de bloquer les rendements plus élevés aujourd’hui garantit un revenu plus élevé à long terme. L’histoire nous montre que, depuis 1982, nous nous sommes également retrouvés à cinq reprises dans une situation de courbe de rendement inversée à la fin d’un cycle de durcissement. À chaque fois, les courbes de rendement se sont sensiblement accentuées en l’espace de trois ans, et le taux des fonds de la Réserve fédérale américaine a renoué avec ses niveaux les plus élevés. Si les rendements évoluent fortement, les courbes de rendement inversées pourraient rapidement se normaliser, ce qui pourrait favoriser les obligations à plus long terme. Nous estimons que les investisseurs devraient se préparer à ce scénario et déplacer progressivement leur exposition de la duration à court terme vers la duration à moyen / plus long terme.

5. La convexité est votre alliée: environ 40 % de l’univers Investment Grade mondial se négocie sous un prix au comptant de 90, ce qui rend le marché dans son ensemble très convexe. La convexité des obligations indique comment les prix des obligations évoluent en fonction des taux d’intérêt: plus la convexité est élevée, plus les prix des obligations sont sensibles aux fluctuations des taux d’intérêt. Autrement dit, les obligations à convexité plus élevée offrent un potentiel de rendement plus important en cas de baisse des rendements. Nous savons que cet effet est incorporé dans les niveaux de rendement actuels. Toutefois, les obligations ne se sont pas négociées en dessous de leur valeur nominale depuis de nombreuses années. Elles devront revenir à leur valeur nominale au fil du temps, à moins qu’elles ne fassent défaut, ce qui se produit rarement dans l’Investment Grade. La fin du cycle de relèvement des taux étant en vue, nous pensons que la convexité peut devenir votre alliée, car les obligations qui se négocient en dessous de leur valeur nominale peuvent en bénéficier.

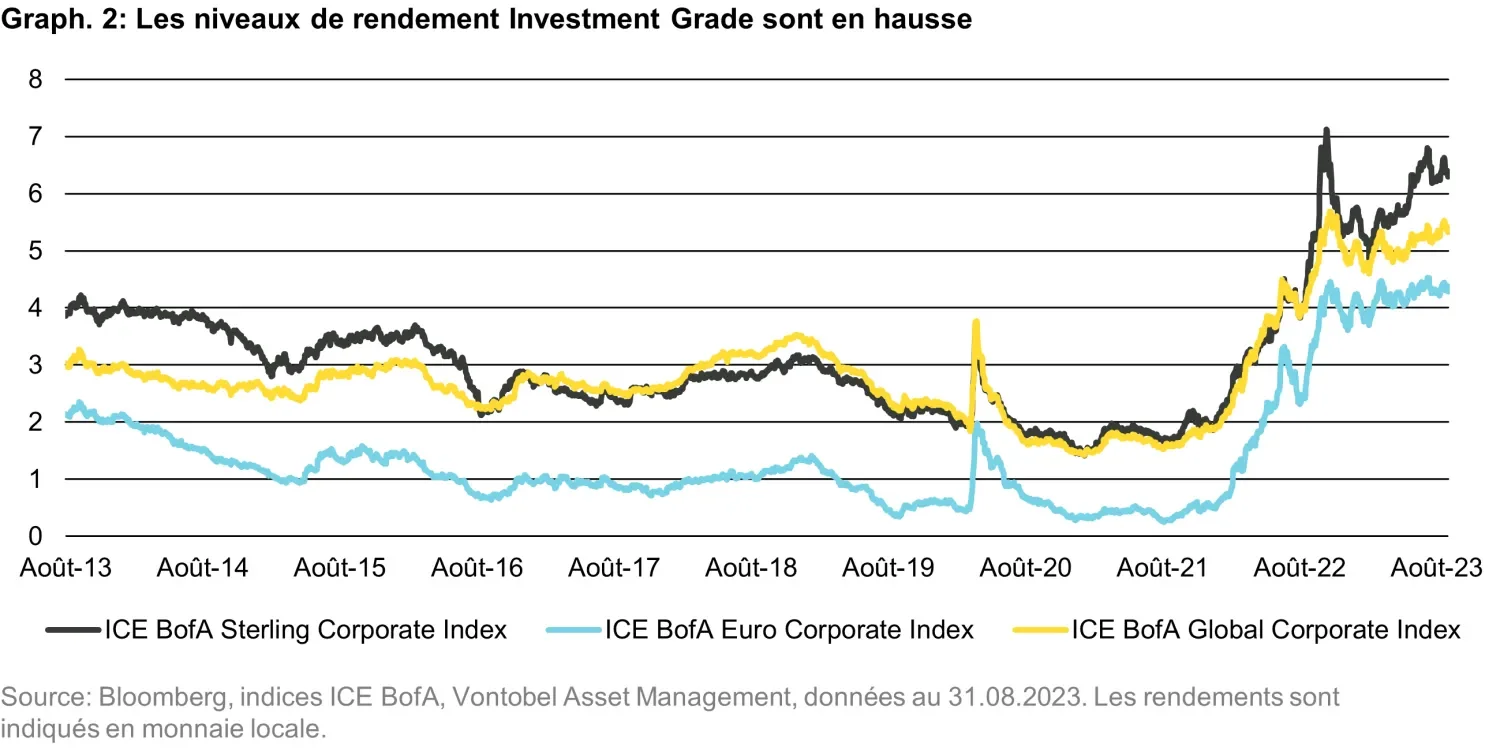

Pourquoi se précipiter sur les obligations Investment Grade maintenant? En supposant que le cycle de relèvement touche à sa fin, l’histoire montre que le moment est venu de s’engager sur une duration plus longue. Et comme le montre le graphique ci-dessous, les rendements des obligations d’entreprises ont peut-être atteint leur maximum et constituent un excellent point d’entrée pour les investisseurs .

Au cours de la dernière décennie, la plupart des investisseurs n’ont pas accumulé beaucoup de revenus obligataires et, l’année dernière, leurs stratégies financières ont été façonnées en essayant de deviner les décisions des banques centrales. Nous pensons donc qu’il est temps de passer à la vitesse supérieure dans la course à la fin de l’année 2023 et d’opter pour les bons rendements actuellement disponibles.

Les obligations d’entreprises offrent actuellement un portage élevé, avec des coupons élevés et un profil de risque convexe, un ensemble d’opportunités que nous avons rarement observé auparavant.

Pour accéder à l'article dans son intégralité, cliquez ICI.

Pour accéder au site, cliquez ICI.