Édito : Sur les marchés, rien - ou presque - ne se passe jamais vraiment comme prévu. Et l'année en cours en est un parfait exemple. Portés par la perspective réconfortante d'un bain d'assouplissant monétaire et euphorisés par des bouffées psychédéliques générées par l'IA, les indices boursiers tutoyaient encore il y a peu des sommets. Mais, désormais, l'heure est au désenchantement.

Spectateurs du désespoir ambiant, les investisseurs prennent petit à petit conscience que 2024 est irrémédiablement à géométrie plus que variable. Dans un monde géopolitique au bord de la crise de nerfs qui souffle le chaud sur les matières premières et intensifie les pressions inflationnistes, la promesse de lendemains accommodants s'éloigne corps et biens du côté de la Fed. Côté tech, cela ne va pas fort non plus. La conquête de l'Ouest numérique compte ses premières victimes. Et les "Sept Magnifiques" pourraient bientôt ne plus avoir besoin des deux mains pour se recenser…

Comme anticipé, les cimes de valorisation récemment caressées par les "StarTech" se sont révélées être le signe précurseur d'un risque de retournement brutal à la première déception venue. Une tension qui explique que, la semaine passée, le cours de Netflix se soit essayé à la chute libre. Ou que Nvidia et les semi-conducteurs ont senti le sol boursier se dérober sous leurs puces. Bref, après avoir perdu un premier moteur (monétaire), les marchés sont en train d'en voir un second (technologique) toussoter. De quoi pousser les investisseurs à effectuer un retour aux sources. À revenir aux fondamentaux, la substantifique moelle des marchés : les résultats d'entreprises ! Outre-Atlantique, ceux d'American Express ont sauvé le Dow Jones d'une noyade hebdomadaire. Ici, ceux de LVMH offraient, en milieu de semaine, une accalmie boursière. S'il ne doit rester qu'un facteur de soutien, ce sera celui-là ! Mais jusqu'à quand ? Sera-t-il de taille à compenser l'ampleur de la réinitialisation constante des anticipations de taux ? Pas sûr, si l'on sait qu'elles se traduisent, en l'occurrence, par une hausse des rendements obligataires… Le retour aux sources pourrait bien être, en définitive, celui du plancher des vaches.

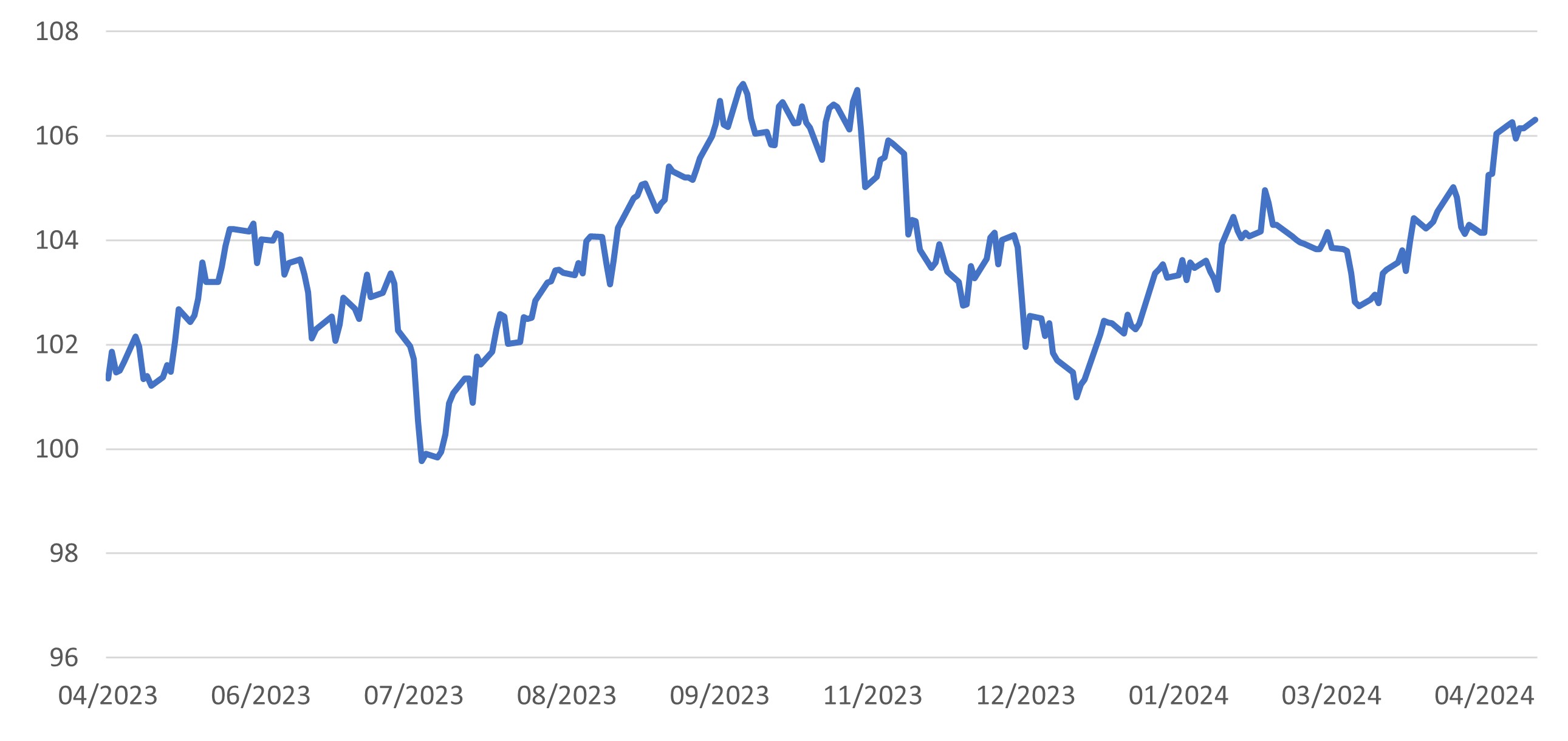

Le graph. de la semaine

Evolution de l’indice dollar US sur 1 an : renforcement en cours

Source : Eikon - Du 24/04/2023 au 22/04/2024

Source : Eikon - Du 24/04/2023 au 22/04/2024

Performances

Classes d'actifs

Un vent de panique a soufflé sur les marchés actions la semaine passée. Risque d'embrasement du Moyen Orient, indicateurs américains suggérant un nouveau calendrier d'assouplissement monétaire de la Fed, quelques déceptions du côté des tech… Tous les ingrédients étaient réunis pour semer le doute dans la tête des investisseurs et alimenter un regain d'aversion au risque. Particulièrement sur les actions. Dans ce contexte, malgré les tensions géopolitiques, les matières premières parviennent à se maintenir pratiquement à l'équilibre. En revanche, les cours du pétrole refluent sous le seuil des 90 dollars le baril (Brent).

Pour lire l'article dans son intégralité, cliquez ICI.

Reposant sur des données et informations publiques et officielles, cet édito est une analyse / interprétation subjective et décalée de l’information économique et financière. Il ne saurait en aucun cas représenter un conseil financier ou d’investissement.

Pour accéder au site, cliquez ICI.