L’inflation plus élevée que prévu a conduit à une hausse des rendements obligataires sous l’effet de la réévaluation par les investisseurs de l’ampleur et du calendrier des futures baisses de taux d’intérêt. Actuellement, les rendements se rapprochent à nouveau des sommets atteints en octobre 2023. Ayant à l’époque affirmé que les obligations offraient enfin des valorisations attractives, l’opportunité d’investissement demeure-t-elle en raison des rendements élevés et de l’incertitude entourant l’orientation des taux ?

(Oui ! Nous sommes convaincus qu’elle subsiste, à condition d’adopter un processus de sélection des obligations actif, flexible et éclairé).

L’inflation plus élevée que prévu a conduit à une hausse des rendements obligataires sous l’effet de la réévaluation par les investisseurs de leurs anticipations relatives aux possibles baisses de taux – tant sur le plan de l’ampleur que du calendrier. Actuellement, les rendements se rapprochent à nouveau des sommets atteints au cours de ce cycle. La dernière fois que des niveaux similaires ont été observés, c’était en octobre 2023, lorsque le rendement de l’emprunt d’État américain à 10 ans avait bondi à 5 %. Cela s’est avéré par la suite être une formidable occasion d’acheter des obligations. En effet, l’indice de l’emprunt d’État américain a signé un gain de près de 8 %, tandis que la part libellée en USD du fonds M&G (Lux) Optimal Income Fund1 a enregistré une performance totale brute de frais de 11 % jusqu’au 31 décembre 2023. Les performances passées ne préjugent pas des performances futures.

Mais, la forte hausse des rendements - et la baisse qui a suivi - s’est produite rapidement et a pris de court de nombreux investisseurs. Par la suite, nombre d’entre eux ont conservé des liquidités dans l’intention de les utiliser lorsque les valorisations redeviendraient attractives. Si le marché n’offre pas souvent de seconde chance, il semble toutefois que les investisseurs puissent bénéficier d’une nouvelle opportunité cette fois-ci.

Voici trois raisons pour lesquelles nous pensons que les taux actuels sont encore intéressants et que les investisseurs doivent envisager d’allonger la duration :

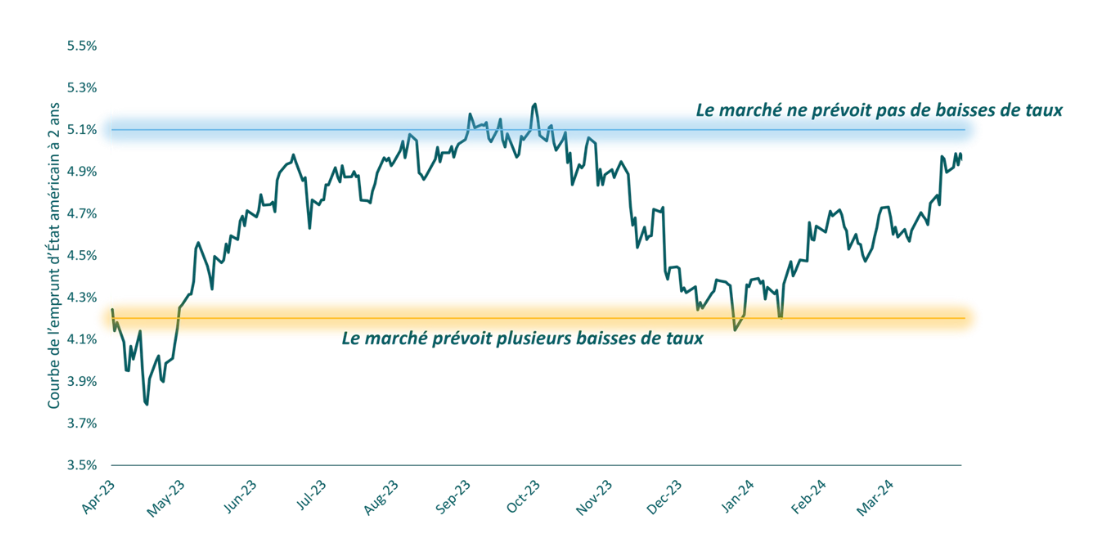

1. Les baisses de taux ont quasiment été écartées : Les mouvements des marchés fluctuent souvent entre des extrêmes plutôt que de suivre une trajectoire régulière. Si la Réserve fédérale américaine n’a pas dévié de son message, les intervenants sur les marchés se sont quant à eux montrés plutôt erratiques en passant d’anticipations de « taux durablement élevés » à des prévisions de multiples baisses de taux en 2024-2025. À l’heure actuelle, les investisseurs en sont revenus à une opinion penchant en faveur de taux durablement élevés : pratiquement aucune baisse n’étant anticipée cette année (Graphique 1 ci-dessous, sur la base des prévisions relatives au rendement de l’emprunt d’État américain à 2 ans). En conséquence, nous estimons que la plupart des nouvelles négatives ont déjà été prises en compte par le marché.

Graphique 1. L’alternance de deux scénarios : les investisseurs ne prévoient pratiquement plus de baisses de taux en 2024

Source : M&G, Bloomberg, au 18 avril 2024

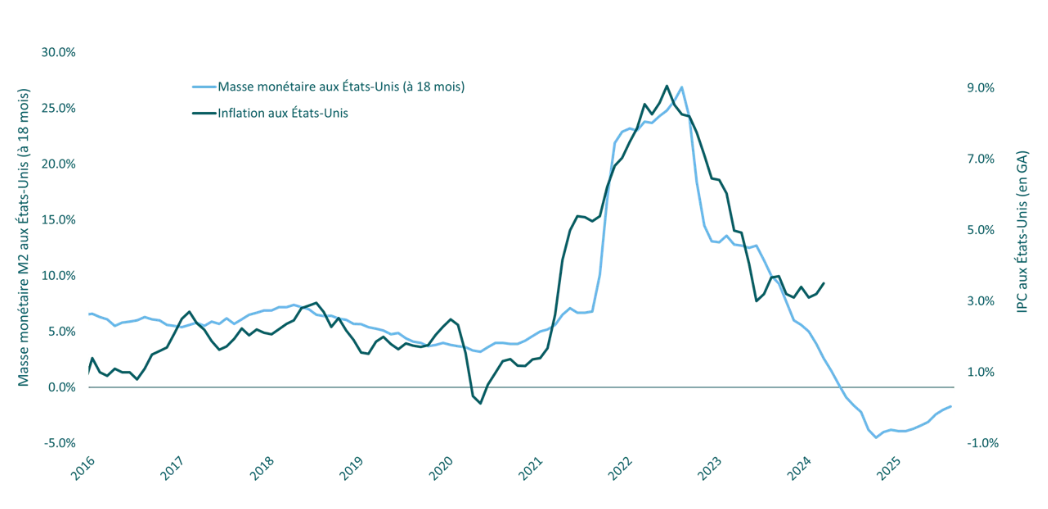

Source : M&G, Bloomberg, au 18 avril 20242. Le casse-tête de l’inflation : Les récentes surprises à la hausse de l’inflation américaine ont conduit certains investisseurs à penser que les pressions sur les prix faisaient leur retour. Nous réfutons ce point de vue depuis un certain temps déjà : tant que la croissance de la masse monétaire reste limitée, il est difficile d’imaginer une « réaccélération » durable et significative de l’inflation. À l’heure actuelle, la masse monétaire continue de se contracter (Graphique 2 ci-dessous) et il semblerait que nous soyons entrés dans un environnement où « trop peu d’argent est utilisé pour acheter trop de biens ». Ce scénario est désinflationniste et donc généralement favorable à la duration. Un certain niveau d’inflation tenace pourrait certes persister, mais nous pensons qu’il n’y a pas lieu de trop s’inquiéter des tensions inflationnistes.

Graphique 2. Trop peu d’argent est utilisé pour acheter trop de biens ? Inflation et masse monétaire aux États-Unis  Source : M&G, Bloomberg, au 31 mars 2024.

Source : M&G, Bloomberg, au 31 mars 2024.

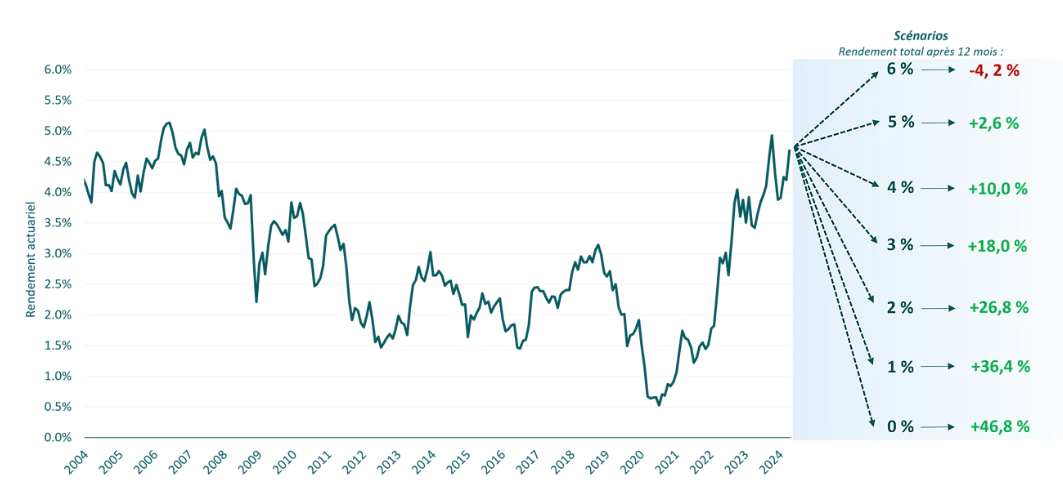

3. Les emprunts d’État de référence présentent un profil de risque/performance attractif : Selon nous, le ratio risque/performance relatif à la détention de duration (par exemple, les emprunts d’État américains) demeure favorable. Le risque baissier associé à la détention d’obligations d’État apparaît limité, tandis que le potentiel haussier pourrait offrir la possibilité de bénéficier de performances à deux chiffres. Le Graphique 3 ci-dessous - qui est basé sur les scénarios internes de M&G relatifs aux prévisions de rendement total de l’emprunt d’État américain à 10 ans - illustre notre conviction selon laquelle le profil de risque/performance des actifs à duration s’améliore.

Graphique 3. Profil de risque/rendement de l’emprunt d’État américain à 10 ans

Source : Bloomberg, 30 avril 2024.

Source : Bloomberg, 30 avril 2024. M&G (Lux) Optimal Income Fund en 2024 - Duration longue + exposition au crédit de grande qualité

Nous sommes convaincus qu’il existe à nouveau des opportunités d’utiliser des liquidités et d’allonger la duration des portefeuilles grâce à une dynamique taux-inflation unique, en grande partie sous l’effet de la réponse des banques centrales à la pandémie de Covid de 2020-2021.

Toutefois, il s’agit peut-être de la dernière chance pour les investisseurs de tirer profit de la situation. Selon nous, M&G (Lux) Optimal Income Fund demeure bien positionné dans cet environnement, avec une duration historiquement élevée de 7,1 ans au sein d’un portefeuille témoignant d’une grande qualité de crédit (une notation moyenne de A).

En outre, le fonds offre un rendement à l’échéance prévue (essentiellement une estimation de la performance annualisée jusqu’à l’échéance prévue de ses positions) d’environ 4,5 %, brut de frais et en euro. En dollar américain et en livre sterling, ce chiffre s’élève à respectivement près de 6,3 % et 6,0 %. Tous les rendements sont calculés jusqu’au 30 avril 2024. Les performances passées ne préjugent pas des performances futures.

Pour lire l'article dans son intégralité, cliquez ICI.

Ceci est une communication publicitaire. Veuillez-vous référer au prospectus et au Document d’Informations Clés (DIC) avant de prendre toute décision finale d’investissement.

Pour accéder au site, cliquez ICI.