Jim Cielinski, Responsable mondial du Fixed Income, et Daniel Siluk, gérant de portefeuille, estiment que les progrès modestes en matière d'inflation et les premiers signes d'essoufflement du marché du travail justifient l'approche attentiste de la Réserve fédérale (Fed) en matière de réduction des taux d'intérêt.

Jim Cielinski, CFA Responsable mondial de la gestion obligataire

Jim Cielinski, CFA Responsable mondial de la gestion obligataire

Daniel Siluk, Gérant de portefeuille

Points à retenir :

-

Bien que le maintien par la Fed de ses taux à 5,50 % puisse être interprété comme une attitude optimiste, nous ne pensons pas que le cycle imminent de réduction des taux de la banque centrale sera moins profond, mais simplement retardé.

-

La baisse des prix à la consommation pour la deuxième fois a probablement apaisé les craintes de la Fed de devoir retarder davantage les réductions de taux, un scénario qui augmenterait le risque de contraction de l'économie.

-

Avec un atterrissage en douceur comme scénario de base, nous pensons que les obligations à plus courte échéance et les actifs plus risqués de meilleure qualité devraient bénéficier de la prolongation du cycle - mais les niveaux d'entrée des différentes classes d'actifs sont importants.

Alors que la Réserve fédérale (Fed) donne la priorité aux prévisions, on pourrait supposer qu'au moins certaines de ses réunions de définition de la politique monétaire ne sont pas des "événements". Cela n'a pas été le cas dernièrement. En effet, la déclaration faite mercredi par le FOMC (Federal Open Market Committee) a retenu toute l'attention des marchés financiers. La raison en est la situation unique - et probablement imprévue - d'une économie américaine toujours résiliente malgré près d'un an de maintien de la limite supérieure du taux de prêt de référence de la Fed à un niveau restrictif de 5,50 %.

Aucune réduction de taux n'ayant été prévue lors de cette réunion ou de celle de juillet, les investisseurs avaient les yeux rivés sur les changements apportés à la mise à jour trimestrielle du résumé des projections économiques de la Fed et à l'enquête "dot plot" qui l'accompagne et qui indique la trajectoire anticipée des taux d'intérêt par les membres de la Fed. Cette réunion a revêtu une importance particulière compte tenu des signaux de plus en plus contradictoires émanant des principaux indicateurs économiques. Coïncidence, l'indice des prix à la consommation (IPC) publié mercredi pour le mois de mai a montré un deuxième mois de ralentissement de l'inflation après les surprises à la hausse du premier trimestre.

Nous pensons que les données mitigées valident l'approche attentiste de la Fed. Le président Jay Powell comprend qu'il est impératif de maintenir la crédibilité de la banque centrale et s'est empressé de rappeler les conditions qui doivent être remplies pour que la politique soit assouplie : soit une plus grande confiance dans le fait que l'inflation se rapproche durablement de son objectif de 2,0 %, soit un affaiblissement inattendu du marché de l'emploi. Jusqu'à présent, aucune de ces conditions n'a été remplie.

Du point de vue des marchés, nous mettons à nouveau en garde les investisseurs contre une interprétation excessive d'une déclaration de politique monétaire ou - dans le cas du rapport sur l'emploi de vendredi dernier et des données de l'IPC de mercredi - d'une seule publication économique. Réagir aux mesures prises par les décideurs politiques face à des données économiques en retard est probablement une stratégie hasardeuse qui risque d'entraîner une volatilité des marchés à court terme.

Au contraire, nous pensons que les investisseurs peuvent être rassurés par un scénario qui évolue comme nous le prévoyons, avec des conditions restrictives qui finissent par se transformer en assouplissement, mais sans entraîner l'économie dans une récession. Cette situation serait favorable aux obligations à court terme, qui anticiperaient des baisses de taux, et aux actifs plus risqués de meilleure qualité - c'est-à-dire les obligations "investment grade" et les actions - qui bénéficieraient d'un cycle prolongé. Les valorisations ont également leur importance et les investisseurs doivent tenir compte des prix établis pour l'ensemble des classes d'actifs. Un scénario "Boucles d'or" est le bienvenu, mais il ne faut pas oublier la fin de ce conte de fées.

Un rythme soutenu

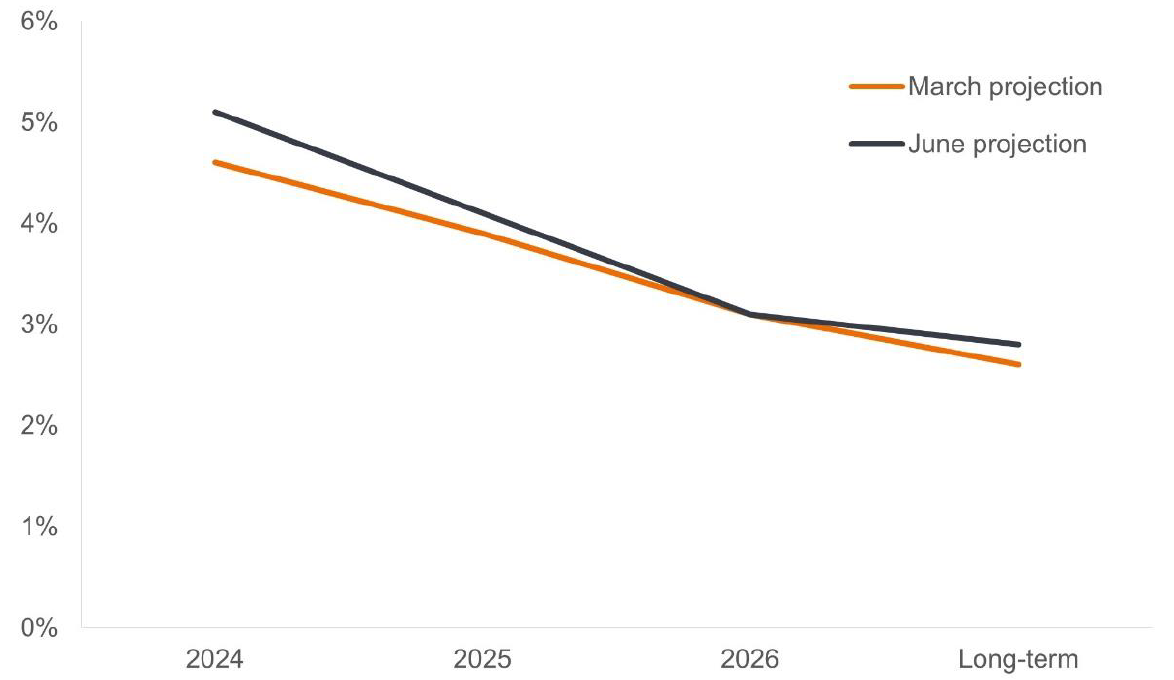

L'un des points forts de la déclaration de mercredi a été le peu de modifications apportées aux projections économiques de la Fed. La croissance économique et le taux de chômage sont restés stables pour 2024 par rapport à la déclaration précédente de la Fed, tandis que l'inflation globale et l'inflation de base ont été légèrement relevées de 20 points de base, à 2,6 % et 2,8 %, respectivement. Le changement le plus notable concerne peut-être la trajectoire des taux anticipés par la Fed, les membres votants ne prévoyant plus qu'une seule baisse de 25 points de base en 2024, contre trois lors de la dernière réunion.

Évolution des taux d'intérêt prévue par la Fed pour la fin de l'année

Si les progrès en matière d'inflation n'ont pas été suffisants pour réduire les taux peut-être plus d'une fois en 2024, la poursuite "modeste" des progrès vers l'objectif de 2,0 % signifie qu'à moyen terme, la destination attendue des taux directeurs n'a pas changé.

Source : Bloomberg, Réserve fédérale au 12 juin 2024.

Source : Bloomberg, Réserve fédérale au 12 juin 2024.

À première vue, cela peut sembler optimiste, mais nous pensons qu'un retard dans les réductions n'équivaut pas nécessairement à un cycle de politique moins profond - un point mis en évidence par un montant plus élevé de réductions prévues pour 2025 compensant en partie le nombre moins élevé de cette année et le taux des fonds fédéraux à la fin de l'année 2026 restant stable à 3,1 %. Le taux neutre à plus long terme a augmenté à 2,8 %, mais la dispersion entre les répondants indique que cette attente est moins certaine.

L'inflation de nouveau sur la bonne voie ?

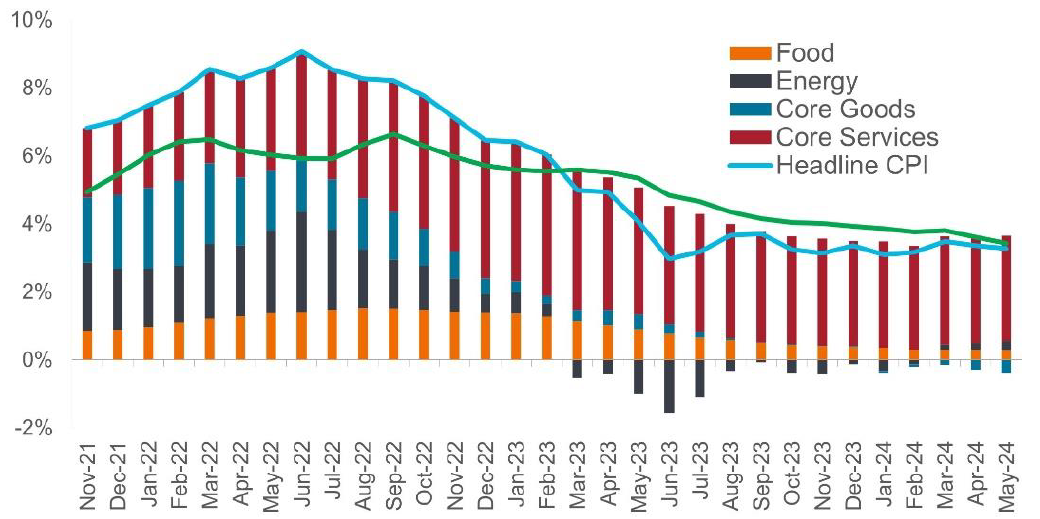

L'inflation a fait l'objet d'une grande attention, en particulier après sa remontée en début d'année. Deux mois de données modérées signifient probablement que, comme on l'espérait, les premières surprises à la hausse étaient dues à des facteurs saisonniers. En mai, l'IPC global est resté stable d'un mois sur l'autre et est passé de 3,4 % à 3,3 % d'une année sur l'autre. L'inflation de base mensuelle et annuelle a légèrement baissé. Néanmoins, après la surprise de mars, les données sur l'inflation d'avril et de mai devraient donner à la Fed le temps de déterminer de quelle manière et à quel niveau l'économie est en train de s'affaiblir.

Composantes de l'indice des prix à la consommation aux États-Unis (en glissement annuel)

La désinflation des biens pourrait bientôt être favorisée par le ralentissement de l'inflation des loyers, ce qui exercerait une pression à la baisse sur l'inflation de base des services.

Source: Bloomberg au 12 juin 2024.

Source: Bloomberg au 12 juin 2024.

Parmi les éléments qui, selon nous, pourraient apaiser les inquiétudes de la Fed, figurent le ralentissement du rythme annualisé sur trois mois de l'inflation de base, la baisse des prix des produits alimentaires et la stabilisation des loyers. Chacun de ces facteurs peut, pour des raisons techniques, jouer un rôle plus important dans les futures tendances désinflationnistes, qui devraient se concrétiser au cours du second semestre de l'année. Dans l'ensemble, ces développements favorables à la politique monétaire maintiendront probablement une baisse des taux à l'ordre du jour pour 2024.

Mais quand ?

Le fait de disposer d'une marge de manoeuvre politique pourrait s'avérer opportun, car au-delà d'un marché de l'emploi supposé sain, nous observons certains signes de fléchissement et quelques questions persistantes, notamment les signaux contradictoires émanant des données divergentes sur l'emploi dans l'enquête sur les établissements et les ménages du Bureau of Labor Statistic (Bureau des statistiques sur le travail). De même, alors que le Purchasing Managers' Index pour l'industrie manufacturière est en contraction, son homologue des services s'est renforcé dernièrement.

Plutôt que d'être perplexes face à des signaux contradictoires, nous les considérons comme le résultat naturel d'une économie qui a changé de composition au cours des dernières années et qui doit faire face à des taux d'intérêt élevés d'une génération à l'autre. L'économie américaine semble moins sensible aux taux d'intérêt que lors des cycles précédents, et le travail hybride et l'économie des petits boulots - sans parler des gains d'efficacité technologique provenant de sources telles que l'intelligence artificielle - peuvent avoir un impact sur le marché du travail d'une manière qui n'est pas encore totalement comprise par les économistes.

Positionnement du marché : haussier, avec un astérisque

Les marchés sont naturellement nerveux lorsqu'ils se trouvent en terrain inconnu. La déclaration de mercredi n'a pas modifié notre position à l'égard des obligations et des actifs plus risqués. Nous sommes probablement à l'aube d'un cycle d'assouplissement, mais nous n'y sommes pas encore. La baisse de l'inflation et le ralentissement observable - mais non alarmant - du marché du travail signifient qu'un atterrissage en douceur est encore possible. Cela devrait, selon nous, soutenir les actifs plus risqués qui dépendent davantage de l'extension du cycle économique.

Les périodes de baisse des taux devraient entraîner une diminution des rendements sur la partie avant de la courbe des bons du Trésor. Si cela devrait être un coup de pouce pour les titres à revenu fixe, les investisseurs délaissant les liquidités au profit des obligations, il faut reconnaître que certains segments du marché ont déjà anticipé cette évolution. Une fois encore, les valorisations sont importantes. Il ne suffit pas d'acheter du risque en anticipant un scénario "Boucle d'or". Les valorisations étant élevées dans de nombreux segments du marché, toute surprise économique négative aurait des répercussions immédiates, en particulier dans les secteurs plus spéculatifs qui semblent se baser sur des scénarios favorables, voire idéaux.

Information importante

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des performances futures. La valeur d'un investissement et les revenus qui en découlent peuvent aussi bien diminuer qu'augmenter et il se peut que vous ne récupériez pas le montant initialement investi. Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Communication marketing.

Pour accéder au site, cliquez ICI.

Informations importantes

La diversification ne garantit pas un bénéfice et n’élimine pas non plus le risque de perte.Les titres obligataires sont soumis aux risques de taux d’intérêt, d’inflation, de crédit et de défaut. Le marché obligataire est volatil. Lorsque les taux d’intérêt augmentent, le prix des obligations baisse généralement, et vice versa. Le remboursement du capital n’est pas garanti et les prix peuvent baisser si un émetteur n’honore pas ses paiements en temps voulu ou si sa solidité financière se détériore.

Les obligations high yield ou « junk » impliquent un plus grand risque de défaut et de volatilité des prix. Elles peuvent connaître des variations de prix soudaines et brutales.

Les produits titrisés, tels que les titres adossés à des créances hypothécaires ou à des actifs, sont plus sensibles aux variations de taux d'intérêt, présentent un risque d'extension et de remboursement anticipé et sont soumis à des risques de crédit, de valorisation et de liquidité plus importants que les autres titres obligataires.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés. Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds. La valeur d’un investissement et ses rendements peuvent augmenter ou diminuer et vous pourriez ne pas récupérer l’intégralité du montant investi à l’origine.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Communication Publicitaire