Vendredi prochain, le 5 juillet, marquera le deuxième anniversaire de l'inversion de la courbe des rendements américains entre deux et dix ans. En juillet 2023, une inversion maximale d'environ 108 points de base a été atteinte ; actuellement, l'écart entre les rendements à deux ans et à dix ans est d'environ 50 points de base. L'inversion actuelle de la courbe marque en outre un record dans sa longueur temporelle.1

L'inversion d'une courbe de rendement signifie que les instruments de dette à court terme offrent des rendements plus élevés que leurs homologues à long terme du même émetteur ou de la même qualité de crédit - aux États-Unis, nous regardons typiquement les bons du Trésor américain. Une courbe inversée indique généralement que les investisseurs sont prêts à accepter des rendements plus faibles pour les obligations à long terme, ce qui est notamment considéré comme un signe de manque de confiance dans le développement économique à long terme. Cependant, une inversion de la courbe des taux est également mauvaise en soi pour l'activité économique, car des rendements à court terme plus élevés augmentent le coût du crédit à la consommation et aux entreprises, tandis qu'un niveau plus faible pour les échéances plus longues réduit la propension au risque. Pour cette raison, l'inversion de la courbe des rendements est historiquement considérée comme un indicateur fiable de récession. Mais cette fois-ci, la corrélation ne semble pas se produire.

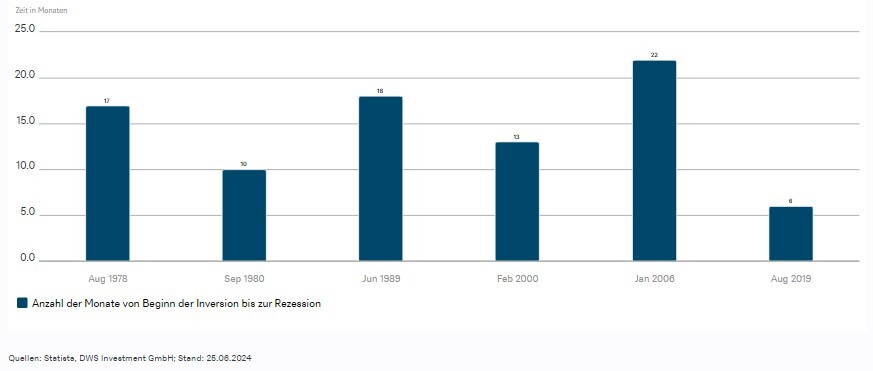

Il faut en moyenne douze mois pour passer de l'inversion américaine à la récession

Au cours des cinq dernières décennies, il a fallu en moyenne douze mois pour qu'une récession s'installe après le premier jour d'inversion de la courbe des rendements américains. Comme on peut le voir sur le graphique, ces périodes varient toutefois considérablement, de 22 mois à seulement six mois.2) Actuellement, plusieurs secteurs de l'économie américaine continuent de montrer des signes de faiblesse, mais la tendance générale ne nous semble pas suffisamment faible pour provoquer une véritable récession. Selon nous, ce sont surtout les craintes très répandues de récession qui ont agi comme une "prophétie auto-réalisatrice". De nombreuses entreprises semblent avoir réagi de manière proactive en réduisant leurs excédents afin de survivre à la "période de vaches maigres" attendue. Cela devrait finalement permettre d'atténuer le ralentissement économique et probablement d'éviter la récession. D'autre part, les secteurs de croissance, en particulier, sont restés en mesure d'autofinancer leur expansion en utilisant leurs bilans bien remplis. De plus, les conditions de financement outre-Atlantique sont restées extrêmement avantageuses au cours des deux dernières années. Les banques américaines ont également été en mesure de continuer à proposer des conditions de crédit intéressantes malgré le cycle de hausse des taux d'intérêt de la Réserve fédérale américaine.

Nous considérons l'inversion actuelle de la courbe des rendements aux États-Unis plutôt comme un indicateur que nous ne pourrons pas renouer de sitôt avec l'ancienne période de "boom" de la croissance et, cette fois, pas tellement comme un signal d'alarme à court terme. Cela ne signifie pas pour autant qu'il ne faut pas ou trop peu prêter attention aux futures inversions.

Références :

1) Toutes les données - sauf indication contraire - de Bloomberg L.P. ; état : 25.06.2024

2) statista ; mise à jour : 25.06.2024

Pou accéder au site, cliquez ICI.