La gestion active est en difficulté. Elle est critiquée pour ses frais jugés trop élevés et pour ses performances considérées comme décevantes. Ce constat n’est pas nouveau mais il est de plus en plus largement partagé.

Laurent Chaudeurge, Porte-Parole de la Gestion de BDL Capital Management

Laurent Chaudeurge, Porte-Parole de la Gestion de BDL Capital Management

Les régulateurs comme les investisseurs institutionnels semblent désormais tout faire pour favoriser l’essor de la gestion passive. C’est par exemple le sens de l’initiative Value for Money en France ou du poids croissant de la gestion passive dans les allocations d’actifs.

En un sens le mal est déjà fait. La gestion passive représente désormais 55% des marchés actions aux Etats-Unis et 35% en Europe (contre 25% et 15% respectivement il y a 15 ans). L’essor de la gestion passive favorise les grandes capitalisations boursières et cela est visible dans la comparaison des performances du S&P500 et du S&P500 équipondéré (tous les composants du S&P500 ont le même poids). Par construction, ce deuxième indice sous-pondère fortement les plus gros poids du S&P500 et il est donc un bon indicateur de la gestion active qui, elle aussi, en moyenne, souspondère les plus grandes capitalisations à la recherche « d’alpha » dans des sociétés moins bien suivies par les analystes.

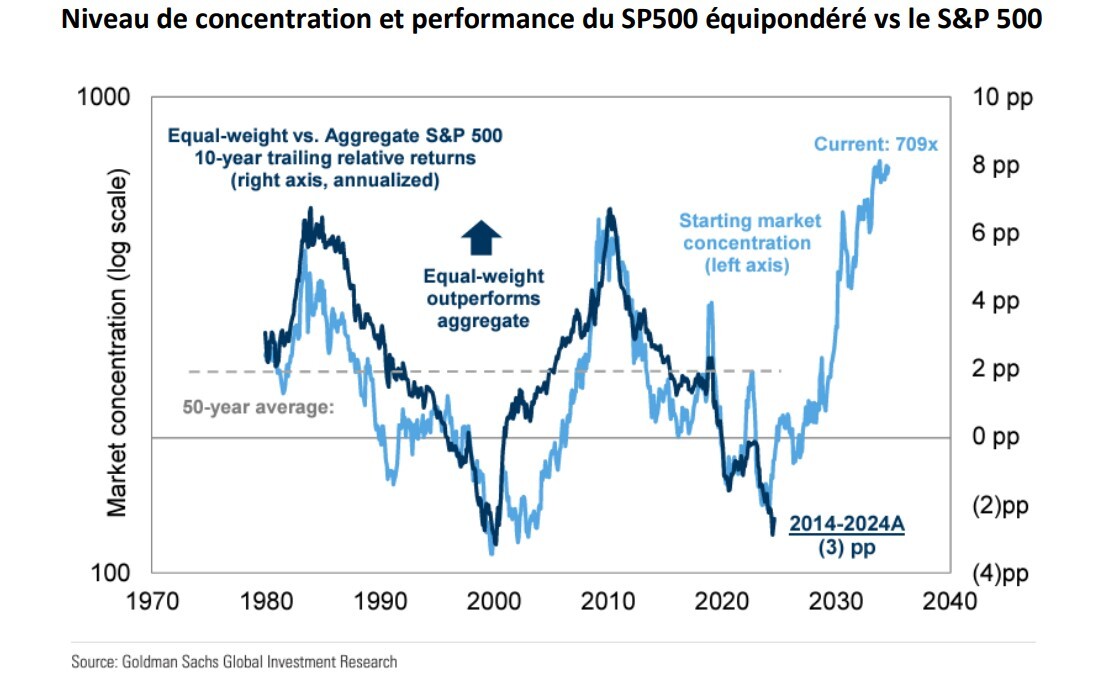

Sur les 10 dernières années (2014-2024), le S&P500 équipondéré a sous-performé le S&P500 de 3% par an, la pire performance depuis la décennie 1990-2000. Il y a 25 ans, c’est l’émergence de la bulle internet qui a favorisé la surperformance du S&P500, cette fois-ci c’est la performance de quelques megacap (les « magnificent 7 »), tirées par l’engouement autour de l’intelligence artificielle.

Après une sous-performance aussi longue, l’opinion consensuelle est désormais que rien ne peut battre la gestion passive. Mais c’est précisément au moment où personne ne croit plus en la gestion active que cette dernière a peut-être les meilleures chances de surperformer sur la prochaine décennie. Pour s’en convaincre, il faut étudier la concentration du marché et son lien avec la performance des indices.

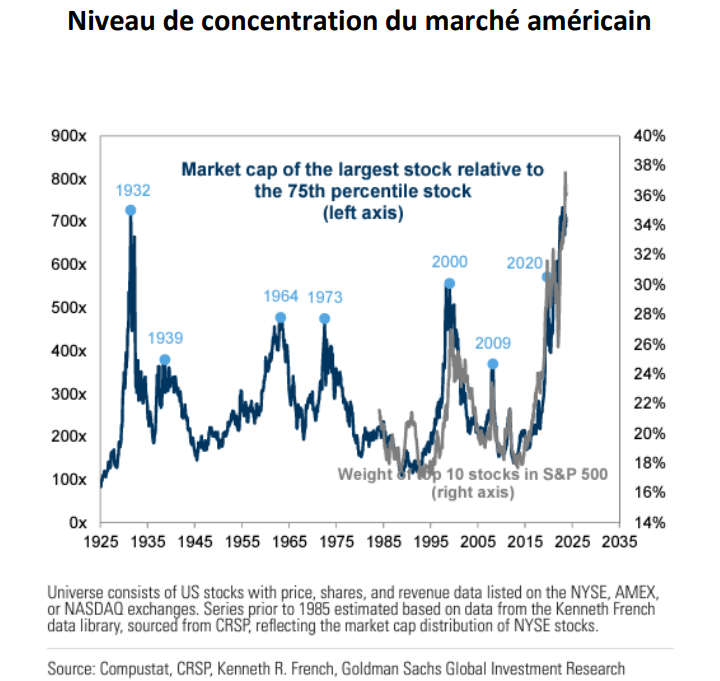

Que l’on mesure cette concentration par le poids des 10 premières valeurs dans le S&P 500 ou par le ratio entre la capitalisation boursière du plus gros poids et celle du 75ème percentile, le marché actions américain n’a jamais été aussi concentré sur les 100 dernières années.

Ce constat est important car, historiquement, le niveau de concentration initial a beaucoup d’impact sur la performance du S&P500 équipondéré par rapport au S&P500 sur les dix années qui suivent. Par exemple, les deux décennies précitées qui correspondent à une forte sous-performance de l’indice équipondéré ont à chaque fois démarré avec un niveau de concentration historiquement bas. A l’inverse, les deux périodes de 10 ans de plus grande surperformance de l’indice équipondéré (1973-1983 et 2000-2010) correspondent à deux décennies qui font suite à deux pics de concentration du marché.

Pour consulter l'intégralité du document, veuillez cliquer ICI.

Tribune rédigée par Laurent Chaudeurge, Responsable ESG et Porte-Parole de la Gestion de BDL Capital Management

Pour accéder au site, cliquez ICI.

Avertissement

COMMUNICATION PUBLICITAIRE. Veuillez-vous référer aux prospectus de BDL Rempart et BDL Convictions et au document d’informations clés pour l’investisseur disponible sur https://www.bdlcm.com avant de prendre toute décision finale d’investissement.

L’investissement promu concerne l’acquisition de parts ou d’actions d’un fonds, et non d’un actif sous-jacent donné, tel que les actions d’une société, étant donné que ceux-ci sont seulement des actifs sous-jacents détenus par le fonds.

Ce document a été réalisé à titre d’information uniquement et ne constitue pas une offre de vente. Ce document n’est pas et ne saurait en aucun cas être interprété ou perçu comme étant une offre ou une sollicitation à investir dans le fonds présenté, ni comme un document contractuel. Il est le support d'une communication publicitaire destinée à des clients professionnels au sens de l’article

L. 533-16 du code monétaire et financier. Ce document ne saurait être diffusé, partagé, reproduit, en tout ou partie, sans l'autorisation expresse de BDL Capital Management.

Les informations communiquées sont le résultat de recherches internes fondées sur la base des meilleures sources en notre possession au 03/03/2022 et issues d’informations publiques. Elles sont réalisées par l’équipe de gestion dans le cadre de son activité de gestion d’OPC et non d’une activité d’analyse financière au sens de la réglementation. Elles ne sont pas consécutives d’un conseil en investissement, une proposition d’investissement ou une incitation quelconque à opérer sur les marchés financiers. BDL Capital management décline toute responsabilité quant à la pertinence ou à la réalisation de ses prévisions/analyses. BDL Capital Management rappelle que la composition du portefeuille de ses fonds évolue quotidiennement et ne saurait-être garantie.

L’investisseur doit se rappeler que la valeur d'un investissement ainsi que les revenus qui en découlent peuvent varier à la baisse comme à la hausse et que les performances passées ne sauraient préfigurer les performances futures.

En tout état de cause, les informations présentées ne sont pas suffisantes pour avoir une compréhension permettant d’investir en toute connaissance de cause dans un OPCVM. Un investissement dans un des fonds de BDL Capital Management ne devrait être considéré qu’après consultation du prospectus. La totalité des fonds ou services peut ne pas être enregistrée ou autorisée dans tous les pays ou disponible à tous les clients.

Pour plus d’information sur les risques auxquels les fonds sont exposés, notamment le risque de perte en capital, le risque action, le risque de crédit, e risque de liquidité, le risque de contrepartie et le risque lié à l’impact des techniques telles que des produits dérivés nous vous invitons à consulter le DICI et le prospectus des fonds, disponible sur le site internet de BDL Capital Management (https://www.bdlcm.com) ou, par pays, sur https://www.fundinfo.com/.

L'indicateur de comparaison de BDL Rempart (€STR capitalisé) est calculé hors dividendes, ce qui peut induire un biais dans la comparaison de la performance. Le prospectus de la SICAV BDLCM FUNDS est seulement disponible en anglais.

Une information sur le droit de réclamation ou l’exercice d’un recours collectif est disponible en anglais sur le site de BDL Capital Management : https://www.bdlcm.com/informations-reglementaires.

BDL Capital Management peut décider de cesser la commercialisation de ses organismes de placement collectif conformément à l'article 93 bis de la directive 2009/65/CE et à l'article 32 bis de la directive 2011/61/UE. BDL Capital Management peut décider de cesser la commercialisation de ses organismes de placement collectif conformément à l'article 93 bis de la directive 2009/65/CE et à l'article 32 bis de la directive 2011/61/UE.

A propos

BDL Capital Management BDL Capital Management est une société de gestion indépendante créée en 2005. Depuis 17 ans, nous gérons l’épargne de clients institutionnels (compagnies d’assurance, caisses de retraites, mutuelles…), de banques privées et de conseillers en gestion de patrimoine. L’investissement dans les actions européennes est notre expertise, l’analyse approfondie des entreprises est notre particularité. Avec 14 analystes/experts sectoriels, nous avons une des équipes les plus étoffées en Europe. BDL Capital Management gère 3 milliards d’euros sur 3 stratégies : - La gestion fondamentale, déclinée au sein de BDL Rempart et BDL Convictions, 2 fonds qui ont plus de 10 ans d’historique. - La gestion quantamentale à travers le fonds Durandal. - La gestion labellisée ISR avec notre fonds BDL Transitions, lancé en 2019.