Les points à retenir :

1. Donald Trump semble prendre une légère avance selon les différents spécialistes

2. L’élection du congrès aura son importance dans l’application du programme des candidats

3. Deux politiques fiscales opposées pouvant entraîner des réactions de marché incertaines, dans un contexte géopolitique mondial tendu

François Rimeu, Stratégiste Sénior, Crédit Mutuel Asset Managemet

François Rimeu, Stratégiste Sénior, Crédit Mutuel Asset Managemet

Les élections américaines se tiendront le 5 novembre prochain avec des conséquences potentiellement importantes pour la stabilité politique mondiale et les marchés financiers. La situation qui était particulièrement incertaine il y a seulement quelques semaines semble maintenant évoluer en faveur de Donald Trump.

Les sondages nationaux montrent aujourd’hui un vote populaire quasiment égal entre les deux candidats alors que Kamala Harris avait entre 2 et 3 points d’avance début octobre, ce qui réduit fortement les chances de la candidate démocrate. On estime en effet qu’il faut entre 2 et 4 points d’avance au candidat démocrate pour pouvoir gagner l’élection présidentielle du fait du découpage électoral et des conséquences du suffrage universel indirect.

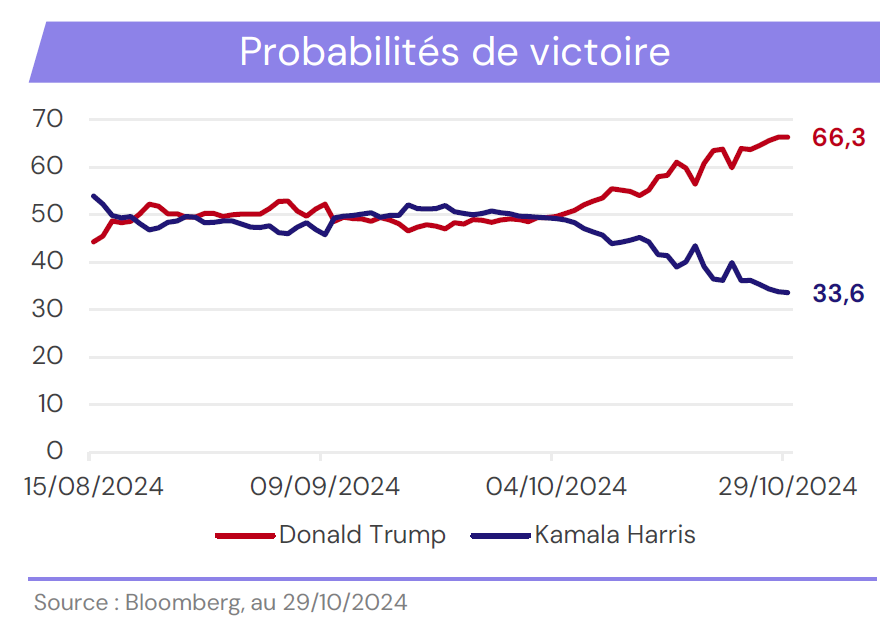

Les instituts de paris ont logiquement eux aussi beaucoup évolué et indiquent une probabilité de victoire de 66% environ pour Donald Trump (voir graphique ci-contre).

Tout n’est pas joué, le résultat final reste incertain selon nous

La messe serait-elle donc dite ou quasiment et faudrait-il nous préparer à une élection du candidat républicain ? Il nous semble trop tôt pour avoir des certitudes et ce pour plusieurs raisons :

L’écart entre les deux candidats dans les swings states est toujours très faible. Tous les États semblent être en faveur de Donald Trump mais avec une marge d’erreur de seulement quelques %. Or on sait que, statistiquement, il faut à minima 6-8%d’avance pour avoir une réelle confiance dans ces sondages ; en deçà, on est dans la marge d’erreur (voir graphique ci-contre).

Les élections passées nous ont appris à n’avoir qu’une confiance limitée dans les sondages. En 2020, Joe Biden avait 12 points d’avance au niveau national (55% vs 43%) pour ne terminer qu’avec une marge de 4 points. En 2016, Hilary Clinton avait semblait-il une marge suffisante de 4-5 points d’avance pour ne finalement gagner le vote populaire que de 2 points et perdre ainsi l’élection. Et la sous-estimation du score de Barack Obama en 2012 nous montre que les erreurs de pronostics ne sont pas toujours en faveur des républicains.

Enfin, et de manière un peu moins sérieuse (quoique…), les meilleurs prévisionnistes indiquent une victoire à venir de Kamala Harris !

-

Le S&P 500 a enregistré une hausse de 5,4% du 31 juillet au 29 octobre. Or, depuis 1980, quand le S&P est en hausse de fin juillet à fin octobre, c’est le parti sortant qui l’emporte.

-

Le « Misery Index » est en repli depuis l’élection de Joe Biden et depuis 1980, le parti sortant l’emporte toujours lorsque c’est le cas.

-

Allan Lichtman et sa très controversée liste des 13 critères, indique lui aussi une victoire de Kamala Harris après avoir correctement pronostiqué 9 des 10 dernières élections (sa seule erreur étant Al Gore qui perd de 540 voix la Floride contre G.W. Bush en 2000).

Au-delà de l’élection présidentielle, les élections au Congrès sont, elles aussi, incertaines et peuvent être aussi importantes.

C’est à la chambre basse que le résultat paraît le plus aléatoire alors que le Sénat devrait, a priori, passer sous domination républicaine.

Rappelons ici que les programmes des candidats ne seront applicables dans leur globalité que s’ils ont la majorité qualifiée au Congrès. C’est surtout vrai pour Kamala Harris, Donald Trump pouvant mettre en place certaines mesures sans l’aval des représentants de la chambre et du Sénat (droits de douane jusqu’à un certain point par exemple).

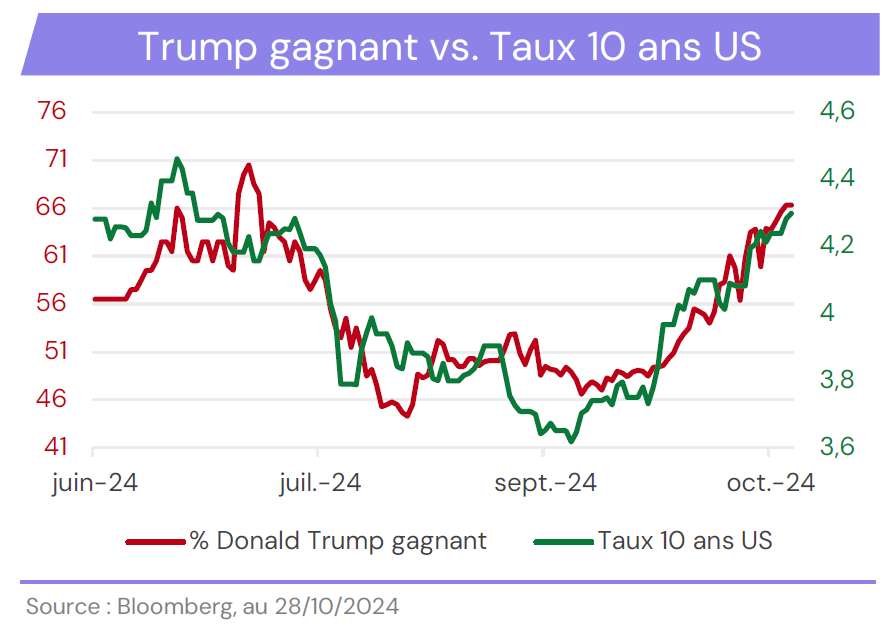

Bref, rien ne nous semble joué aujourd’hui mais cela n’empêche pas les marchés financiers d’anticiper le résultat qui parait le plus probable pour la majorité des acteurs, c’est-à-dire une victoire de Donald Trump. La hausse des taux américains depuis quelques semaines reflète la solidité de la croissance américaine mais aussi et surtout la hausse de la probabilité de victoire du candidat républicain (voir graphique ci-après).

Quel impact des programmes sur la fiscalité et les marchés ?

Les programmes des deux candidats sont, il est vrai, très différents avec des conséquences qui pourraient être assez marquées en fonction des différents scénarios.

Donald Trump promet une fiscalité toujours plus légère à la fois pour les particuliers (maintien des exonérations fiscales votées en 2017) et pour les entreprises avec une baisse du taux d’imposition des sociétés de 21% à 15% (pour les entreprises produisant aux Etats-Unis, et 20% pour les autres). Les droits de douane passeraient à plus de 10% sur l’ensemble des produits (vs 3% en moyenne) et à au moins 60% sur produits chinois (vs 13% en moyenne aujourd’hui). La stratégie migratoire serait celle d’une frontière « sécurisée » et de l’expulsion des immigrés illégaux, avec les potentielles conséquences que l’on peut imaginer sur l’inflation salariale dans certains secteurs en tension. Enfin, il reviendrait sur une partie de l’IRA (subventions pour tout ce qui est énergie verte, électrification...) tout en favorisant la production des énergies fossiles.

Au global cela représente environ 5800 milliards de dollars de déficit budgétaire supplémentaire sur 10 ans (source : Wharton University) avec sans doute des prévisions de croissance et d’inflation revues à la hausse et donc des taux plus élevés. Les taux américains intégrant déjà en partie la victoire de Trump, le potentiel de hausse ne nous semble pas non plus très élevé (4,50-4,60% comme borne haute hormis si application « dure » de son programme). Dans ce scénario et dans l’hypothèse d’une majorité républicaine au Sénat, l’impact sur les actions serait selon nous relativement meilleur pour les actions américaines (baisse de l’imposition) que pour les actions émergentes (et à fortiori chinoises) ou européennes en raison de la hausse des droits de douane. Le dollar serait lui plutôt soutenu et le pétrole orienté légèrement à la baisse.

Kamala Harris voudrait de son côté orienter la politique américaine vers une fiscalité plus dure pour les ménages les plus aisés via une hausse de la tranche maximale d’imposition sur le revenu, un impôt minimum de 25% pour les ménages détenant plus d’ 1 milliard de dollars d’actifs nets et en plafonnant les déductions fiscales. Elle augmenterait aussi la fiscalité pour les entreprises avec une hausse de l’impôt sur les sociétés de 21% à 28%, une taxation accrue des rachats d’actions (de 1% à 4%) et une suppression des déductions fiscales pour les entreprises d’énergie fossile. Les dépenses sociales se verraient augmentées en réduisant l’impôt des ménages modestes et moyens ayant un enfant, en investissant dans les services à l’enfance et en améliorant la couverture sociale Medicaid. Elle mettrait aussi en place une politique visant à faciliter l’accès au logement via des crédits d’impôt ainsi qu’un plan d’aides aux primo-accédants allant jusqu’à 25 K€.

Ce programme représente 1200 milliards de dollars de déficit budgétaire supplémentaire sur 10 ans (source : Wharton University). Il nous semble toutefois difficile d’imaginer une majorité démocrate au congrès et donc difficile d’imaginer l’application complète de ce programme. La victoire de Kamala Harris sans majorité serait pour les marchés une surprise et devrait selon nous entrainer une baisse des taux, un dollar plus faible et des marchés actions européens et émergents, mieux orientés que les marchés américains.

Enfin, il faut garder en tête que, même une fois les résultats prononcés (ce qui pourrait être assez long et tortueux…), il restera des zones d’ombre importantes : Donald Trump reconnaîtrait-il une défaite ? Quid de la situation en Ukraine et au Moyen Orient si Donald Trump passe ? Voudra-t-il réellement tenter d’expulser plus de 10 millions d’immigrés ? et si oui, comment ? Ces incertitudes pourraient donner lieu à des mouvements de marché un peu erratiques, ce qui milite pour conserver un peu de liquidité dans les portefeuilles pour pouvoir « profiter » de certains de ces mouvements.

Rédigé par François Rimeu, Stratégiste senior

Investir comporte des risques, notamment de perte en capital, prenez-en connaissance.

Les informations contenues dans ce document ne sauraient constituer un conseil en investissement, une proposition d’investissement ou une incitation quelconque à opérer sur les marchés financiers. Les appréciations formulées reflètent l’opinion de leurs auteurs à la date de publication et ne constituent pas un engagement contractuel du Groupe La Française. Ces appréciations sont susceptibles d’évoluer sans préavis dans les limites du prospectus qui seul fait foi. Le Groupe La Française ne saurait être tenu responsable, de quelque façon que ce soit, de tout dommage direct ou indirect résultant de l’usage de la présente publication ou des informations qu’elle contient. La présente publication ne peut être reproduite, totalement ou partiellement, diffusée ou distribuée à des tiers, sans l’autorisation écrite préalable du Groupe La Française.www.la-francaise.com

Communication éditée par Le Groupe La Française, Société Anonyme à directoire et conseil de surveillance au capital de 78 836 320 € - RCS PARIS 480 871 490.Crédit Mutuel Asset Management: 4, rue Gaillon 75002 Paris. Société de gestion d'actifs agréée par l'AMF sous le numéro GP 97 138. Société Anonyme au capital de 3 871 680 euros immatriculée au RCS de Paris sous le numéro 388 555 021 Code APE 6630Z. TVA Intracommunautaire : FR 70 3 88 555 021. Crédit Mutuel Asset Management est une filiale du Groupe La Française, holding de la gestion d’actifs du Crédit Mutuel Alliance Fédérale.

La Française AM Finance Services, entreprise d’investissement agréée par l’ACPR sous le n°18673 (www.acpr.banque-france.fr)et enregistrée à l’ORIAS (www.orias.fr)sous le n°13007808 le 4 novembre 2016.Coordonnées internet des autorités de tutelle : Autorité de Contrôle Prudentiel et de Résolution (ACPR)www.acpr.banque-france.fr, Autorité des Marchés Financiers (AMF) www.amf-france.org

Pour accéder au site, cliquez ICI.