Ne pas intégrer les critères ESG revient à poursuivre une Tesla au volant d'une Trabant. Le fait est qu’aujourd’hui, les investisseurs sont animés d'intentions louables tandis que les nouvelles réglementations leur imposent de satisfaire à des normes ESG en pleine évolution. Le changement (et le progrès) rapide nécessite de s’adapter, ce qui requiert un temps d’apprentissage et d’ajustement.

Cet article vise à aider les investisseurs qui se demandent comment et où intégrer des produits ESG à leur portefeuille. Trois experts vous invitent à revoir votre jugement en remettant en cause trois idées reçues sur l’investissement obligataire ESG.

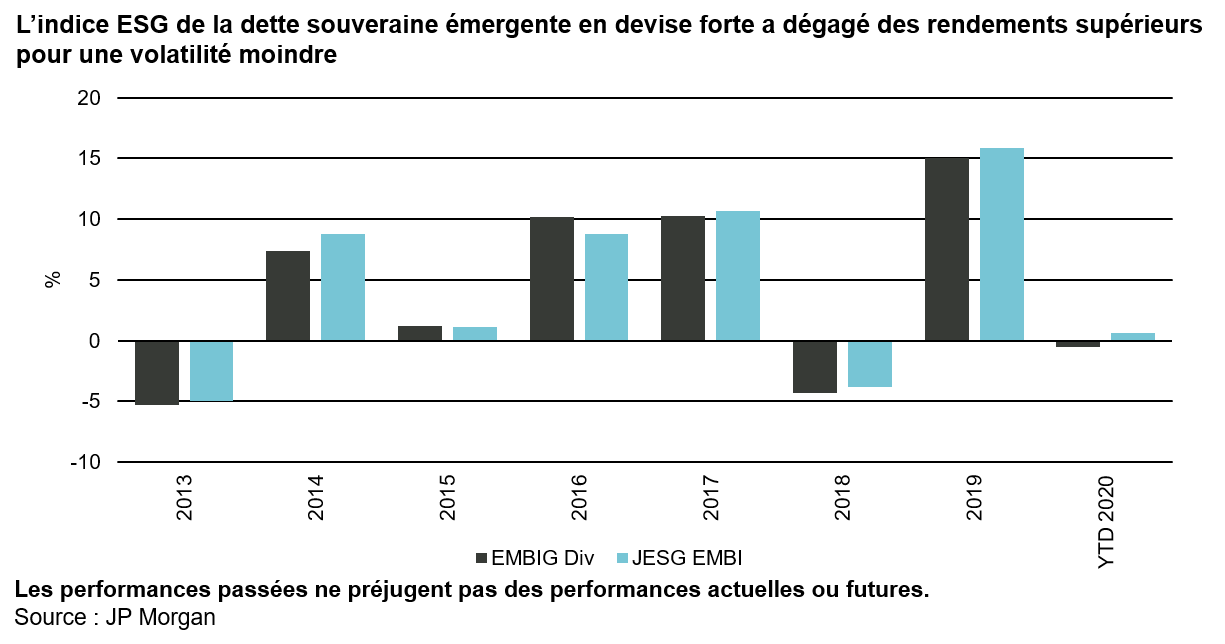

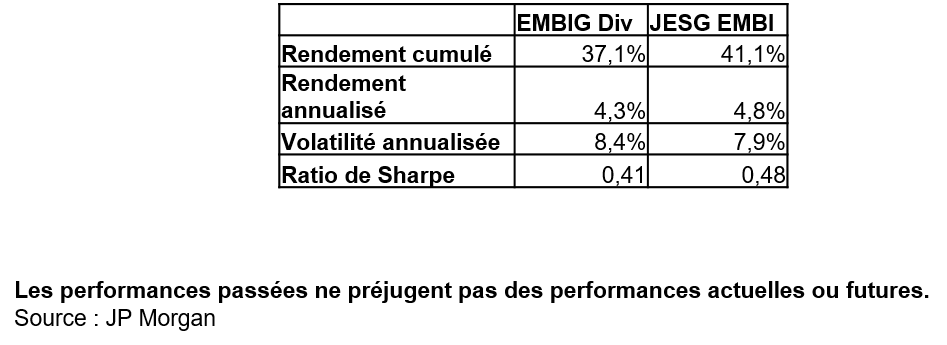

Mais avant de nous intéresser à ces idées reçues, penchons-nous d’abord sur le but recherché par tous les investisseurs : la performance. Voyez cela comme l’idée reçue « bonus », une sorte de promotion de « quatre pour le prix de trois », cette idée reçue étant que l’approche ESG nuit à la performance. Ce n’est pas nécessairement le cas. Pour ne citer qu’un exemple, l’indice ESG marchés émergents a dégagé des gains plus élevés pour un risque plus faible que les indices de la dette souveraine émergente en devise forte au cours des sept dernières années, selon une enquête effectuée par JP Morgan (cf. graphique ci-dessous). Pourquoi ? Et bien, l’idée reçue n °3 fournit la réponse à cette question tandis que l’idée reçue n °2 explique pourquoi une approche active est nécessaire lorsque les investisseurs obligataires souhaitent intégrer l’approche ESG à leurs processus d’investissement et que l’idée reçue n °1 indique comment les investisseurs obligataires ont le pouvoir de faire bouger les lignes.

Simon Lue-Fong, Responsable de la boutique Fixed Income

Idée reçue n °1. Les investisseurs obligataires ne peuvent pas inciter les entreprises à changer

Les marchés obligataires constituent un puissant vecteur, souvent sous-estimé, pour inciter les émetteurs souverains et privés à mettre en œuvre des changements ESG. Il est communément admis que l’impact va de pair avec le pouvoir, ce qui laisse penser que seuls les investisseurs en actions sont à même d’influer sur les dirigeants d’entreprises. Toutefois, de puissants mécanismes de fixation des prix sont en place sur les marchés de la dette primaires et secondaires, dont les investisseurs obligataires peuvent tirer parti pour obtenir un impact ESG tangible.

Alors que les investisseurs en actions disposent de droits de vote au titre de leur participation dans le capital d’une entreprise, les investisseurs obligataires ne sont que des prêteurs de capital, liés par des conditions de crédit qui leur confèrent moins de poids dans les décisions des dirigeants. Aussi exact soit-il, ce point de vue omet le fait que les investisseurs obligataires sont des apporteurs de capital dont les convictions sont reflétées dans les prix de marché et les valorisations obligataires qui déterminent le coût du capital des entreprises. Face à l’ancrage des considérations ESG dans l’esprit des investisseurs obligataires et à l’intégration croissante des aspects ESG dans leurs processus de sélection, les pratiques ESG peu vertueuses augmenteront le coût de financement. Pourquoi ? Parce que les investisseurs obligataires conscients des enjeux ESG vont commencer à délaisser les mauvais élèves en la matière, ce qui se traduira par une baisse des prix des obligations et une hausse de leur rendement.

Certes, les esprits critiques pourront opposer que la véritable action se déroule sur les marchés primaires, où le capital est alloué, plutôt que sur les marchés secondaires, où il ne fait que changer de mains. Mais ce n’est qu’en partie vrai. À de très rares exceptions près, les entreprises et les gouvernements émettent régulièrement des obligations afin de se refinancer, ce qui donne un point de référence aux échanges sur le marché secondaire. Dès lors, si une entreprise affiche des antécédents ESG peu glorieux, les investisseurs ont toutes les chances de se montrer prudents. Par conséquent, ils demanderont un rendement plus élevé pour souscrire les obligations de l’émetteur sur le marché secondaire, ce qui aura un effet direct sur le mécanisme de fixation des prix des nouvelles émissions sur le marché primaire. Or, des rendements plus élevés engendrent des charges d’intérêts accrues, touchant ainsi au point sensible de l’entreprise : le résultat.

L’engagement a acquis ses lettres de noblesse au travers d’investisseurs en actions déterminés qui ont contraint des entreprises à agir pour remédier à des faiblesses manifestes dans le but de maximiser la valeur actionnariale. Dans le domaine de l’investissement obligataire, l’engagement est une chose moins aisée. Dès lors qu’ils ne disposent pas du droit de vote par procuration, les investisseurs obligataires ne peuvent dialoguer qu’implicitement, plutôt qu’explicitement, avec les émetteurs et ils doivent acquérir plus de poids pour pouvoir promouvoir pleinement des changements. Or, en tant qu’apporteurs de capital, les investisseurs obligataires sont en contact direct avec les dirigeants d’entreprises et les responsables gouvernementaux, ce qui leur permet de soulever des questions litigieuses et de mettre en lumière des lacunes potentielles – étant entendu que plus un investisseur détient d’obligations, plus il sera écouté. Cependant, s’ils veulent éviter de se voir opposer des réponses de pure forme, les investisseurs obligataires doivent davantage recourir à des actions collectives, qu’ils n’intentent généralement qu’en cas de défaut ou de restructuration de dette. La bonne nouvelle est que, au vu des avancées rapides en matière d’ESG, les investisseurs obligataires devraient bientôt pouvoir parler d’une même voix afin de promouvoir les considérations ESG auprès des émetteurs – et ce de manière d’autant plus pertinente que, en fin de compte, les progrès en la matière peuvent avoir un impact direct sur la qualité de crédit.

Darya Granata, Gérante de portefeuilles clients

Idée reçue n °2. Les notations ESG suffisent à mettre en œuvre une approche ESG

Nous estimons qu’un gérant actif, à forte conviction, ne doit pas se contenter de notes globales.

Les investisseurs obligataires connaissent bien les notations de crédit qui reposent sur des facteurs concrets tels que l’effet de levier ou les flux de trésorerie. Dans la mesure où les trois principales agences de notation, à savoir S&P, Moody’s et Fitch suivent des approches similaires, leurs notations de crédit divergent rarement. Toutefois, le secteur des notations ESG est différent : il est beaucoup plus jeune et plus subjectif. En fait, les approches adoptées, et donc les résultats obtenus, par les agences de notation ESG diffèrent sensiblement.

Notre collègue Lara Kesterton a quantifié ces différences dans un article. Elle y explique qu’il existe un niveau de consensus élevé entre les agences, dont les notations de crédit affichent un coefficient de corrélation proche de 1 (0,964), soit un consensus presque total. Toutefois, s’agissant des agences de notation ESG, le coefficient de corrélation est plus proche de 0 que de 1 (0,493), ce qui indique que les notations sont à mi-chemin entre le consensus parfait et le hasard total.

Outre la subjectivité, la qualité des données constitue un autre problème pour les notations ESG. Les entreprises ne sont pas toutes disposées à fournir les informations nécessaires aux agences de notation ESG pour établir leurs notes. Par exemple, les petites entreprises (p. ex. sur les marchés du haut rendement ou émergents), généralement peu avancées en matière de reporting et de transparence, obtiennent des notes plus faibles en raison du manque d’informations, voire une note par défaut, telle qu’une moyenne sectorielle. En conséquence, il est essentiel que les analystes connaissent parfaitement les méthodologies de notation lorsqu’ils interprètent des notes ESG.

Compte tenu des problèmes liés à la qualité des données et à ce niveau de désaccord, nous estimons que les investisseurs ne devraient pas se limiter à une seule notation ESG, mais prendre en compte un vaste éventail d’informations pour identifier les « leaders ESG ». Nous pratiquons une gestion active et notre équipe de crédit n’achèterait jamais des obligations d’entreprises sur la seule base des notations de crédit. Alors pourquoi devrions-nous baser nos décisions en matière d’ESG sur les seules notations ESG ? Greg Anderson a dit : « Il ne s’agit pas tant de la destination que du voyage. » Cette citation décrit bien l’analyse ESG dans le sens où la compréhension des risques ESG individuels et l’appréciation de leur impact sur la performance revêtent bien plus de valeur qu’une note issue d’un modèle d’agence de notation ESG.

Si le passé nous aide à comprendre l’avenir, le fait que les notations revêtent un caractère prospectif constitue une autre raison de ne pas se contenter d’une seule notation. Il s’agit là d’un élément que les notations de crédit et les notes ESG ont en commun. « Nous ne sommes pas une agence de presse » ai-je entendu une fois lors d’un séminaire consacré aux notations ESG, ce qui est vrai. Ce décalage informationnel crée également des opportunités. Dans l’univers des obligations d’entreprises, nous entendons souvent parler des « étoiles montantes », ces obligations à haut rendement dont la notation est relevée à « investment grade » et qui rapportent gros aux investisseurs de la première heure. Une entreprise peut ne pas avoir une notation ESG élevée, mais nos gérants de portefeuilles obligataires (dont Anna Holzgang, qui déconstruira l’idée reçue n °3 ci-dessous) tiennent compte de sa transition vers un niveau ESG plus élevé. D’une part, ils peuvent identifier et investir dans une étoile montante ESG, un leader ESG. D’autre part, ils soutiennent des entreprises qui sont en passe de changer le monde en mieux.

Prenons l’exemple des services aux collectivités, et plus précisément des entreprises qui participent à la transition vers des énergies propres. Nous retiendrons également les services aux collectivités qui ne disposent pas encore des notes ESG les plus élevées, mais qui offrent des opportunités d’investissement en repositionnant leur modèle d’activité sur l’efficacité énergétique et les énergies renouvelables.

Anna Holzgang, Head of Sustainable Bonds

Idée reçue n °3. Les entreprises présentant des risques ESG élevés n’ont pas leur place dans les approches durables

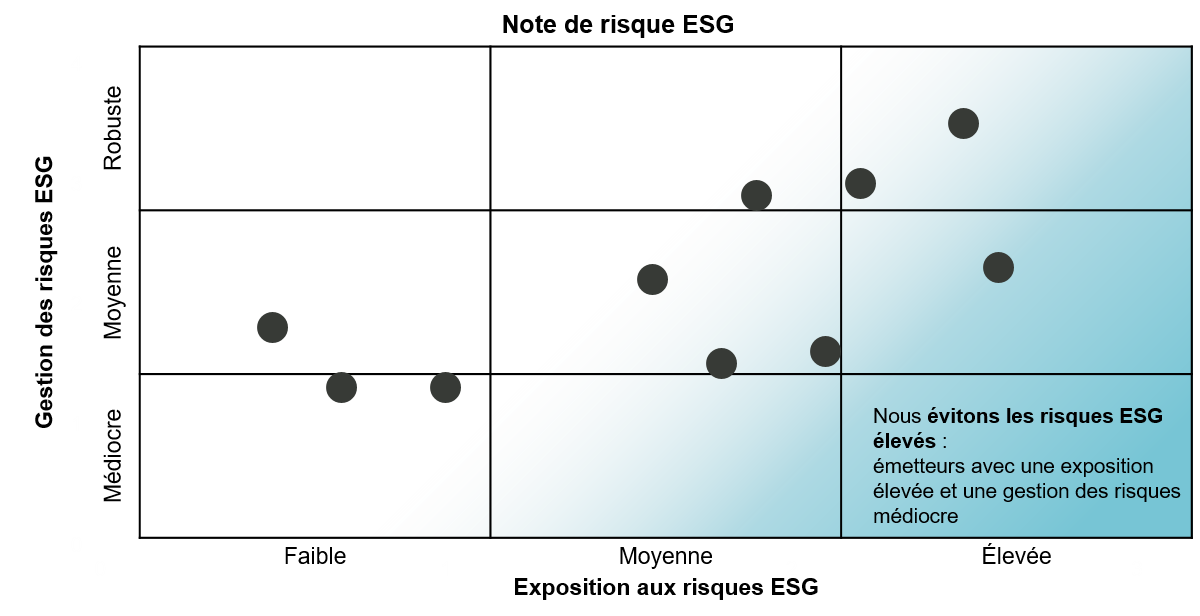

Il est particulièrement important que les risques ESG soient bien gérés lorsque ceux-ci sont élevés. C’est la raison pour laquelle nous n’excluons pas automatiquement les entreprises présentant des risques ESG élevés. Nos portefeuilles incluent des entreprises présentant des risques ESG supérieurs à la moyenne à condition que notre analyse montre que ces risques sont bien gérés et que les entreprises disposent d’une stratégie de transition claire pour réduire ces risques (cf. tableau ci-dessous). Ceci implique également que nous excluons les mauvais élèves et les retardataires en matière de gestion des risques ESG. Mettre l’accent sur la capacité des entreprises à gérer les risques présente un avantage supplémentaire car l’expérience montre que les émetteurs activement engagés sur les questions liées à l’ESG ont tendance à mieux gérer les risques.

Durant ma carrière dans l’investissement, j’ai eu l’occasion de remarquer qu’exclure une partie significative de l’univers (la fameuse approche « best-in-class ») n’était pas la meilleure chose à faire. Notre approche est légèrement différente. Par exemple, nous excluons les producteurs d’électricité qui tirent plus de 10% de leurs revenus de l’énergie au charbon, mais nous pouvons relever ce seuil à 25% pour les entreprises disposant d’une stratégie de retrait clairement définie. Nous entendons apporter notre soutien et participer aux efforts des entreprises qui prennent des mesures concrètes pour s’améliorer sur les aspects ESG, ce qui ne nous empêche pas de fixer des limites à ne pas dépasser, notamment éviter les segments les plus risqués et les risques extrêmes liés à une mauvaise gouvernance et à une exposition importante aux incidents environnementaux et sociaux.

Nous n’imposons pas de valeurs morales ou éthiques, mais nous concentrons sur les risques ESG significatifs. Par conséquent, nous réduisons les exclusions au minimum, ce qui nous permet d’atteindre une diversification suffisante. L’impact que peut avoir un risque ESG sur les flux de trésorerie d’une entreprise représente une question essentielle. L’absence de gestion des problématiques de durabilité peut avoir un impact significatif sur la flexibilité financière d’une entreprise. Si les gouvernements décident d’accélérer les efforts de décarbonation et d’augmenter les taxes carbone et que les entreprises ne s’y préparent pas suffisamment, les conséquences financières négatives seront tangibles. En conséquence, les risques ESG peuvent avoir un effet direct sur la performance financière d’une entreprise et impacter les rendements des investisseurs.

Nous estimons que les considérations ESG font partie intégrante des stratégies obligataires et ne se limitent pas aux seules stratégies durables : tous les investisseurs obligataires devraient intégrer les aspects ESG dans leurs analyses des émetteurs souverains comme privés.

Profiter des atouts ESG en revoyant votre manière de penser

Nous espérons que la démystification de ces trois idées reçues vous aura permis d’ouvrir les yeux sur les opportunités que l’approche ESG peut offrir aux investisseurs obligataires. Face à un monde de l’investissement en évolution rapide, nous devons regrouper, analyser et comprendre les répercussions des changements auxquels nous sommes confrontés. Ceci nous oblige à revoir notre manière de penser et à nous défaire des idées reçues. Comme vous l’avez vu dans cet article, l’intégration des aspects ESG dans l’investissement obligataire n’empêche pas l’engagement, pas plus qu’elle ne restreint le choix en matière d’allocation. Qui plus est, elle peut rapporter gros aux investisseurs actifs qui disposent de convictions solides.

Pour accéder au site, cliquez ICI.