En un peu plus de 10 ans, le visage des bourses mondiales a considérablement évolué. À l'image de l'évolution de nos habitudes de consommation, de travail, de soins et de divertissement, les marchés actions ont également pris le pli de la mutation de nos modes de vie.

Les marchés actions n'ont jamais occupé une place aussi importante

Après la crise financière de 2008, les marchés actions mondiaux ont rapidement retrouvé leur niveau d'avant crise et l'ont ensuite considérablement dépassé.

Entre 2007 et fin 2020, la valeur de l'ensemble des sociétés cotées en bourse dans le monde a ainsi été multipliée quasiment par 2 pour atteindre la somme vertigineuse, selon WFE (World Federation of Exchanges), de 110 trillions de dollars, soit 110 000 milliards de dollars, soit encore 110 000 000 millions de dollars... (à titre de comparaison, cela correspond à 40 fois le PIB français ou 5 fois le PIB américain) !

Au-delà de cette somme inimaginable, nous pouvons nous interroger sur les raisons d'une telle explosion.

Une première explication pourrait provenir naturellement de l'augmentation du nombre de sociétés cotées en bourse. Certes, ce nombre a progressé entre 2007 et 2020, mais de seulement de +3 %, pour atteindre un nombre de 47 919 sociétés à fin décembre 2020. Cette explication ne peut donc pas entièrement donner satisfaction.

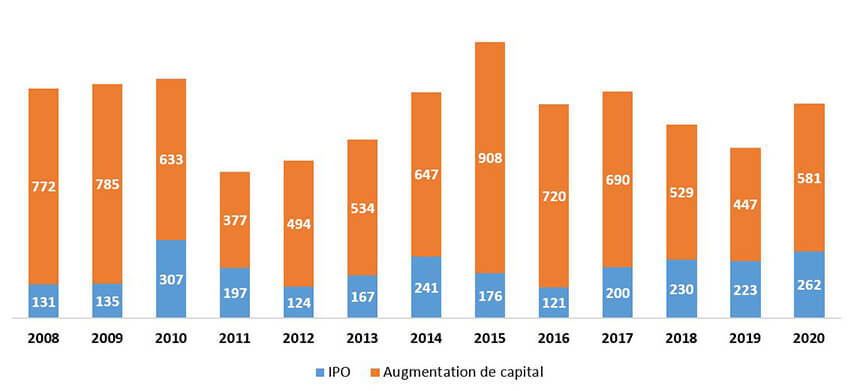

Un deuxième facteur explicatif pourrait être celui de la forte progression des actifs investis en actions, le besoin en capital des entreprises. Ainsi, entre 2007 et 2020, les ressources en capital provenant à la fois des IPO (introduction en bourse) et des augmentations de capital (des sociétés déjà cotées) ont représenté au total 10 600 Mds$.

Cette explication est plus satisfaisante mais elle ne peut expliquer que 20 % de la hausse sans intégrer les flux négatifs engendrés par le retrait de cotation de milliers d'entreprises tous les ans.

Montant des capitaux levés dans le monde dans le cadre d'IPO ou d'augmentations de capital

Source : WFE

Une troisième piste explicative du doublement de la valeur des actions cotées mondiales entre 2007 et 2020 est ainsi simplement la hausse des marchés. Sur cette période, le MSCI All Country, reflétant l'évolution de l'ensemble des bourses mondiales, a connu une hausse, en dollars, de plus de +60 % !

C'est ainsi essentiellement l'amélioration des résultats des entreprises et l'engouement des investisseurs de tous horizons pour les marchés actions, qui explique cette évolution, et ce même si cet indice regroupe des disparités de performances, notamment entre l'Europe et les États-Unis.

Évolution depuis 2007 du S&P 500, du STOXX 600 et du MSCI All Country

Source : Bloomberg

Ces 3 explications permettent ainsi globalement de comprendre les raisons d'une telle progression des bourses mondiales. Toutefois, il ne faut pas oublier qu'un facteur commun lie ces 3 explications : la baisse des taux d'intérêt !En effet, comme nous le présentons régulièrement dans Liberté Info, nous assistons depuis plus de 30 ans à une baisse continue des taux d'intérêt, aussi bien aux États-Unis qu'en Europe. Et cette baisse a une influence directe sur les marchés actions mondiaux :

- Premièrement, au niveau des entreprises. Des taux d'intérêt bas signifient qu'il est de moins en moins nécessaire de faire appel aux marchés financiers actions pour se financer. Le financement des entreprises se fait ainsi davantage par émission d'obligations ou d'emprunts bancaires, permettant aux actionnaires de ne pas se diluer et de ce fait de moins avoir besoin de se coter en bourse ou de réaliser des augmentations de capital (d'où la faible augmentation du nombre de sociétés cotées en bourse et de la relative stabilité des flux de capitaux provenant d'augmentations de capital, aussi bien sur le marché primaire que secondaire).

- Deuxièmement, au niveau des investisseurs. La faiblesse des taux d'intérêt du marché obligataire a eu pour effet d'inciter davantage les investisseurs particuliers et professionnels à allouer leurs actifs sur les marchés actions. Ainsi, une partie de la hausse des marchés s'explique par un afflux massif de liquidités basculant des marchés obligataires vers les marchés actions.

La physionomie des marchés a accompagné l'évolution des tendances

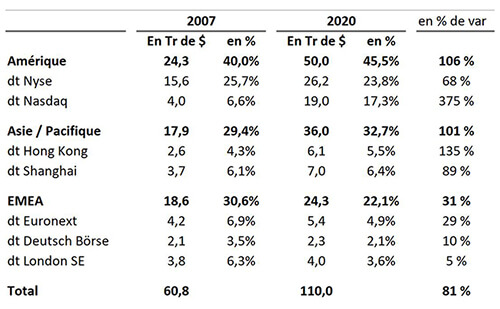

Autrefois relativement bien équilibrés d'un point de vue géographique, les investisseurs ont, depuis 2007, clairement marqué leur choix en termes de zone territoire, l'Amérique du Nord, et ils ne s'y sont pas trompés ! La capitalisation du NYSE (New York Stock Exchange) a, en 12 ans, crû de +68 % et celle du Nasdaq de +375 % et ce, essentiellement grâce aux valeurs technologiques. La zone Asie / Pacifique n'est pas en reste avec des hausses de +135 % pour Hong Kong et +89 % pour la bourse de Shanghai.

Comme nous vous l'avions présenté dans le précédent Liberté Info, l'Europe est à la traîne. Depuis 2007, Euronext (qui comprend les places de Paris, Bruxelles et Amsterdam) n'a progressé que de 29 %, et que dire de la bourse allemande et anglaise qui affichent difficilement des hausses comprises entre 5 % et 10 %.

En 2020, la zone Amérique prédomine ainsi en représentant un peu plus de 45 % de l'ensemble de valeurs boursières au monde, suivi de l'Asie / Pacifique avec 33 % et en queue de peloton la zone Europe / Moyen-Orient / Afrique (EMEA) qui fait seulement 22 %.

Valeurs des bourses mondiales en Tr de $

Source : Bloomberg, WFE

Non seulement, la composition de ce qu'on appelle « la cote » a été chamboulée d'un point de vue géographique, il en a été de même d'un point de vue sectoriel depuis 2007 avec 3 changements majeurs.

Le secteur technologique (Internet, télécommunications.), qui ne représentait que 11 % des valeurs (du MSCI Monde) en 2007 a doublé pour aujourd'hui représenter près d'un quart des valeurs (22 %). Ce secteur, dont les sociétés affichent des niveaux de croissance et de rentabilité sans commune mesure, a détrôné le secteur financier qui, jusqu'en 2018, était le secteur star. La finance a ainsi marqué un énorme repli dans les indices, en passant de 23 % à 13 %. Enfin, le secteur de l'énergie a perdu 8 points, en passant de 11 % des indices à 3 % en 2020.

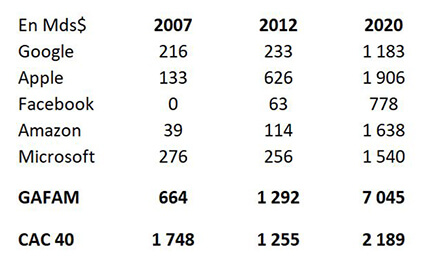

Un exemple illustre particulièrement bien ces changements géographiques et la prédominance des valeurs technologiques ces dernières années, c'est le rapport GAFAM / CAC 40. En 2007, sans Facebook, la capitalisation des GAFAM (Google, Amazon, Facebook, Apple et Microsoft) ne représentait que 664 Mds$ alors que celle du CAC faisait 1 748 Mds$, soit deux fois moins. En 2012 (année durant laquelle Facebook a fait son IPO), le rapport GAFAM / CAC commence à tourner à l'avantage des géants américains. En 2020, la messe est dite, la capitalisation des GAFAM atteint plus de 3 fois celle du CAC 40...

Et cette domination des valeurs technologiques ne s'arrête pas aux seuls GAFAM. Aujourd'hui, de jeunes sociétés comme Okta (cyber sécurité) sont davantage valorisées que des sociétés comme Michelin alors qu'elle réalise 20 fois moins de chiffre d'affaires...

Évolutions des capitalisations des GAFAM et du CAC 40 en Mds $

Source : Bloomberg

Que penser de ces évolutions ?

Elles traduisent très certainement le futur de nos modes de vie. Ces tendances laissent entrevoir encore de grands changements qui se concentreront essentiellement autour de deux grands thèmes, la technologie et la préservation de notre planète.

Nous sommes bel et bien entrés dans un nouveau monde.

Achevé de rédiger le 23/07/2021 par Thomas Delhaye, analyste-gérant, au sein de Dubly Transatlantique Gestion.

Pour accéder au site, cliquez ICI.