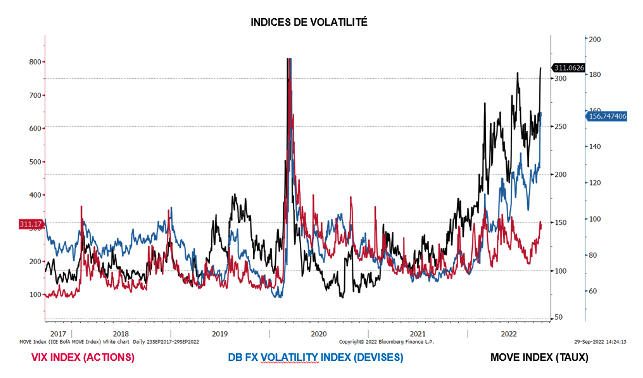

Le régime de volatilité sur les différentes classes d'actifs (très élévée sur les taux et le Forex et étonnamment pas sur les actions) ...

On assiste cette année à une baisse quasi généralisée de l'ensemble des actifs risqués et à de fortes variations quotidiennes / hebdomadaires / mensuelles sur les actions, les taux et les obligations :

Exemple pour les taux (variations quotiennes du 30 ans UK en bps):

Exemple pour les devises (USD/JPY et USD/CNY , variations calendaires en %) :

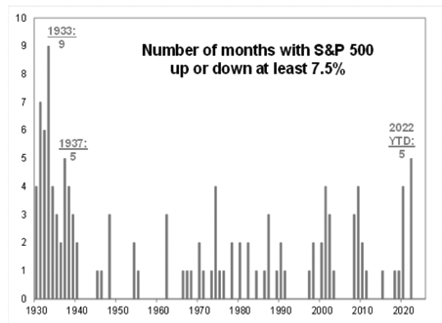

Exemple pour les actions (nb. de mois par année calendaire avec des variations >7.5% S&P 500):

Exemple pour les actions (nb. de mois par année calendaire avec des variations >7.5% S&P 500):

Pourtant, quand on y regarde de plus près, le régime de volatilité par classe d'actifs n'est absolument pas homogène :

La volatilité est extrême sur les marchés obligataires et les marchés de change que l'on considère les niveaux de volatilité atteints ou la durée - particulièrement longue - de cet épisode.

En revanche, et contrairement à ce qu'on pourrait intuitivement penser, la volatilité sur les marchés actions est relativement modeste et très loin des niveaux atteints lors des fortes baisses de marché précédentes.

Deux conclusions :

-

2022 est donc avant tout une crise obligataire avant d'être une crise des marchés actions.

-

L'absence d'un très fort épisode de volatilité sur les marchés actions (et de fortes sorties de capitaux de ce marché) est paradoxalement une « mauvaise » nouvelle qui explique la réticence des stratégistes à redevenir plus positif sur les actions car la plupart des fins de « bear market » sont caractérisées par des phases de « sell-offs » massifs où la volatilité explose.

Pour accéder au site, cliquer ICI.