Dans ses perspectives de mi-année, Jim Cielinski, Responsable mondial de la gestion obligataire, observe que les marchés se sont montrés impatients vis-à-vis des baisses de taux, mais que cela a engendré de nouvelles opportunités pour les investisseurs de générer des rendements attrayants.

Une blague bien connue met en scène un touriste perdu en Irlande qui demande à l’un des habitants son chemin vers Dublin. Le fermier du coin fronce les sourcils et répond : « Eh bien, monsieur, je ne partirais pas d’ici, si j’étais vous ».

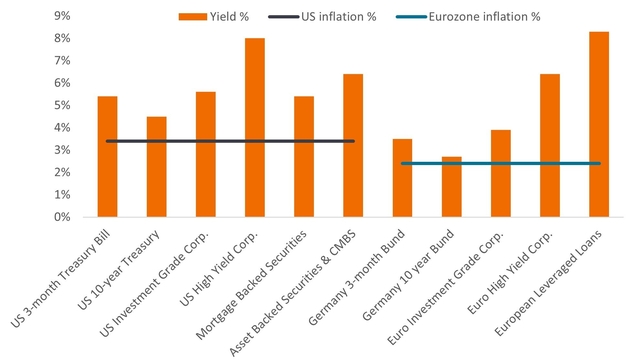

Il y a quelques années, les investisseurs obligataires auraient compati. Les rendements étaient proches de leurs plus bas niveaux historiques et vulnérables aux mouvements haussiers, et les obligations généraient peu de revenus. Les marchés obligataires d’aujourd’hui sont très différents. Les rendements sont actuellement supérieurs à l’inflation, ce qui laisse espérer des plus-values si les taux baissent.

Ainsi, les investisseurs en quête de rendements attractifs peuvent commencer ici. Nous entrevoyons des perspectives intéressantes pour des revenus attractifs et une appréciation supplémentaire du capital au cours des six prochains mois.

Faux départs, mais assouplissement en cours

Les marchés obligataires sont focalisés sur le calendrier des baisses de taux d’intérêt. Cela nécessite d'être attentif non seulement aux données économiques et aux chiffres de l’inflation, mais aussi aux responsables eux-mêmes. Personne ne fait spontanément confiance aux banques centrales pour leurs compétences prévisionnelles, qui se sont avérées déplorables. Les marchés se tournent plutôt vers les banques centrales parce qu’elles définissent l'orientation de la politique monétaire.

De leur propre aveu, ces dernières sont devenues très « dépendantes des données » et ont adopté une posture réactionnaire, ce qui dénote leur manque de clairvoyance. Le problème est que les principaux indicateurs sur lesquels repose leur analyse – l’inflation et l’emploi – sont des indicateurs qui affichent systématiquement un décalage. Ce phénomène est accentué par le fait que leurs outils de politique monétaire produisent également leurs effets de manière différée. L’inflation persistante a conduit les marchés à anticiper les baisses de taux attendues, la Réserve fédérale américaine (Fed) prévoyant de procéder à une ou deux baisses de taux en 2024, alors qu'elle tablait plutôt sur six ou sept en début d'année.1 Cette approche comporte un énorme risque de prendre de mauvaises décisions si l’inflation ne s'atténue pas au cours des prochains mois.

Le corollaire du décalage des effets des baisses de taux a été une opportunité prolongée pour les investisseurs obligataires de générer des rendements attrayants. Les investisseurs sont payés pour attendre que les baisses de taux interviennent.

Graphique 1 : Les rendements sont supérieurs à l’inflation

Source : Bloomberg, taux d’inflation, variation en % en glissement annuel au 30 avril 2024 : Indice des prix à la consommation américain pour tous les consommateurs urbains, toutes composantes confondues, indice des prix à la consommation harmonisé de la zone euro. Rendements au 31 mai 2024 par ordre chronologique : bons du Trésor US à 3 mois, bons du Trésor US à 10 ans, indice ICE BofA US Corporate (yield to worst), indice ICE BofA US High Yield (yield to worst), indice ICE BofA US Mortgage Backed Securities, indice ICE BofA US ABS & Commercial MBS, Bund allemand à 3 mois, Bund allemand à 10 ans, indice ICE BofA Euro Corporate (yield to worst), indice ICE BofA Euro High Yield (yield to worst), indice Credit Suisse Western Europe Leveraged Loan. Le yield to worst est le rendement le plus bas qu’une obligation (indice) puisse atteindre à condition que le ou les émetteurs ne fassent pas défaut ; il tient compte de caractéristiques spécifiques telles que les options d’achat (qui donnent aux émetteurs le droit de racheter une obligation à une date précise). Les rendements peuvent varier dans le temps et ne sont pas garantis.

Hormis aux États-Unis, un cycle de réduction des taux est déjà en cours à l'échelle mondiale. Dans les pays émergents, les baisses de taux ont débuté au deuxième semestre 2023 et se sont accélérées depuis. Dans les pays développés, la Banque Nationale Suisse a donné le coup d’envoi des baisses de taux en mars 2024, suivie de la Riksbank suédoise en mai et de la Banque du Canada et de la Banque Centrale Européenne en juin. Le régime est en train de changer.

La dynamique de baisse de l’inflation s'interrompt-elle ?

Le blocage des baisses de taux aux États-Unis est dû à l’inflation. Qu’il s’agisse des billets d’avion, des assurances auto ou des loyers, plusieurs facteurs expliquent l'interruption du recul de l’inflation. En comptabilité, il arrive un moment où une entreprise utilise un peu trop souvent le terme « éléments exceptionnels » et où les investisseurs deviennent sceptiques quant à la solidité des bénéfices d’une entreprise. Un cynisme similaire doit-il être appliqué à la Fed et à sa lutte contre l’inflation ?

Nous ne le pensons pas. Premièrement, l'interruption s’est produite au niveau de « toutes composantes confondues », qui comprennent les prix volatils des denrées alimentaires et de l’énergie. L’inflation sous-jacente reste sur une tendance baissière. Deuxièmement, l’inflation n’évolue pas de façon linéaire, et il faut donc s'attendre à une volatilité occasionnelle. Troisièmement, les données sur l’inflation sont connues pour leurs effets différés et, aux niveaux actuels, elles ne sont pas trop éloignées de l’objectif de la Fed. En fait, si le rapport sur l'inflation aux États-Unis s'appuyait sur l’indice des prix à la consommation harmonisé (comme c’est souvent le cas en Europe), l’inflation américaine s'afficherait à 2,4 %.2 En outre, les anticipations inflationnistes des consommateurs restent bien ancrées à environ 3 % pour l’année à venir aux États-Unis et dans la zone euro.3

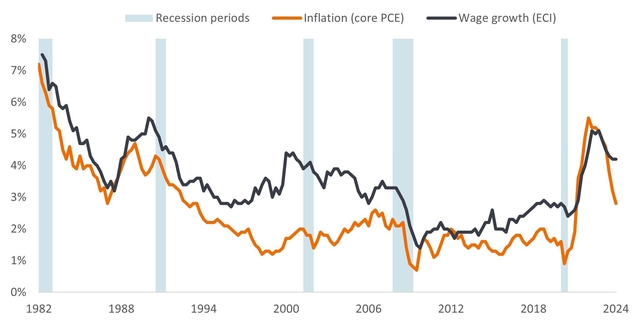

Les revendications salariales ont également tendance à s'atténuer dans la plupart des économies. Les recherches suggèrent que la croissance des salaires est plus souvent un symptôme de l’inflation qu'une cause directe.4 La baisse de l’inflation devrait donc réaffirmer la tendance à la baisse des revendications salariales. Il faudra peut-être encore quelques mois de patience, mais la tendance reste inchangée.

Graphique 2 : L’inflation est souvent moteur de la croissance des salaires (variation en glissement annuel, en %)

Source : Bureau of Economic Analysis des États-Unis, Dépenses de consommation personnelle hors alimentation et énergie (Core PCE). La croissance des salaires est représentée par l’indice du coût de l’emploi (rémunération totale, tous les travailleurs civils), données trimestrielles, variation en glissement annuel et en %, du T1 1982 au T1 2024. L’indice PCE sous-jacent est la mesure d’inflation privilégiée par la Fed. Rien ne garantit que les tendances passées se poursuivront ni que les prévisions se réaliseront.

Ne rien faire, c’est quand même agir

Alors que l'Euro 2024 de football vient de se terminer, on se souvient des recherches qui ont été effectuées sur les gardiens et les tirs au but. Les gardiens de but ont tendance à plonger dans une direction particulière pour arrêter un penalty, alors qu’ils arrêteraient en fait plus de penalties s’ils restaient simplement au milieu du but. En effet, les gardiens de but vivent moins bien le fait d'encaisser un but sans avoir esquissé le moindre geste (rester dans l’axe) que lorsqu'ils ont agi (bondir d’un côté ou de l’autre). 5

Les responsables des banques centrales considèrent sans doute que si l’économie croît modestement, que les marchés du travail sont sains et que l’inflation est contenue, rien ne les pousse à agir. Après tout, leur réputation est plus à risque s'ils laissent l’inflation augmenter que s'ils provoquent une détérioration de l'environnement économique ou une hausse du taux de chômage. Pourtant, ils sont conscients que les effets de leur politique se font également sentir de manière différée, de sorte que plus longtemps les taux seront maintenus à leurs niveaux actuels, et plus les pressions financières s'accumuleront.

Nous avons déjà observé des problèmes parmi les banques régionales l’année dernière, et plus récemment parmi les entreprises présentant des niveaux d’endettement excessifs. Les taux du segment à haut rendement n’ont toutefois augmenté que modestement et devraient se maintenir en moyenne entre 2 % et 5 % en Europe et aux États-Unis pour le reste de l’année.

Si le niveau des défauts de paiement a été si faible, c'est que les investisseurs ont été enclins à prêter aux entreprises. Le contexte technique des émetteurs obligataires ayant trouvé des acheteurs disposés à investir s'est avéré favorable, mais cela repose en partie sur l’anticipation d’une baisse des taux l’année prochaine. Cela encourage les investisseurs à sécuriser dès à présent les rendements des obligations émises alors qu’ils sont relativement élevés, tout en se rassurant sur le fait que des taux plus bas à l’avenir devraient soutenir l'environnement économique et les entreprises.

Tout avec modération

En dehors d’un rebond plus significatif que prévu de la croissance ou d’un choc inflationniste, nous imaginons mal les principales banques centrales relever leurs taux. Le risque pour les marchés de taux est donc que les baisses soient moins nombreuses et plus lentes que prévu. Nous privilégions donc les marchés européens aux États-Unis, puisque leur économie est moins dynamique en comparaison et qu'elle offre donc plus de visibilité quant à une trajectoire de taux plus bas.

Pour de nombreux actifs obligataires, un ralentissement du cycle de réduction des taux n’est pas nécessairement une mauvaise chose s’il est le fait d'une croissance économique forte – mais pas trop – qui soit favorable aux bénéfices et aux flux de trésorerie. Dans un contexte économique de croissance résiliente, bien que modérée, aux États-Unis, de relance de l’économie européenne et de perspectives économiques moins pessimistes en Chine, il est possible d'assister à un resserrement des spreads de crédit. Au sein de l'univers du crédit, nous continuons de privilégier les entreprises affichant des ratios de couverture des intérêts et des flux de trésorerie solides et nous entrevoyons des opportunités en termes de valorisation dans certains des domaines qui ont été délaissés, comme certains segments du secteur immobilier.

Nous sommes toutefois conscients que, dans l'ensemble, les spreads de crédit sont proches de leurs niveaux les plus resserrés historiquement, ce qui laisse peu de marge de manœuvre en cas de détérioration des perspectives des entreprises. Dans cette optique, la diversification nous semble receler des opportunités, en particulier la dette titrisée, comme les titres adossés à des créances hypothécaires, les titres adossés à des actifs et les obligations adossées à des prêts. En effet, les idées préconçues à l’égard de ces classes d’actifs ainsi que les conséquences de la volatilité des taux, ont rendu les spreads et les rendements proposés attrayants. Les rendements des secteurs titrisés sont plus attractifs sur une base historique et mieux susceptibles de résister en cas de forte correction.

Le problème incontournable

Il serait négligent de ne pas mentionner l'aspect politique, étant donné que plusieurs échéances électorales importantes vont avoir lieu au deuxième semestre, et notamment l'élection présidentielle américaine. Cela pourrait mettre en lumière les niveaux d’endettement public et la prodigalité budgétaire – la France étant le dernier émetteur souverain dont la note de crédit a été dégradée.6 Cela pourrait également raviver les inquiétudes concernant le protectionnisme et les droits de douane, étant donné que l’assouplissement des goulets d’étranglement de la chaîne d’approvisionnement a contribué à faire baisser l’inflation par rapport aux pics atteints au lendemain de la pandémie de COVID.

De même, les conflits en Ukraine et au Moyen-Orient pourraient prendre des tournures imprévisibles. Le risque politique élevé au second semestre 2024 devrait pousser les investisseurs vers des actifs traditionnellement moins risqués, comme les obligations, qui offrent une certaine protection contre un ralentissement plus prononcé ou une escalade des risques géopolitiques.

En résumé, l'idée selon laquelle 2024 sera une année d’assouplissement monétaire est encore de mise, même si certaines banques centrales ont fait attendre les marchés. Les baisses de taux offrent un potentiel de plus-value sur les obligations, mais les investisseurs ne doivent pas négliger la composante "revenus" de la classe d’actifs. À l’heure actuelle, l'offre de revenus est abondante.

Pour accéder au site, cliquez ICI.

À propos de Janus Henderson

Le groupe Janus Henderson est un gestionnaire d’actifs mondial de premier plan qui a pour mission d’aider ses clients à définir et à atteindre des résultats financiers supérieurs grâce à une vision différenciée, à un processus d’investissement rigoureux et à un service de premier ordre.

Au 31 mars 2024, Janus Henderson gérait environ 353 milliards de dollars US d'actifs, employait plus de 2 000 personnes et possédait des bureaux dans 24 villes du monde entier. La société aide des millions de personnes dans le monde à investir ensemble dans un avenir meilleur. Janus Henderson, dont le siège est à Londres, est cotée à la Bourse de New York (NYSE).