En bref :

-

Nous pensons que les meilleures décisions en matière d’investissements résultent de l’utilisation de paramètres financiers en conjonction avec une recherche fondamentale.

-

À notre avis, l’utilisation d’une approche basée exclusivement sur les données pourrait ne pas détecter les risques cachés et ignorer les caractéristiques de la qualité sous-jacente des sociétés.

-

Les changements structurels dans les secteurs et les dislocations macroéconomiques peuvent pousser les sociétés davantage vers la qualité ou les en éloigner. Il est nécessaire de faire preuve de discernement pour comprendre ce qui profite à une société et ce qui lui nuit.

-

À mesure qu’évoluent les conditions du marché, nous pensons que des opportunités peuvent se présenter pour les investisseurs actifs qui se servent de leur propre discernement pour évaluer la qualité sous-jacente.

Dans l’investissement de qualité, les calculs ont une efficacité limitée. Il peut être difficile de comprendre dans quelle mesure la trajectoire de croissance d’une société est durable ou l’ampleur de sa douve concurrentielle sur la base de ses états financiers. Bien qu’utiles, les paramètres financiers historiques ne donnent pas beaucoup de détails sur la cohésion de l’équipe de gestion ou le potentiel réel des dernières innovations technologiques de la société. Ces évaluations nécessitent de faire preuve de discernement et de conviction.

Le discernement peut parfois passer pour de l’intuition ou de l’instinct, mais à notre avis, il s’agit d’une compétence nuancée, aiguisée par l’expérience et l’expertise. Il s’agit de la capacité d’utiliser les paramètres financiers à eux seuls comme point de départ d’un processus d’intenses recherches, qui jettera un œil dans les coulisses de la société et de l’écosystème dans lequel elle opère.

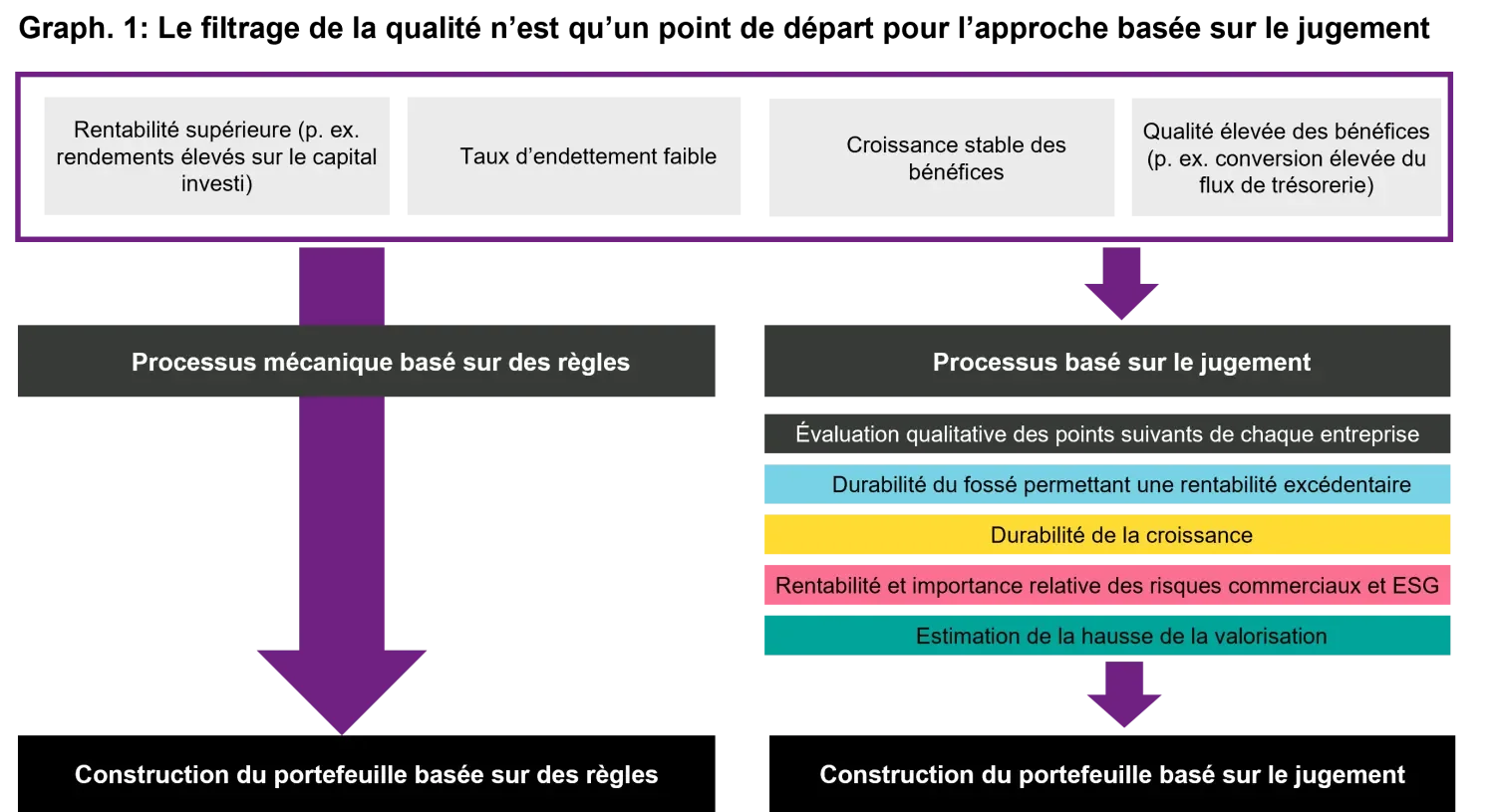

Il en résulte une décision basée sur l’évaluation de toutes les informations disponibles, aussi bien quantitatives que qualitatives. C’est la raison pour laquelle nous pensons que cette approche active est le meilleur moyen d’investir et de développer le capital des clients. Une approche mécanique basée sur des règles repose en revanche essentiellement sur la performance financière historique (graphique 1).

Le discernement peut apporter des réponses à des questions et contribuer à réduire les risques

En se concentrant sur des données quantitatives, il est certes possible d’identifier les sociétés affichant une performance élevée, mais cette approche risque de ne pas détecter les signes d’avertissement qu’un investisseur faisant preuve de discernement reconnaîtrait. Un défaut inhérent à la méthodologie basée sur les règles est que cette dernière ne tente pas de prévoir les résultats défavorables, alors qu’une approche reposant sur le discernement se sert d’une recherche bottom-up pour écarter les sociétés qui pourraient cesser d’engranger des profits excédentaires.

Citons comme exemple à cet égard la société d’équipements et de vêtements de sport Under Armour. Entre 2010 et 2014, la société affichait un impressionnant rendement moyen du capital investi de 38 %, une croissance moyenne des bénéfices de 29 % et un ratio dettes nettes / capitaux de seulement 10 %. D’un point de vue purement mécanique, Under Armour avait enregistré une performance exceptionnelle, possédant toutes les caractéristiques de la qualité.

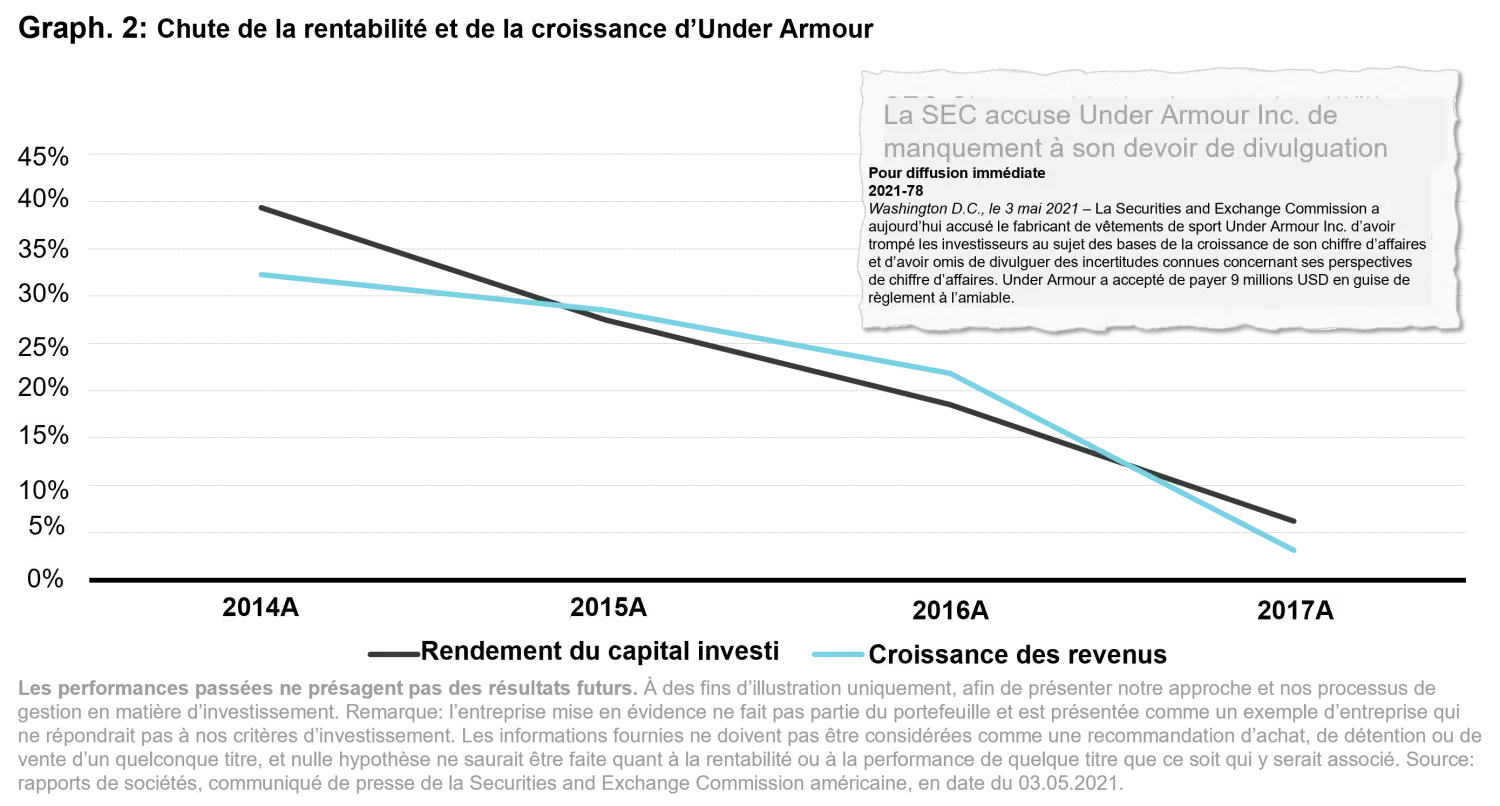

Toutefois, de 2014 à 2017 (graphique 2), la rentabilité et la croissance de la société n’ont cessé de diminuer. Pourquoi alors une société, théoriquement saine, s’est-elle retrouvée en difficulté ?

Société du monde de la mode, Under Armour subit par définition les fluctuations des préférences de style. La croissance rapide dont elle a bénéficié, qui s’est élevée à 4 milliards USD de bénéfices et à une part de marché aux alentours de 5 %, était difficile à maintenir. Sa croissance a ralenti en raison de l’intensification de la concurrence exercée par d’autres marques de vêtements de sport, parmi lesquelles des leaders du marché tels que Nike et Adidas, mais aussi des marques émergentes telles que Lululemon. Les compétences de la direction ont également été remises en cause, Under Armour s’étant lancée dans les chaussures et des applications dédiées au fitness, s’écartant ainsi de son cœur de métier, les vêtements. Enfin, des signes d’une comptabilité agressive ont remis en cause à nos yeux la capacité d’Under Armour de conserver sa position en tant que société de qualité.

Under Armour est un exemple classique de l’importance de faire preuve de discernement pour éviter les risques sous-jacents.

Pour consulter l'article dans son intégralité, veuillez cliquer ICI.

Pour accéder au site, cliquez ICI.