La clé du succès d’un investissement n’est pas de prédire l’avenir mais d’apprendre du passé et de comprendre le présent. Dans les « Principes de l’investissement à long terme », nous présentons sept grands principes pour piloter des portefeuilles au travers des défis actuels des marchés vers les objectifs de demain.

Les principes de l’investissement à long terme :

-

Investir pour l’avenir

-

Les liquidités sont rarement la solution

-

Démarrer tôt et réinvestir les revenus

-

Performances et risques vont généralement de pair

-

La volatilité est une chose normale

-

De la difficulté d’évaluer le bon moment pour acheter ou vendre

-

La diversification fonctionne

1. Investir pour l’avenir

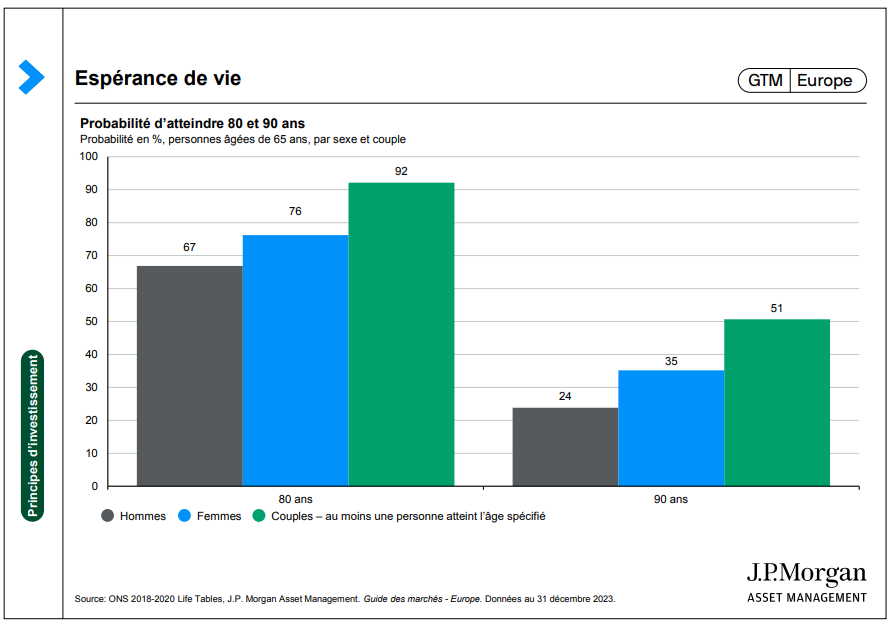

Nous vivons plus longtemps

Grâce aux avancées de la médecine et à des modes de vie plus sains, les gens vivent plus longtemps. Le graphique ci-après illustre les probabilités d’atteindre un âge de 80 ou de 90 ans pour quelqu’un qui a 65 ans aujourd’hui. Un couple âgé de 65 ans serait peut-être surpris d’apprendre qu’il y a 50 % de probabilité qu’au moins l’un d’eux vive encore 25 ans pour atteindre 90 ans. Vous aurez sans doute besoin d’argent plus longtemps que ce que vous pensez.

2. Les liquidités sont rarement la solution (partie 1)

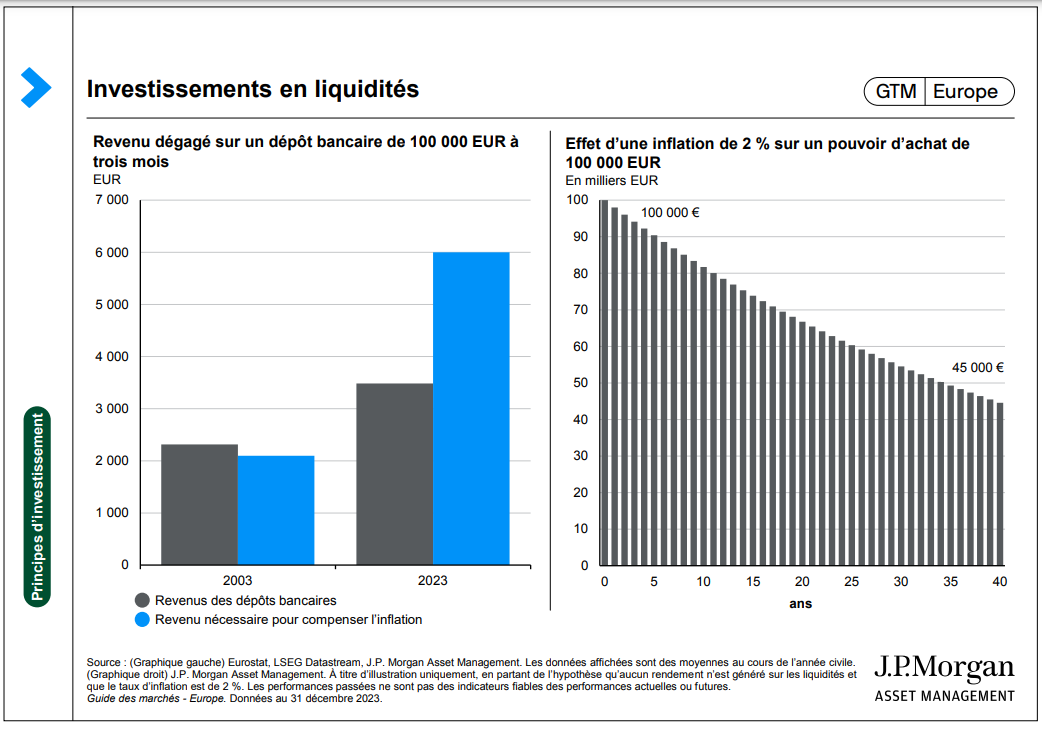

GAUCHE : À présent, les liquidités rapportent moins

Les investisseurs perçoivent souvent les liquidités comme un refuge face à la volatilité, voire comme une source de revenus. Mais l’ère des taux d’intérêt bas a ramené à des niveaux proches de zéro le rendement tiré des liquidités et expose ainsi l’épargne liquide à l’érosion et l’inflation. Même face à des taux d’intérêt plus élevés, l’inflation continue d’éroder les rendements des liquidités. Les investisseurs doivent s’assurer qu’une allocation en instruments liquides ne dessert pas leurs objectifs d’investissement à long terme.

DROITE : L’inflation érode le pouvoir d’achat

Les épargnants hostiles au risque qui décident de laisser dormir leurs liquidités se rendront compte que l’inflation diminue la valeur réelle de leur argent sur le long terme. Si l’argent n’est pas investi, le pouvoir d’achat, autrement dit la quantité de biens que l’on peut acheter, diminuera de plus de moitié en 40 ans avec un taux d’inflation de 2 % par an.

2. Les liquidités sont rarement la solution (partie 2)

Les liquidités sous-performent à long terme

Les liquidités mises de côté ne rapportent que très peu sur le long terme. Les investisseurs qui ont laissé dormir leurs liquidités sont passés à côté de l’impressionnante performance des actions et de l’obligataire à long terme. Si vous décidez d’investir, gardez à l’esprit que les actions ont plus tendance à surperformer les obligations sur le long terme, malgré des turbulences éventuelles.

3. Démarrer tôt et réinvestir les revenus

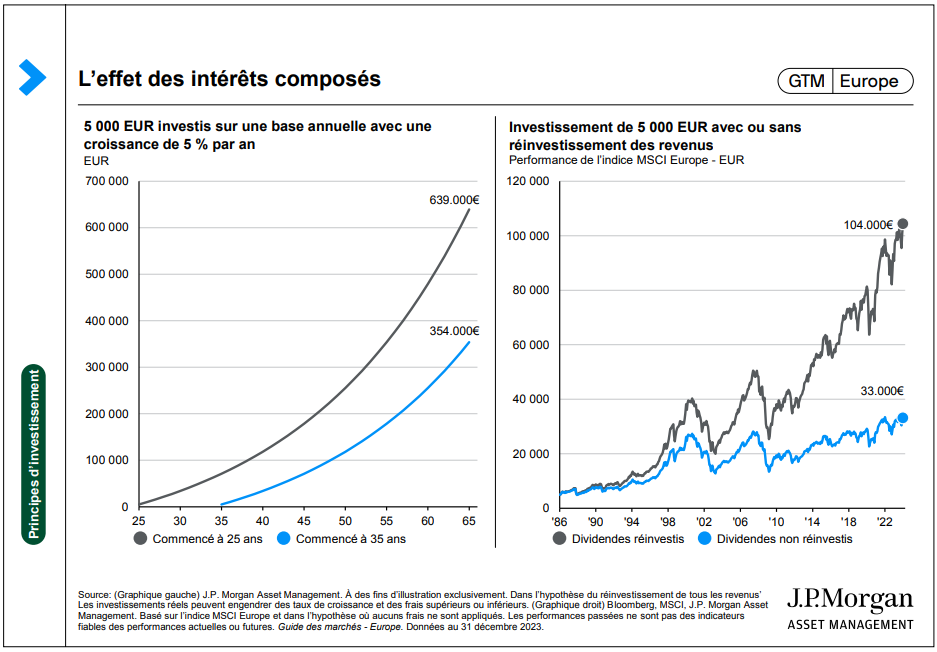

GAUCHE : La capitalisation fait des miracles

Un intérêt composé est ce qui se produit lorsque vous obtenez un rendement non seulement de votre investissement initial, mais également sur les gains accumulés des années précédentes. Leur puissance est telle que quelques années d’épargne et de croissance en moins peuvent suffire à faire une différence énorme sur vos résultats à terme. En démarrant à 25 ans et en plaçant 5 000 € par an dans un investissement à 5 %, vous obtiendriez près de 300 000 € supplémentaires à l’âge de 65 ans par rapport à un investissement commencé à 35 ans alors que vous n’auriez investi au total que 50 000 € de plus.

DROITE : Réinvestissez le produit de vos investissements si vous n’en avez pas besoin

Vous pouvez exploiter encore davantage la magie de la capitalisation en réinvestissant le produit de vos investissements pour accroître chaque année la valeur de départ. Réinvestir ou non le produit de vos investissements peut faire une différence énorme à long termes.

4. Performances et risques vont généralement de pair

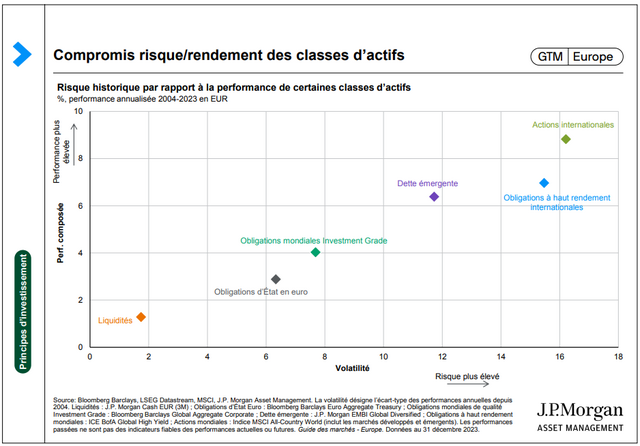

Investir implique de savoir faire des compromis

Les actifs les plus performants depuis les années 2000 ont aussi été ceux dont les prix ont été les plus volatils. Si vous souhaitez atteindre un niveau de performance plus élevé, vous devez avoir la volonté et la capacité de tolérer des fluctuations plus importantes des prix des actifs. L’inverse est également vrai. Comme le graphique ci-après le montre, les actifs moins risqués tendent aussi à dégager des performances plus faibles sur le long terme. Si vous ne souhaitez pas prendre davantage de risques ou que votre situation ne le permet pas, vous devrez être réaliste quant aux performances que vous pourriez obtenir.

Pour consulter tous les principes de l'investissement, veuillez cliquer ici.

Pour accéder au site, cliquez ICI.