Cette semaine à la une, nous relevons les principaux points à retenir des dernières perspectives économiques du FMI.

Avec peu de nouvelles publications économiques pour guider les investisseurs et des banquiers centraux préoccupés par la réunion annuelle du FMI/World Bank Group de la semaine dernière, les analystes se préparent à une vague de publication de résultats pour le troisième trimestre, 42 % des entreprises de l'indice S&P 500 devant publier leurs résultats cette semaine.

Entre-temps, les experts en politique débattent de la suite possible de l'escalade du conflit israélo-iranien1, ajustent les attentes au Royaume-Uni pour le premier budget du gouvernement travailliste le 30 octobre et surveillent les élections américaines qui approchent à grands pas. Les anticipations de résultat de ces dernières restent trop serrées pour être annoncées et se situent dans la marge d'erreur de la plupart des sondages ; statistiquement, le candidat républicain Donald Trump devance sa rivale démocrate Kamala Harris par une très faible marge - 51 % contre 492.

Alors que les incertitudes à court terme s'accumulent, il n'est pas surprenant que les marchés financiers soient prudents et que les primes de risque implicites augmentent dans toutes les classes d'actifs. Les enjeux des prochaines semaines sont considérables et pourraient modifier les bonnes perspectives de croissance mondiale établies par le FMI le 22 octobre3.

Le FMI en demi-teinte

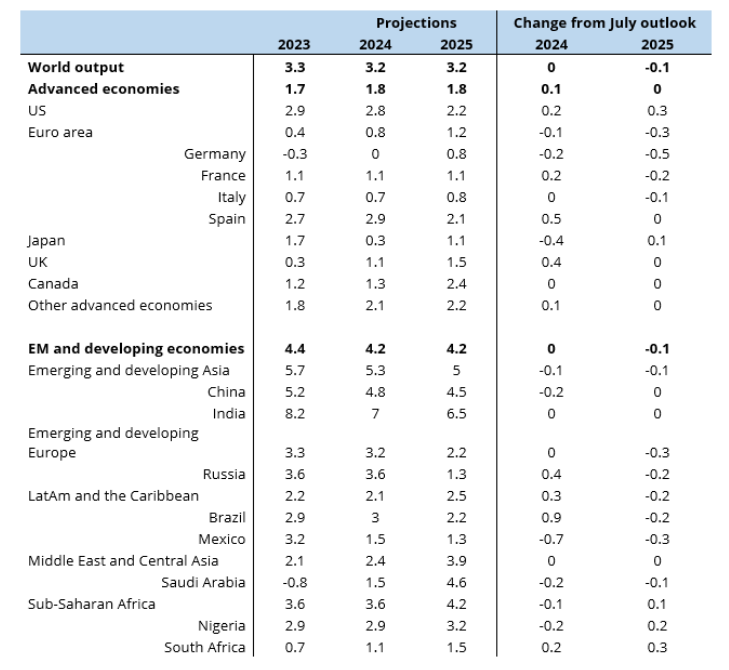

Dans une mise à jour mitigée de ses perspectives de juillet, le FMI a laissé inchangées ses prévisions de croissance mondiale pour 2024, à 3,2 %. Toutefois, il a abaissé de 0,1 % les prévisions de croissance pour l'année prochaine (voir le graphique de la semaine).

Le rapport a mis en évidence la divergence de plus en plus évidente entre les situations économiques des marchés développés. Parmi les économies avancées, les perspectives de croissance des États-Unis ont été revues à la hausse en raison de la solidité de la consommation nationale, les prévisions ayant été relevées de 0,2 % à 2,8 % pour cette année et de 0,3 % à 2,2 % en 2025.

Cet ajustement positif a été compensé par une révision à la baisse pour la zone euro, le FMI citant la faiblesse de l'industrie manufacturière comme un facteur contributif majeur, en particulier en Allemagne et en Italie. Les données de la zone euro publiées la semaine dernière ont également souligné la persistance des risques de baisse, l'indice composite des directeurs d'achat (PMI) d'octobre restant en contraction pour le deuxième mois consécutif, à 49,7, tandis que les ventilations nationales des PMI indiquent une faiblesse généralisée dans l'union monétaire4.

Toujours la même chanson

Les projections pour les économies émergentes sont restées largement inchangées, avec une légère révision à la baisse de 0,1 % à 4,2 % pour 2025. Les perturbations de la production et du transport des matières premières en particulier le pétrole ainsi que les risques liés aux conflits géopolitiques et aux phénomènes météorologiques extrêmes ont contribué à cet ajustement. Toutefois, ces facteurs ont été compensés par des améliorations dans les régions où la demande de semi-conducteurs et d'électronique est en plein essor, sous l'effet d'investissements importants dans l'intelligence artificielle.

En Chine, le FMI a suggéré que le risque d'une contraction prolongée du secteur immobilier et d'une instabilité financière demeure, bien qu'il ait noté que les mesures récentes prises par l'administration chinoise pour stimuler l'économie (y compris le secteur immobilier) n'ont pas été prises en compte dans ses prévisions.

La semaine dernière, la Chine a procédé à un nouvel assouplissement de sa politique monétaire, la banque centrale réduisant les taux préférentiels des prêts à un et cinq ans de 25 points de base, à 3,1 % et 3,6 %, respectivement5.

Parmi les principales économies des marché émergents, la plus forte réduction attendue concerne le Mexique, reflétant les effets négatifs d'une politique monétaire restrictive, tandis que la plus forte révision à la hausse concerne le Brésil, en raison d'un niveau de consommation domestique et d'investissement plus importants que prévu au premier semestre.

La dette a remplacé l'inflation comme principal facteur de risque

L'inflation n'est plus considérée comme le principal risque pour l'économie mondiale, le FMI prévoyant que l'inflation globale mondiale passera d'une moyenne annuelle de 6,7 % en 2023 à 5,8 % en 2024 et à 4,3 % en 2025. La tendance à la désinflation progresse globalement conformément aux prévisions des banques centrales, les économies développées devant atteindre leurs objectifs d'inflation plus tôt que les économies en développement.

Les préoccupations économiques se concentrent désormais sur les politiques protectionnistes qui pourraient perturber davantage les chaînes d'approvisionnement et sur la montée des tensions sociales. À mesure que l'économie mondiale s’équilibre, il faudra intensifier les efforts pour mettre fin aux largesses budgétaires afin de s'assurer que la dette publique reste sur une trajectoire durable et que les réserves budgétaires se reconstituent.

Le FMI prévoit que la dette publique mondiale atteindra 100 000 milliards de dollars, soit 93 % du PIB mondial, d'ici la fin de l'année et approchera les 100 % d'ici 2030. Compte tenu de l'appétit politique limité pour l'austérité et des pressions exercées pour financer la transition énergétique, soutenir les populations vieillissantes et renforcer la sécurité, « les risques pesant sur les perspectives de la dette sont fortement orientés à la hausse ».

Graphique de la semaine : Perspectives de croissance divergentes (en %)

Source : Fonds monétaire international, Perspectives de l'économie mondiale, 22 octobre 2024. À titre d'illustration uniquement.

Les performances passées ne constituent pas un indicateur fiable des résultats actuels ou futurs.

Références

1 The Guardian, « Strike on Iran will make world understand Israel's power, says defence minister, » October 23, 2024

2 Fivethirtyeight.com, « Who Is Favored To Win The 2024 Presidential Election ? » (Qui est susceptible de remporter l'élection présidentielle de 2024 ?) 24 octobre 2024

3 FMI, « Perspectives de l'économie mondiale : Pivot politique, menaces croissantes », 22 octobre 2024

4 S&P Global, 'HCOB Flash Eurozone PMI, 24 octobre 2024

5 Banque populaire de Chine, « Announcement on Loan Prime Rate », 21 octobre 2024

Ce document ne doit pas être considéré comme une prévision, une recherche ou un conseil en investissement, et ne constitue pas une recommandation, une offre ou une sollicitation d'achat ou de vente de titres ou d'adoption d'une stratégie d'investissement.

Les opinions exprimées par Muzinich & Co. datent du 28 octobre 2024 et peuvent être modifiées sans préavis. Toutes les données chiffrées proviennent de Bloomberg, au 25 octobre 2024, sauf indication contraire.

Informations importantes

La société Muzinich & Co. mentionnée dans le présent document est définie comme Muzinich & Co., Inc. et ses sociétés affiliées. Ce document a été produit à des fins d'information uniquement et, en tant que tel, les opinions qu'il contient ne doivent pas être considérées comme des conseils d'investissement. Les opinions sont celles de la date de publication et peuvent être modifiées sans référence ni notification. Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d'un produit ou d'une stratégie. La valeur des investissements et les revenus qu'ils génèrent peuvent baisser ou augmenter, et ne sont pas garantis. Les taux de change peuvent entraîner une hausse ou une baisse de la valeur des investissements. Les marchés émergents peuvent être plus risqués que les marchés plus développés pour diverses raisons, y compris, mais sans s'y limiter, une instabilité politique, sociale et économique accrue, une volatilité accrue des prix et une liquidité réduite du marché.

Toute recherche contenue dans ce document a été obtenue et peut avoir été mise en œuvre par Muzinich pour ses propres besoins. Les résultats de ces recherches sont mis à disposition à titre d'information et aucune garantie n'est donnée quant à leur exactitude. Les opinions et les déclarations sur les tendances des marchés financiers qui sont fondées sur les conditions du marché constituent notre jugement et ce jugement peut s'avérer erroné. Les points de vue et opinions exprimés ne doivent pas être interprétés comme une offre d'achat ou de vente ou une invitation à s'engager dans une quelconque activité d'investissement, ils sont uniquement destinés à des fins d'information.

Toute information ou déclaration prospective exprimée dans ce document peut s'avérer incorrecte. Muzinich ne s'engage pas à mettre à jour les informations, données et opinions contenues dans ce document.

Emis dans l'Union européenne par Muzinich & Co. (Ireland) Limited, qui est autorisée et réglementée par la Banque centrale d'Irlande. Enregistrée en Irlande, numéro d'enregistrement de la société : 307511. Adresse du siège social : 32 Molesworth Street, Dublin 2, D02 Y512, Irlande. Emis en Suisse par Muzinich & Co. (Suisse) AG. Enregistrée en Suisse sous le numéro CHE-389.422.108. Adresse du siège social : Tödistrasse 5, 8002 Zurich, Suisse. Emis à Singapour et à Hong Kong par Muzinich & Co. (Singapore) Pte. Limited, qui est autorisée et réglementée par l'Autorité monétaire de Singapour. Enregistrée à Singapour sous le numéro 201624477K. Adresse enregistrée : 6 Battery Road, #26-05, Singapour, 049909. Émis dans toutes les autres juridictions (à l'exception des États-Unis) par Muzinich & Co. Limited. qui est autorisée et réglementée par la Financial Conduct Authority. Enregistré en Angleterre et au Pays de Galles sous le numéro 3852444. Adresse enregistrée : 8 Hanover Street, Londres W1S 1YQ, Royaume-Uni.

Visitez notre site web pour lire notre politique de confidentialité et apprendre comment nous collectons, conservons et traitons vos informations privées conformément à ces lois en cliquant ici.

Pour visiter le site, cliquez ICI.