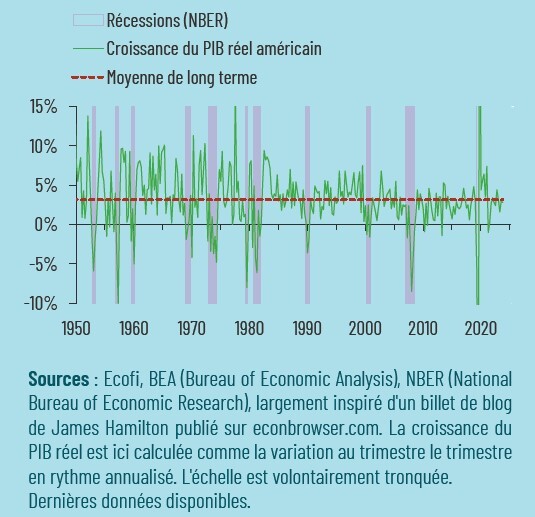

Au cours du troisième trimestre 2024, le PIB réel des Etats-Unis a progressé de 2,8 % en rythme annualisé, soit un niveau proche de la moyenne de long terme (~3,2 % depuis 1950). Citons à cet égard, un récent billet de blog écrit par James Hamilton (célèbre professeur d’économie) : « […] Je pense que l’on peut désormais déclarer que la Fed a accompli le difficile objectif de faire atterrir l’économie américaine en douceur... ». C’est dans ce contexte, que se tient l'élection présidentielle américaine, dont les résultats seront connus le 5/11 prochain. Il est délicat d’écrire à ce sujet si près de l’événement, c’est pourquoi il nous a semblé utile de détailler les quatre scénarios qui s’offrent à nous, ainsi que leurs potentielles conséquences pour les Etats-Unis, mais également pour le monde entier, tant les imbrications sont multiples.

Florent Wabont, Economiste

Florent Wabont, Economiste

Cet événement électoral si incertain incite par ailleurs à l’humilité et rappelle ainsi les mots de D. Rumsfeld : il y a les choses que nous savons que nous savons, celles que nous savons que nous ne savons pas et celles que nous ne savons même pas que nous ne savons pas…

1. « Vague rouge »

Le scrutin du 5 novembre ne vise pas uniquement à élire un nouveau président. 34 sièges de sénateurs sur 100 sont aussi concernés. L’enjeu est majeur, puisque sans le Sénat, difficile d’appliquer à la lettre son programme présidentiel. Ainsi, le concept de « vague rouge » se réfère à une victoire de Donald Trump, accompagnée d’un Sénat aux couleurs du parti Républicain (habituellement symbolisé par du rouge).

En synthèse, le programme de Donald Trump peut se décomposer en trois points : (i) des baisses de taxes pour les entreprises et les ménages, (ii) des hausses de tarifs douaniers pour la Chine ainsi que le reste du monde et (iii) une volonté de limiter les flux migratoires.

Si la mise en place de tarifs douaniers est un frein pour la croissance mondiale, ne serait-ce que du fait de l’incertitude qu’ils engendrent, les baisses de taxes sont aussi un accélérateur pour la croissance américaine et, par contagion, celle du monde. Pour évaluer l’incidence de ces deux éléments sur la croissance, il est primordial de prendre en compte la situation initiale. La croissance économique américaine est à son potentiel et les autres parties du monde sont en passe d’accélérer à horizon 2025, à la faveur des baisses de taux et des distorsions pandémiques qui s’estompent. En net, nous pensons ainsi que l’effet positif l’emportera.

Autrement dit, que la surchauffe des Etats-Unis entraînera un réchauffement supplémentaire de la croissance des autres pays développés. Mais ces mesures ne sont pas sans conséquence. L’arbitrage pour les banques centrales, tout particulièrement pour la Fed, devrait être plus ardu, puisque l’inflation devrait également se réchauffer. D’autant que l’institution devra probablement batailler pour conserver son indépendance vis-à-vis du pouvoir politique.

Au total, ce scénario ne serait, selon nous, pas le plus agréable pour les marchés financiers, qui entrevoient un scénario de baisses de taux quasi continues en 2025. La recalibration des anticipations de politique monétaire est un risque pour les taux de marché à long terme, donc pour les performances de la classe d’actifs obligataire, sans compter l’accroissement du risque géopolitique (Ukraine et Proche-Orient), susceptible d’engendrer de nouveaux chocs d’offre.

Pour les actions, si une hausse des profits consécutive aux baisses de taxes est probable, la pression exercée par l’incertitude de la politique monétaire pourrait l’emporter. Le dollar se renforcerait, engendrant une pression baissière sur l’euro, mais l’interférence entre le pouvoir politique et la Fed pourrait entraîner une forme de défiance.

2. Donald Trump l’emporte avec un pouvoir partagé

Ce cas de figure pourrait être qualifié de « vague pourpre », mélange d’un président Républicain et d’un Sénat Démocrate (symbolisé par la couleur bleue). Le programme du président ne s’appliquerait pas dans sa totalité, ce qui signifie qu’il s’agirait d’une version adoucie du scénario présentée précédemment. Pour autant, l’incertitude associée et l’imprévisibilité du président pourrait engendrer de la volatilité macroéconomique et financière. Si les conséquences pour le couple croissance-inflation seraient plus limitées que dans le scénario numéro 1, la banque centrale américaine serait toutefois tentée d’arrêter ses baisses de taux plus tôt et par voie de conséquence, la classe d’actifs obligataire serait pénalisée, mais pas nécessairement les actions.

[...] Il y a les choses que nous savons que nous savons, celles que nous savons que nous ne savons pas et celles que nous ne savons même pas que nous ne savons pas…

L'avion a-t-il atterri ?

Évolution historique de la croissance du PIB américain.

3. « Vague bleue »

Ce scénario caractérise la victoire de Kamala Harris à la présidentielle et celle des Démocrates au Sénat. Le programme de la candidate s’inscrit dans la continuité de la politique mise en oeuvre jusqu’à présent par Joe Biden, avec toutefois une dimension sociale plus prononcée. Contrairement à son adversaire, K. Harris souhaite augmenter les taxes pour les ménages les plus aisés et les entreprises, dans une démarche de redistribution sociale. Plus généralement, et y compris dans le cas d’une victoire de Donald Trump, les mesures présentées sont de nature à accroître le déficit.

En termes de croissance et d’inflation, une vague bleue ne changerait pas fondamentalement la donne actuelle. La Fed poursuivrait, de manière non-linéaire, l’ajustement de sa politique monétaire, pour s’acheminer, selon nous, vers un taux terminal proche de 4%. Pour le reste du monde, pas de changement drastique non plus. Le marché obligataire pourrait en revanche être affecté par la problématique des déficits. Les investisseurs seraient ainsi enclins à exiger des taux d’intérêt plus élevés afin de refléter le creusement des finances publiques. Pour les actions, la hausse des taxes pourrait pénaliser les perspectives bénéficiaires des entreprises, mais la croissance économique demeurerait relativement solide.

Pour consulter l'article dans son intégralité, veuillez cliquer ICI.

Par Florent Wabont, Economiste chez Ecofi

Source : Ecofi, au 01 novembre 2024.

Disclaimer : Les performances passées ne sont pas un indicateur fiable des performances futures. Document non contractuel. Les analyses et les opinions mentionnées ci-dessus représentent le point de vue de l’auteur. Elles sont émises en date du 25 octobre 2024 et sont susceptibles d’évoluer. Elles ne sauraient être interprétées comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Il constitue une présentation conçue et réalisée par Ecofi à partir de sources qu’elle estime fiables. Ecofi se réserve la possibilité de modifier les informations présentées dans ce document à tout moment et sans préavis. Il est produit à titre d’information uniquement et ne constitue pas une recommandation d’investissement personnalisée.