Les points à retenir :

-

Donald Trump élu le 47e Président des États-Unis ;

-

À court terme, les marchés actions américains réagissent positivement, contrairement aux marchés obligataires ;

-

Nous adoptons un positionnement prudentiel en attendant la consolidation des mouvements de marché.

Victoire de Donald Trump et du Parti républicain

Le Parti républicain est en passe de réussir le grand chelem. D’une part, Donald Trump dispose de plus de grands électeurs que nécessaire pour être élu président (277 au 6 novembre, vs. 270 nécessaires pour emporter la majorité). D’autre part, le Parti républicain dispose déjà, dans l’état actuel des décomptes, de 52 sièges au Sénat sur les 100 que contient l’institution (sachant que le décompte final pourrait faire ressortir une majorité plus nette). Enfin, la tendance leur est favorable à la Chambre des représentants (197 sièges gagnés à comparer à 177 pour les Démocrates) même si, pour l’instant, l’issue du scrutin n’est pas complètement certaine (une majorité nécessite 218 sièges).

La suite se concentre désormais sur la volonté et la capacité pour Donald Trump à convaincre les élus Républicains de mettre en œuvre ses promesses électorales, sachant que certains élus de son parti n’adhèrent pas à l’ensemble de son programme. Il est par exemple utile de rappeler que l’ancien président avait tenté, en vain, après sa victoire en 2016, d’abolir le programme de financement des dépenses de santé Obamacare, avant de se concentrer un an plus tard environ sur une réforme fiscale qui avait nettement porté les marchés d’actions. Le calendrier des mesures sera donc crucial, tout comme l’ampleur de l’avance du Parti républicain à la fois au Sénat et à la Chambre des représentants, ce qui ne pourrait être connu que dans quelques jours encore.

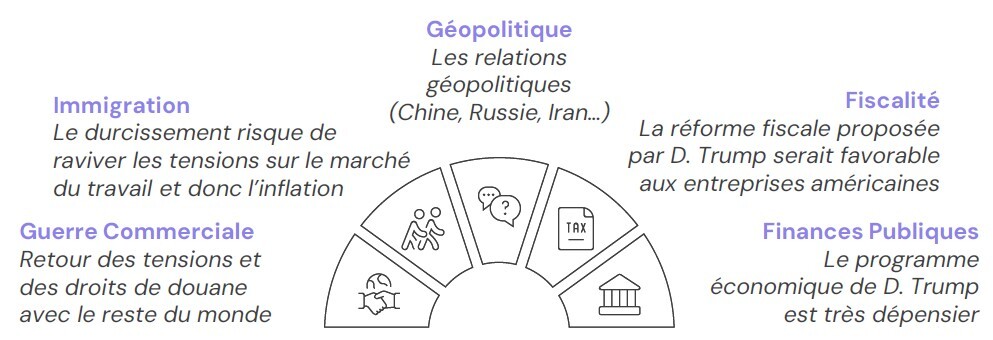

Au regard des propos tenus par D. Trump, les enjeux tournent autour de cinq thèmes principaux :

Ces résultats devraient conduire à des révisions haussières non pas tant des prévisions de croissance (qui subiraient par exemple un impact négatif de la guerre commerciale ou de la baisse des flux migratoires), mais plutôt des anticipations de niveaux d’inflation. L’ampleur de ces ajustements dépendra de la volonté de Donald Trump de confirmer ses promesses électorales, et de sa capacité à les faire mettre en œuvre par le Congrès. Ce second élément réduira fort probablement la capacité de la Fed à soutenir la croissance en baissant ses taux directeurs.

En second lieu, le programme économique de Donald Trump n’a que peu fait mention de mesures permettant de trouver des recettes budgétaires supplémentaires (en dehors des hausses de droits de douane), dans un contexte de trajectoire déjà très défavorable du déficit public (autour de 6-7 % du PIB sur les prochaines années avant les élections). Ces deux éléments conduiront donc à un équilibre plus défavorable de la trajectoire de la dette souveraine américaine, et potentiellement, à moyen terme, à moins de confiance dans le dollar.

L’ampleur de ces ajustements dépendra de la volonté de Donald Trump de confirmer ses promesses électorales, et de sa capacité à les faire mettre en oeuvre par le Congrès.

Qu’attendre sur les marchés financiers ? – François RIMEU

À plus court terme, la réaction des marchés est conforme à nos attentes après le succès républicain concernant aussi bien l’élection présidentielle que le Congrès. Il nous semble probable que la dynamique actuelle se poursuive dans les semaines qui viennent avec une surperformance des actions américaines vs. les actions européennes. Au sein des actions US, les faibles valorisations des petites et moyennes entreprises devraient leur permettre de continuer leur rebond, à l’instar des banques.

Sur les marchés obligataires, c’est un peu l’inverse avec de fortes hausses de taux aux États-Unis alors que les taux européens bougent peu. Là encore, cette tendance devrait se poursuivre à court terme (malgré un taux terminal déjà proche de 4 %). Le marché obligataire américain est sans conteste le plus important aujourd’hui, tant que la hausse des taux reste ordonnée, les tendances actuelles devraient se maintenir, mais il ne faudrait pas que l’explosion des déficits US provoquent une réaction comme celle faisant suite au budget de Lizz Truss au Royaume-Uni en 2022, avec une perte de contrôle des parties longues de courbes.

Nous ne voyons pas d’impact significatif des élections américaines sur les spreads de crédit.

En ce qui concerne les matières premières, les énergies fossiles devraient rester calmes et selon nous, les perspectives de très forts déficits joueront favorablement sur le prix de l’or.

1. Gestion Actions – Caroline LAMY

La réaction des marchés aux résultats des élections américaines se fait de manière caricaturale en faveur des États-Unis et au détriment de l’Europe, avec un biais sectoriel marqué. Le côté inflationniste des mesures évoquées pendant la période électorale, la taxation des importations, le focus sur la réduction de l’immigration et l’impact attendu sur les taux conduisent à une sous-performance des valeurs endettées, et notamment exposées à l’I.R.A. (Inflation Reduction Act).

L’Europe sous-performe, plus particulièrement les utilities, les banques et l’automobile.

Cette forte volatilité observée se fait dans une période de publication de résultats et de révision du consensus, nécessaire, qui permettra de mieux se positionner en fin d’année et début 2025, sur des titres qui auraient souffert de leur appartenance sectorielle.

L’impact de D. Trump sur le contexte géopolitique conduira sans doute à réaliser des arbitrages sur des secteurs comme la défense. La guerre commerciale qu’il avait engagé vis-à-vis de la Chine pourrait continuer à se traduire par une pression sur les importations, mais la Chine ne devrait pas rester sans réaction. Le marché sera sans doute attentif à ces annonces.

Nous privilégions également des secteurs défensifs comme la santé, en attendant d’avoir plus d’éléments sur la réalité des décisions qui seront prises en 2025.

Sans être alarmistes, nous adoptons une position de prudence en termes d’exposition et profiterons des mouvements excessifs à la baisse.

2. Gestion Obligataire – Paul GURZAL et Julien MAIO

Après le mouvement de tension sur les taux longs, de repentification des courbes de taux et de hausse des anticipations d'inflation qui s'est progressivement opéré depuis plusieurs semaines à mesure que les marchés intégraient davantage la probabilité d'une victoire de D. Trump nous avons commencé à augmenter progressivement la duration dans nos expositions obligataires. Nous pourrions être amenés à continuer de renforcer la duration en cas de poursuite de la correction sur les taux. Nous pensons toutefois que l'essentiel de ce mouvement de tension est désormais effectué.

Nous restons prudents sur les dettes émergentes dont les primes de risque pourraient corriger si le renforcement du dollar, la hausse des taux longs et la pentification des courbes devaient se poursuivre. A contrario, la force du dollar et la meilleure dynamique obligataire pourraient contrebalancer la faiblesse de la croissance.

Disclaimer :

Les informations contenues dans ce document ne sauraient constituer un conseil en investissement, une proposition d’investissement ou une incitation quelconque à opérer sur les marchés financiers. Les appréciations formulées reflètent l’opinion de leurs auteurs à la date de publication et ne constituent pas un engagement contractuel du Groupe La Française. Ces appréciations sont susceptibles d’évoluer sans préavis dans les limites du prospectus qui seul fait foi. Le Groupe La Française ne saurait être tenu responsable, de quelque façon que ce soit, de tout dommage direct ou indirect résultant de l’usage de la présente publication ou des informations qu’elle contient. La présente publication ne peut être reproduite, totalement ou partiellement, diffusée ou distribuée à des tiers, sans l’autorisation écrite préalable du Groupe La Française.www.la-francaise.com

Communication éditée par Le Groupe La Française, Société Anonyme à directoire et conseil de surveillance au capital de 78 836 320 € - RCS PARIS 480 871 490.Crédit Mutuel Asset Management: 4, rue Gaillon 75002 Paris. Société de gestion d'actifs agréée par l'AMF sous le numéro GP 97 138. Société Anonyme au capital de 3 871 680 euros immatriculée au RCS de Paris sous le numéro 388 555 021 Code APE 6630Z. TVA Intracommunautaire : FR 70 3 88 555 021. Crédit Mutuel Asset Management est une filiale du Groupe La Française, holding de la gestion d’actifs du Crédit Mutuel Alliance Fédérale.

La Française AM Finance Services, entreprise d’investissement agréée par l’ACPR sous le n°18673 (www.acpr.banque-france.fr)et enregistrée à l’ORIAS (www.orias.fr)sous le n°13007808 le 4 novembre 2016.Coordonnées internet des autorités de tutelle : Autorité de Contrôle Prudentiel et de Résolution (ACPR)www.acpr.banque-france.fr, Autorité des Marchés Financiers (AMF) www.amf-france.org

Pour accéder au site, cliquez ICI.