Benjamin Melman : "Le principal atout de notre environnement est le positionnement de l’économie américaine dans le cycle. Le retour à de meilleurs niveaux de l’inflation, la normalisation du marché du travail sans accident et l’absence de tensions palpables sur les marges des entreprises montrent une économie forte et équilibrée, du moins en faisant abstraction de ses finances publiques et de la situation extrêmement fragile de l’immobilier commercial. La fin du cycle paraît encore bien lointaine.

Benjamin Melman, Global Chief Investment Officer

Benjamin Melman, Global Chief Investment Officer

L'économie chinoise devrait sortir de l’ornière très progressivement sous l’effet du plan de relance des autorités. Et l’Europe, malgré les difficultés économiques et politiques rencontrées par l’Allemagne et la France, particulièrement en termes budgétaires pour cette dernière, ne se porte finalement pas si mal grâce à un certain dynamisme observé dans les pays du sud de l’Europe.

À la différence de la France qui n’a plus le choix qu’entre l’austérité et une crise à la Liz Truss, l’Allemagne a des marges de manœuvres considérables pour relancer son économie. Un changement politique se profile dès la fin février, les lignes politiques sur l’équilibre budgétaire sont déjà en train de bouger et peuvent changer la dynamique de ce grand pays affaibli."

Des bémols à signaler

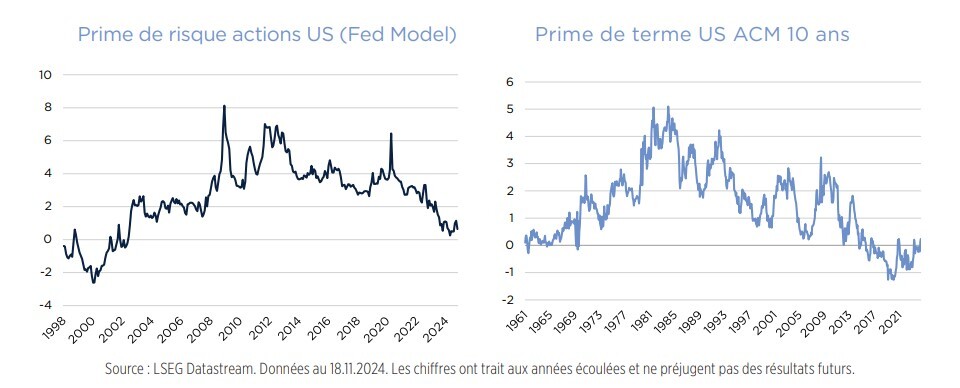

Les valorisations des actions et des obligations aux États-Unis ne sont plus attractives. La prime de risque frôle les planchers précédents de la bulle internet. La prime de terme du marché obligataire n’est pas particulièrement élevée dans un contexte où l’inflation reste encore un peu élevée et que le retour à la Maison Blanche de Donald Trump annonce un creusement des déficits publics et un risque inflationniste plus important (si les droits de douane sont remontés et que des millions d’immigrants sont expulsés, comme annoncé). Ces niveaux nous semblent insuffisants pour que les marchés puissent encaisser des chocs non anticipés sans volatilité à outrance.

Allocation d’actifs

Autant le retour à la normalité de l’inflation européenne et des taux de la BCE à 2 %, voire en dessous, semblent acquis, autant c’est moins clair pour l’inflation américaine. Supposons qu’il y ait 70 % de chance pour que la désinflation américaine se poursuive et 30 % de chance pour qu’elle s’arrête, laissant une inflation sous-jacente encore trop élevée. Supposons maintenant qu’il y ait 50 % de chance pour que l’administration Trump applique son programme et fasse remonter les anticipations d’inflation et 50 % de chance pour que la politique américaine ne fasse plus remonter les anticipations d’inflation (par abandon partiel ou total du programme ou bien parceque le plan Trump était déjà en partie anticipé). On en déduit alors une probabilité de 35 % qu’il y ait un rally obligataire américain, 50 % de chance pour que les taux américains restent volatils et sans grandes tendances et 15 % de chance pour que le marché obligataire américain reparte en bear market. Il y a donc tout de même 65 % de chance pour que le marché obligataire ne soit d’aucun support pour les autres actifs risqués sensibles aux taux américains, une probabilité qui change un peu l’intuition qui émergeait du cycle de baisse de taux démarré en fanfare avec une baisse de taux de la Réserve Fédérale de 50bp.

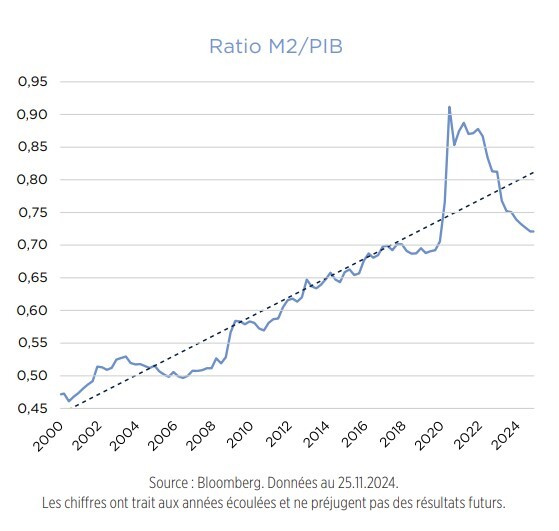

La liquidité américaine se tend également, comme en atteste le ratio M2/PIB ou la quasi disparition des encours du programme reverse repo de la Réserve Fédérale qui avaient permis d’atténuer l’effet récessif sur la liquidité du quantitative tightening. Il est toujours difficile de déterminer à partir de quels niveaux la liquidité devient insuffisante pour les marchés. On ne le découvre hélas qu’a posteriori.

À ce stade, nous ne voyons aucune raison de prendre des risques directionnels trop importants sur les actions ou les marchés obligataires en 2025.

Pour consulter l'intégralité du document : Perspectives & Convictions du 1er semestre 2025, cliquez ICI.

Au sommaire :

-

Marchés de crédit 2025 : Encore de belles opportunités à saisir !, Alain Krief, Responsable de la Gestion obligataire

-

Actions européennes : À l'aune d'une nouvelle ère, Caroline Gauthier, Co-Responsable de la Gestion Actions

-

Philosophie de gestion : Thématiques 2025 : Au-delà de la trinité, Jacques-Aurélien Marcireau, Co-Responsable de la Gestion Actions

Pour accéder au site, cliquez ICI.