Actions : risque de hausse ou risque de baisse ? Les investisseurs sont confrontés à un dilemme sans précédent : comment savoir si les actions ont atteint le creux de la vague.

La panique provoquée par le coronavirus et l’effondrement subséquent des marchés ont conduit plus d’un investisseur à délaisser les actions au profit des obligations d’État relativement sûres, ou même des crédits.

Mais les investisseurs baissiers attendent peut-être un creux qui a déjà été atteint, estime Peter van der Welle, stratégiste au sein de l’équipe multi-actifs de Robeco. Selon lui, cela constitue un risque à double sens.

« La dégringolade la plus rapide des marchés actions depuis 1929 met en évidence un niveau d’incertitude inédit concernant l’économie mondiale, frappée de plein fouet par le coronavirus », commente Peter van der Welle. Et cela est aggravé par le changement de tactique soudain opéré par l’OPEP+ sur le marché du pétrole.

« Bien que la volatilité implicite des actions ait diminué depuis le niveau atteint juste avant (qui était même supérieur au pic ayant précédé la crise financière de 2008), la visibilité reste faible, et la volatilité des actions reste à environ quatre fois la moyenne historique. »

Une menace de récession bien réelle

Le coronavirus va sans nul doute déclencher une récession, bien que les mesures exceptionnelles de confinement prises pour empêcher la propagation de l’épidémie signifient qu’il est difficile de prévoir quels types de dégâts économiques – puis de reprise – pourraient en résulter, poursuit le stratégiste.

« Il est possible que les mesures budgétaires et monétaires exceptionnelles atténuent la catastrophe, mais il est essentiel de commencer par résoudre la crise sanitaire pour y voir plus clair quant à la trajectoire de reprise la plus probable.

Or, en tant qu’investisseurs, nous ne sommes pas récompensés si l’on attend que les choses se calment et que la situation macroéconomique devienne plus claire. Dans les périodes confuses comme celle-ci, les facteurs techniques du marché l’emportent sur les fondamentaux en matière de comportement des prix. Les principaux indices actions ayant chuté de plus de 25 % depuis leurs sommets récents, la question suivante se pose alors naturellement : quel est le risque de baisse restant pour les indices, d’un point de vue technique ? »

Sortir du creux de la vague

Peter van der Welle explique que le rebond historique de 11,45 % atteint le 24 mars, en raison de l’annonce imminente d’un plan de sauvetage de 2 000 milliards de dollars par le Congrès américain, a fait naître l’espoir que les actions ont dépassé le creux de la vague. Mais peut-être que le marché se trouve toujours dans la phase de déni.

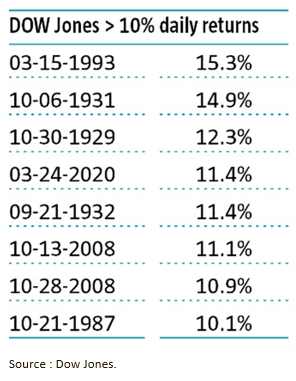

« Une performance journalière de plus de 10 % est extrêmement rare pour le Dow Jones, cela ne s’est produit que huit fois depuis 1900. Et ce n’est pas forcément une bonne nouvelle si l’on se réfère à l’histoire. En effet, durant la Grande Dépression (sauf en septembre 1932 et mars 1933), le lundi noir de 1987 et la crise financière de 2008, tous les rebonds supérieurs à 10 % se sont produits relativement tôt dans la phase baissière. »

« En 1931, 1987 et 2008, le premier rebond de plus de 10 % enregistré durant la baisse a cependant été suivi d’une nouvelle vague de ventes ayant conduit au creux final. Du point de vue du sentiment, les récents rebonds inattendus suggèrent que les investisseurs sont toujours dans la phase de déni et non dans la phase de capitulation qui ouvre la voie à un nouveau marché haussier. À l’heure actuelle, les actions et les obligations High Yield et Investment Grade ont pleinement intégré le risque de récession moyenne. Cependant, la récession moyenne n’existe pas, et la récession actuelle ne devrait pas non plus tomber dans cette catégorie. Nous devons donc effectuer une analyse plus fine. »

Le diable est dans les détails

Ce qui importe le plus pour anticiper le marché n’est pas la « moyenne », mais les détails les plus fins, indique Peter van der Welle. Il est par exemple pertinent de se demander dans quelles conditions préalables spécifiques ce marché baissier est apparu.

« Nous découvrons que la meilleure variable pour expliquer l’écart moyen des rendements du S&P 500 entre un pic et un creux est le ratio CAPE de Shiller (ratio cours/bénéfice corrigé du cycle) au moment du précédent pic de marché.

Sachant que le ratio CAPE était au plus haut (31) lorsque le S&P 500 a atteint le pic ayant précédé la chute (en février), nous pouvons déduire que l’indice peut encore baisser de plus de 10 % par rapport à son niveau actuel. Le ratio CAPE nous dit de garder un œil sur le risque de baisse, car il se cache peut-être encore quelque part dans ce marché baissier. »

Pas encore tirés d’affaire

Le pire est-il donc derrière nous ? Pas forcément. « La faible visibilité macroéconomique, le sentiment de déni des investisseurs, les rebonds imprévisibles de plus de 10 % et les niveaux de valorisation très tendus sont des signes indiquant clairement que nous ne sommes peut-être pas encore tirés d’affaire », avance Peter van der Welle.

« Cependant, le risque pour les investisseurs baissiers serait d’attendre un creux qui a déjà été atteint. Les chocs externes tels que celui que nous connaissons ces dernières semaines déclenchent généralement une récession plus courte et une reprise plus forte, ce que les marchés anticipent rapidement.

Les mesures sans précédent prises par les banques centrales et (de plus en plus) par les gouvernements, seront un facteur déterminant dans la durée de la récession. Certes, l’activité économique reviendra probablement à la normale sur un horizon à 12 mois, mais la période est très difficile, et nous ne pouvons dire avec certitude de quel côté pencheront les actions à court terme. »

Un risque à double sens demeure

« Par conséquent, les investisseurs en actions sont de toute évidence exposés à un risque à double sens. C’est la raison pour laquelle nous préférons surpondérer les crédits et les obligations High Yield plutôt que les actions, afin de nous positionner pour la future reprise économique.

Ces classes d’actifs sont de plus en plus achetées par les banques centrales. Elles ont tendance à devancer les actions dans le cycle économique, et ont déjà bien plus sous-estimé que les actions les niveaux de prix du risque de récession standard. »

De Peter Van Der Welle, Stratégiste

Pour accéder au site, cliquez ICI.