Le développement de l’Investissement Socialement Responsable (ISR) s’inscrit dans la prise de conscience de nos sociétés de la nécessité de trouver un modèle de développement économique plus durable, et ce, afin d’assurer le développement et la prospérité de tous sans détruire nos écosystèmes. Le secteur financier en tant que « banquier » de l’économie joue un rôle central dans le financement et l’accélération de transition durable de nos sociétés. Fin 2018, l’encours des fonds ISR en Europe représentaient 11 000 milliards €1 . Si ce chiffre peut sembler important, il est loin de constituer un ensemble homogène et il reste très dicile pour l’investisseur de s’y retrouver dans la pluralité des courants qui coexistent : « fonds éthiques », « exclusions normatives », « best-in-class », « impact investing », « intégration ESG », etc. Un réel effort de pédagogie et de transparence est nécessaire pour aider l’investisseur et l’épargnant à s’y retrouver. Ce guide propose 8 clefs pour aider l’épargnant à comprendre l’ISR aujourd’hui.

I. L’ESG, QU’EST-CE QUE C’EST ?

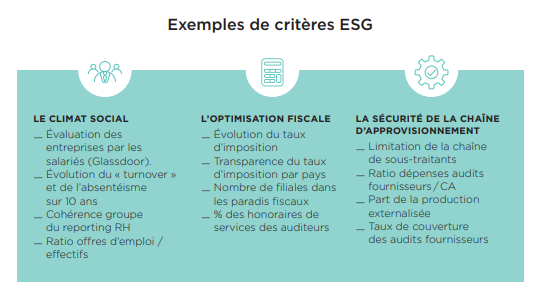

Les critères ESG (Environnementaux, Sociaux et de Gouvernance) sont des critères d’analyse extra-financiers qui permettent d’évaluer comment les entreprises prennent en compte le développement durable dans leurs activités et leur stratégie à moyen-long terme.

Ils sont organisés autour de trois dimensions :

1) L’ENVIRONNEMENT

Évalue la gestion des risques et impacts environnementaux de l’entreprise comme les émissions de CO2, la consommation d’énergie, la gestion de l’eau et des déchets.

2) LE SOCIAL

Prend en compte la gestion par l’entreprise de ses ressources humaines et plus largement de ses parties prenantes externes (fournisseurs, communautés locales…). On s’intéresse à la qualité du dialogue social, la formation des salariés, la prévention des atteintes aux droits de l’Homme, la gestion de la chaîne d’approvisionnement.

3) LA GOUVERNANCE

S’intéresse à la façon dont l’entreprise est gérée et dirigée : qualité et diversité des organes de direction, la rémunération des dirigeants, le respect des droits des actionnaires minoritaires, la qualité de la communication financière.

D’OÙ PROVIENNENT LES DONNÉES ESG ?

Les émetteurs communiquent aujourd’hui de nombreuses informations de plus en plus standardisées sur leur responsabilité sociale et leur contribution au développement durable. Plus de 3 000 entreprises dans le monde, y compris de petite taille, publient un rapport RSE. De plus en plus d’entreprises publient également un « rapport intégré » qui combine informations financières et extra-financières. Plusieurs agences de notation extra-financière – MSCI, Sustainalytics, Vigéo Eiris – proposent également une analyse ESG des émetteurs à travers le monde. Elles peuvent couvrir jusqu’à 8 000 entreprises. Toutes ces informations permettent aux sociétés de gestion de réaliser leur propre notation ESG, qui sera utilisée dans leurs processus d’investissement ISR.

COMMENT SONT UTILISÉS LES CRITÈRES ESG ?

L’évaluation de la performance de l’entreprise sur les dimensions E, S et G est réalisée au travers d’une analyse détaillée de nombreux critères et d’indicateurs qui aboutit à une note globale. La note ESG informe le gérant sur le niveau de responsabilité de l’entreprise vis-à-vis de l’ensemble de ses parties prenantes (environnement, salariés, sous-traitants, clients, actionnaires, pouvoirs publics). Elle permet de déterminer si l’entreprise est éligible ou non à l’univers d’investissement ISR.

C’est la pertinence du modèle d’analyse et de notation ESG qui détermine la valeur ajoutée d’une gestion ISR. Si l’utilisation d’une recherche externe permet d’avoir une couverture très large d’entreprises (jusqu’à 8 000 entreprises), la mise en place d’un modèle d’analyse interne apporte une valeur ajoutée supplémentaire à l’analyse fondamentale, une meilleure couverture des petites et moyennes entreprises, et permet d’être plus réactif à l’actualité des entreprises et à l’évolution des enjeux du développement durable.

ISR ET ESG, DEUX NOTIONS À NE PAS CONFONDRE

- L’ESG ou intégration ESG prend en compte des facteurs environnementaux, sociaux et de gouvernance dans l’analyse financière des entreprises sans aucune contrainte sur l’univers d’investissement et la gestion. Les informations ESG recueillies constituent un complément d’information pour construire le cas d’investissement.

- L’Investissement Socialement Responsable (ISR) désigne une stratégie de gestion qui utilise les critères ESG – et généralement la notation ESG – pour construire l’univers d’investissement et qui exclut certains secteurs ou entreprises du fait de mauvaises pratiques ESG.

II. FONDS ISR, COMMENT S’Y RETROUVER ?

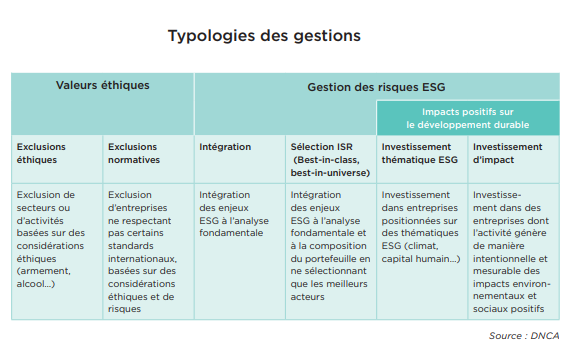

L’ISR, dont le développement s’est accéléré cette dernière décennie, a subi de nombreuses évolutions qui expliquent aujourd’hui l’hétérogénéité de ce marché. D’abord développé autour de considérations éthiques, l’ISR s’est ensuite intéressé à la gestion des risques ESG afin de limiter la survenance d’incidents ou de grands scandales, pour finalement s’orienter vers la recherche d’impacts environnementaux et sociaux positifs.

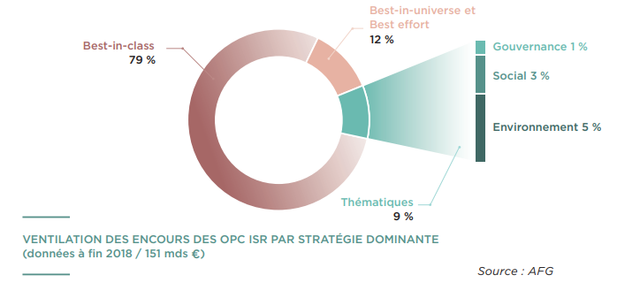

LA SÉLECTON ISR RASSEMBLE DIFFÉRENTES STRATÉGIES

1) Best-in-class

Le gérant ne peut investir que dans les meilleurs émetteurs d’un point de vue ESG au sein de chaque secteur d’activité, sans exclure ou privilégier aucun secteur. Dans ce cas, l’analyse ESG tend à évaluer les entreprises de manière comparative au sein de leur secteur. Le taux de sélectivité peut varier, ce qui a bien sûr un impact direct sur la qualité ESG de l’univers éligible. Ce type de stratégie représente l’essentiel du marché français.

2) Best-in-universe

Le gérant peut investir dans les entreprises les mieux notées d’un point de vue ESG indépendamment de leur secteur d’activité. Généralement, l’analyse ESG est ici eectuée de manière indépendante et absolue pour chaque entreprise, ce qui signifie qu’un secteur entier peut être mal noté et donc exclu de l’univers éligible. Cette approche conduit généralement à écarter partiellement ou totalement certains secteurs peu en ligne avec le développement durable (tabac, armement, activités polluantes) ou à en privilégier d’autres qui y contribuent fortement.

3) Best effort

Le gérant privilégie les émetteurs qui démontrent une amélioration de leurs pratiques ESG dans le temps. Généralement, cette stratégie est combinée à une approche « best-in-class » ou « best-in-universe » afin d’écarter les émetteurs qui « partent de trop loin » et pourraient présenter certains risques ESG et de réputation.

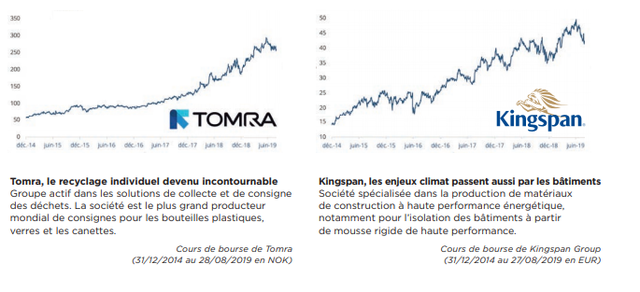

L’ENGOUEMENT POUR LA GESTION THÉMATIQUE

On assiste depuis quelques années à un engouement pour la gestion « thématique ».

La gestion thématique s’attache à investir dans des entreprises actives sur des thématiques ou secteurs d’activités qui contribuent à la transition économique et au développement durable tels que les énergies renouvelables, l’eau, la santé, la transition démographique, etc. Elle répond à une forte demande des épargnants pour des solutions d’investissement dont la finalité est identifiable et liée aux enjeux du développement durable (santé, éducation, climat, eau…).

III. EXCLUSIONS, ENTRE ÉTHIQUE ET RÉPUTATION ?

L’exclusion de secteurs ou d’entreprises controversées fait aujourd’hui partie intégrante de la plupart des stratégies ISR. L’idée est simple : exclure les entreprises qui, du fait de leur activité ou de leurs pratiques, se trouvent en contradiction avec les notions de responsabilité d’entreprise et de développement durable. Ces exclusions se basent à la fois sur des considérations éthiques mais aussi sur la volonté d’éviter à l’investisseur le risque de réputation.

- Les exclusions sectorielles écartent les entreprises tirant une part significative de leur chiffre d’affaires d’activités jugées néfastes pour la société. Il s’agit généralement d’exclusions liées à l’éthique (le tabac, l’armement, les jeux d’argent et la pornographie) ou d’exclusions pour raisons environnementales dans le cas des OGM, du nucléaire ou de l’exploitation des énergies fossiles. En Europe, les fonds pratiquant l’exclusion sectorielle représentaient en 2018 environ 10 000 milliards € d’encours sous gestion, ce qui fait de l’exclusion sectorielle l’outil le plus généralement utilisé dans les stratégies ISR.

- Les exclusions normatives écartent les entreprises qui se sont rendues coupables d’atteintes ou de manquements graves aux grands principes de la RSE et du développement durable, énoncés dans les conventions internationales. C’est notamment le cas des principes contenus dans le Global Compact des Nations Unies ou dans les principes directeurs de l’OCDE.

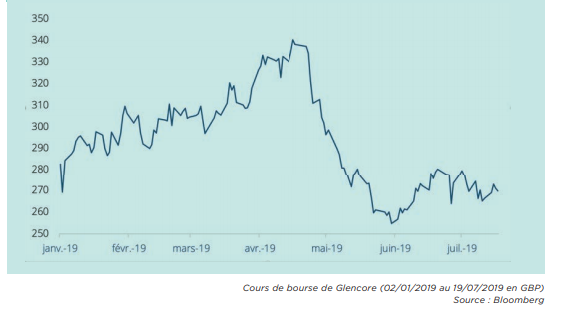

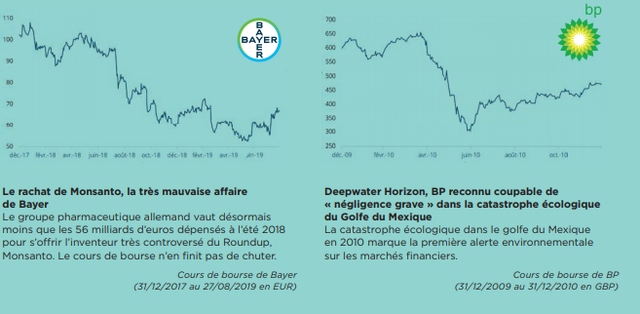

L’IMPORTANCE DE L’ANALYSE DES CONTROVERSES

L’évaluation de potentielles violations graves aux standards internationaux se fait via l’analyse fine des controverses auxquelles l’entreprise fait face. L’analyse des controverses est également un volet primordial de l’analyse ESG, car elle permet de mesurer l’adéquation entre « la parole et les actes » des entreprises. Les controverses les plus sévères peuvent avoir un impact important sur le cours de l’action de l’entreprise, comme ce fut le cas pour BP avec l’explosion de la plateforme Deepwater, pour Volkswagen lors du dieselgate ou encore pour Renault lors des révélations de l’affaire Carlos Ghosn.

IV. VOTE ET ENGAGEMENT, AU COEUR D'UNE GESTION ISR ACTIVE

La notion d’actionnaire actif dans l’exercice d’une responsabilité fiduciaire (active ownership) est une notion centrale pour une société de gestion. Un gérant peut ainsi se servir de sa position d’actionnaire pour influer sur l’amélioration des pratiques ESG des entreprises dans lesquelles il investit. Pour cela, le gérant ISR dispose de 2 leviers principaux : le vote en assemblée générale et l’engagement, via lesquels il peut réellement contribuer à une meilleure prise en compte du développement durable par les entreprises.

Le vote en assemblée générale

Le vote en assemblée générale est pour les actionnaires un instrument de pression important pour peser sur les décisions des entreprises. Un gérant ISR a ainsi un levier d’action important pour pousser une entreprise à améliorer la prise en compte des enjeux de développement durable. En avril 2019, les actionnaires de Bayer votent à 55,5 % des voix contre la direction lors de la première assemblée générale tenue après le rachat de Monsanto. Ils s’opposent aux actions de performance qui devaient être attribuées au Directoire. Même si ce vote n’est pas contraignant, il en dit long sur la désapprobation des actionnaires du rachat de Monsanto par le groupe chimiste allemand.

L’engagement

Avec l’engagement, le gérant se sert de son influence d’actionnaire pour encourager les entreprises à améliorer leurs pratiques ESG via un dialogue avec les dirigeants. D’abord cantonné aux questions de gouvernance, l’engagement touche maintenant aussi aux questions environnementales et sociales.

V. ISR, COMMENT S’Y RETROUVER DANS LA JUNGLE DES LABELS?

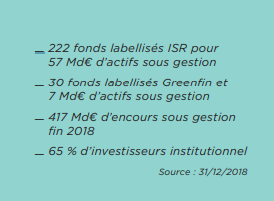

L’ISR EN FRANCE, C’EST…

C’EST UN LABEL?

C’EST UN LABEL?

Les Principes pour l’Investissement Responsable (PRI) sont une initiative portée par les Nations Unies depuis 2005. Les signataires des PRI prennent les engagements suivants dès lors qu’ils sont en phase avec leurs responsabilités fiduciaires :

VI. ISR ET PERFORMANCE FINANCIÈRE, LA FIN D’UNE IDÉE REÇUE

L’ISR s’est longtemps heurté à l’appréhension de bon nombre d’investisseurs estimant que la prise en compte de critères ESG peut constituer un frein éventuel à la rentabilité financière. Depuis une dizaine d’années de nombreuses études ont démontré qu’il n’existait aucune différence significative de performance financière entre les fonds ISR et les fonds conventionnels.

Au contraire, l’intégration des critères ESG permet une meilleure compréhension des sociétés et de leurs activités, et constitue ainsi un bon moyen d’identifier des facteurs de risques qui ne sont pas pris en compte dans une analyse financière classique. Par exemple, une hausse anormale des accidents du travail ou de l’absentéisme des salariés permet d’anticiper un climat social dégradé qui aura un impact sur la compétitivité et la performance économique de l’entreprise.

![]()

RISQUES DE RESPONSABILITÉ…

… ET OPPORTUNITÉS DE TRANSITION DURABLE

VII. RENDEMENT ET IMPACT POSITIF VONT-ILS DE PAIR ?

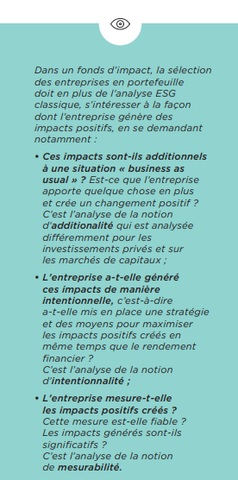

L’investissement à impact positif ou impact investing en anglais est un courant d’investissement qui a émergé d’abord dans le capital-investissement (private equity) et qui creuse désormais son sillon sur les marchés de capitaux. L’investissement d’impact est basé sur la volonté de générer des impacts environnementaux et sociaux positifs en même temps qu’un rendement financier. En ce sens il se différencie de la philanthropie qui ne cherche pas de rentabilité financière. Ce courant d’investissement en plein essor cherche ainsi à prouver qu’en mettant les capitaux privés aux service de grandes causes sociétales, la finance peut faire partie des solutions aux défis environnementaux et sociaux de nos sociétés.

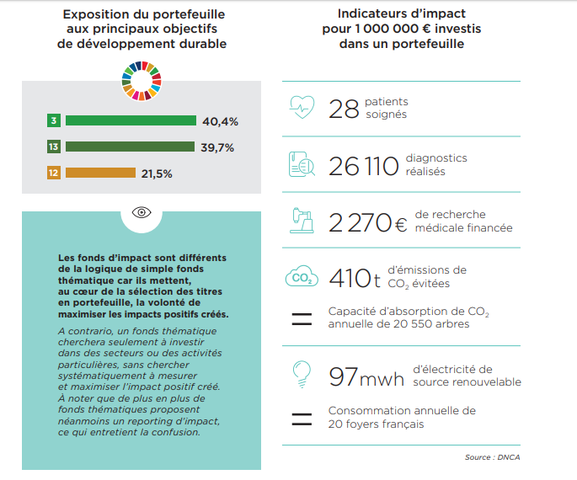

LA MESURE D’IMPACT COMME PIERRE ANGULAIRE

Tout fonds d’impact dispose d’un reporting d’impact qui tend à crédibiliser sa démarche et à démontrer aux investisseurs du fonds les impacts positifs tangibles générés par leur investissement. Les indicateurs d’impact sont sélectionnés en fonction de l’activité et du business model de chaque entreprise. Par exemple, on peut mesurer les économies d’émissions de CO2 pour les énergies renouvelables ou la part des terres cultivées de manière raisonnée dans le domaine de l’agriculture durable. On peut également mesurer le nombre de personnes qui ont pu avoir accès à des traitements médicaux, pour les entreprises dans le domaine de la santé.

Il existe encore peu d’indicateurs standardisés pour la mesure d’impact positif, mais c’est une tendance que l’on retrouve dans la plupart des rapports RSE des entreprises, de plus en plus soucieuses de démontrer les impacts positifs de leurs activités. Beaucoup d’entreprises cherchent notamment à démontrer la contribution qu’elles apportent aux Objectifs de Développement Durable (ODD – voir section suivante), la feuille de route de l’ONU qui tend à s’imposer comme un moyen de standardiser la mesure d’impact positif.

EXEMPLE D’INDICATEURS D’IMPACT

VIII. L’ISR, À L'HEURE DES OBJECTIFS DE DÉVELOPPEMENT DURABLE

Adoptés en septembre 2015 par les 193 États Membres de l’Organisation des Nations Unies (ONU), les Objectifs de Développement Durable (ODD) constituent une feuille de route pour promouvoir un développement durable à l’échelle globale d’ici 2030. Ils prennent la suite des Objectifs du Millénaire adoptés en 2000 par les Nations Unies pour une durée de 15 ans.

17 Objectifs de Développement Durable (ODD) et les 169 sous-objectifs (appelés « cibles ») ont ainsi été détaillés pour promouvoir un développement économique plus juste, plus inclusif et respectueux de l’environnement, allant de la lutte contre la pauvreté et la faim, au développement de villes et communautés résilientes et durables, en passant par à l’émergence de modes de production et de consommation responsables, par exemple. Ces objectifs s’adressent volontairement autant aux entités étatiques qu’aux entreprises et à la société civile, et concernent les pays développés tout comme les pays en développement.

Les entreprises ont rapidement compris l’intérêt d’un tel cadre d’action, validé par les Nations Unies, afin de mettre en évidence leur contribution positive aux enjeux de développement durable. Nombreuses sont les entreprises qui dans leur communication extra-financière indiquent désormais les ODD auxquels elles répondent. Les investisseurs commencent également à s’emparer de ce sujet, qui constitue un standard de reporting et qui met en évidence les impacts positifs générés par leurs investissements, notamment dans le cadre de stratégies d’impact investing.

Les 17 Objectifs de Développement Durable (ODD)

POUR ALLER PLUS LOIN