Les obligations durables ont connu un essor considérable ces dernières années. En septembre 2020, l’Allemagne a émis sa première obligation fédérale verte, dont les produits sont destinés à financer des bornes de recharge de voitures électriques, la production d'électricité à base d’hydrogène ou des projets de protection du climat dans des pays en développement. Parallèlement, cette opération était un moyen pour l’État fédéral allemand de tester la capacité d’absorption du marché et de « gagner de nouveaux investisseurs et émetteurs pour le marché des obligations vertes. »

Cette émission devrait servir de catalyseur pour « attirer davantage d’investissements dans une économie respectueuse du climat », a déclaré le Secrétaire d’État allemand aux finances Jörg Kukies. Et de fait, elle a rencontré un très grand succès : l’obligation verte émise par l’Allemagne a été massivement sursouscrite. D’après les informations du ministère des Finances allemand, plus de 33 milliards d’euros de demande ont été exprimés pour un volume d'émission de 6,5 milliards d’euros. Toutefois, l’Allemagne est en retard comparé au reste de l’Europe. La France a émis des emprunts d'État verts dès début 2017, après la Pologne, qui a fait son entrée sur ce segment de marché fin 2016.

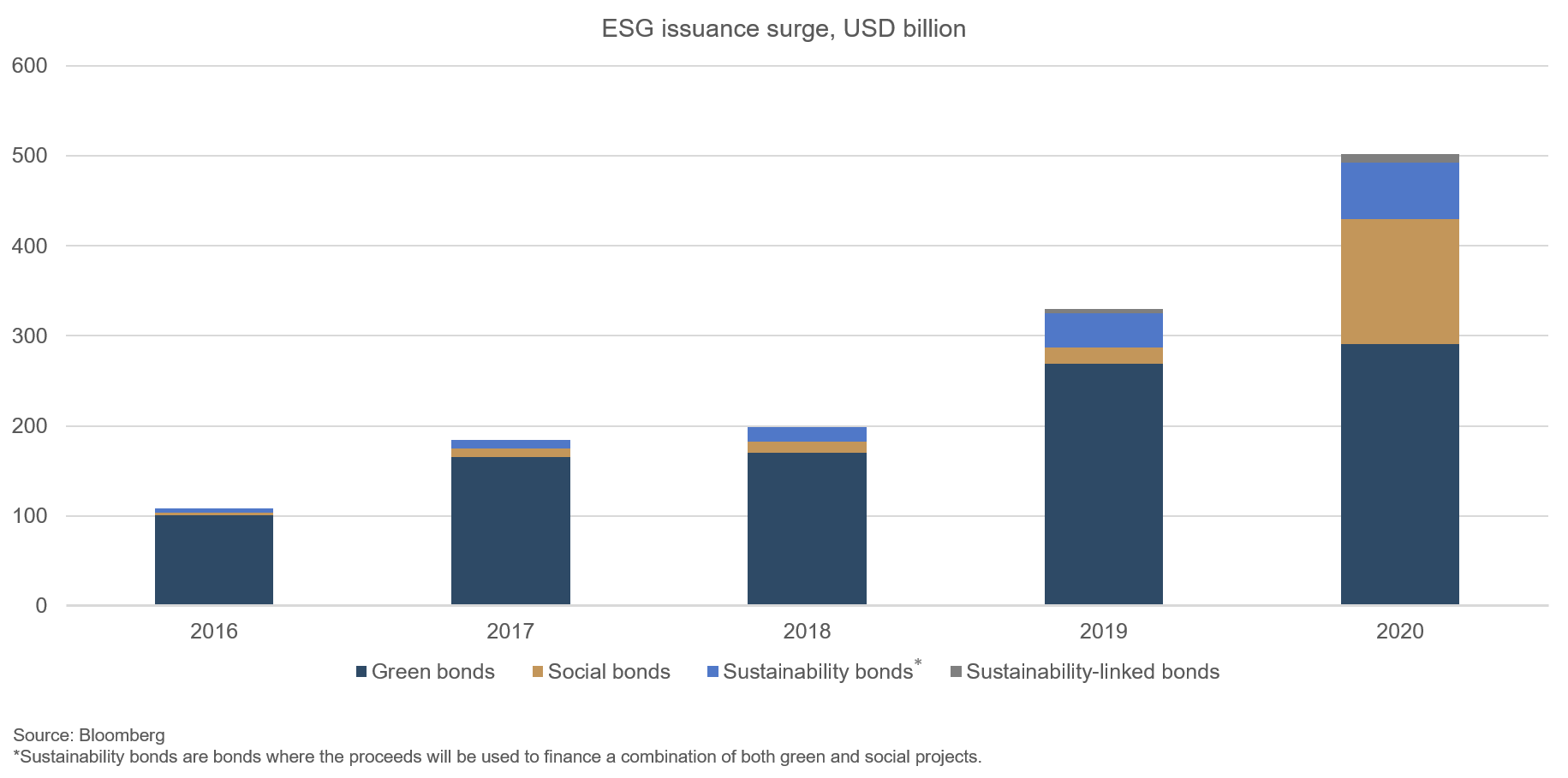

Graphique 1 : Hausse des émissions ESG, en milliards USD

En marge des émissions des États et des entités supranationales, les obligations vertes d’entreprises poursuivent aussi leur ascension. Leur volume global a bondi de 178 milliards d’euros à plus 400 milliards d’euros entre 2017 et 2020, et devrait atteindre 500 milliards d’euros courant 2021. Non seulement les volumes progressent à un rythme régulier depuis plusieurs années, mais cette hausse s’accompagne d’un élargissement de l'éventail des secteurs et des thèmes financés par ces émissions. Par exemple, un émetteur néerlandais a créé une obligation visant à financer un mode de vie plus sain.

Mais tous les niveaux de durabilité ne se valent pas. On distingue principalement trois types d’obligations durables :

Les obligations vertes : Il s’agit de titres de créance dont les produits sont exclusivement destinés à financer des projets écologiques éligibles. Ceux-ci peuvent notamment viser la protection du climat, la préservation des ressources naturelles, le maintien de la biodiversité ou encore la prévention et la diminution de la pollution.

Les obligations sociales : Comme les obligations vertes, leurs produits sont rigoureusement réservés au financement de projets sociaux éligibles, tels que la construction d’infrastructures dans les pays en développement (par ex. assainissement de l’eau potable, canalisations, gestion des eaux usées, transports, énergie), ou encore de logements abordables, la création d’emplois ou la promotion active de l'égalité des chances et le renforcement des droits des femmes. Dans le cadre de son programme « SURE » devant financer les mesures de résolution ou de réduction du chômage lié à la pandémie, l’Union européenne est de loin le plus gros émetteur d’obligations sociales.

Les obligations liées au développement durable : Contrairement aux obligations vertes ou sociales, les « Sustainability-linked Bonds » (SLB) ne sont pas rattachées à un projet spécifique de développement durable : leurs produits peuvent également servir à financer des activités générales. Leur émetteur s’engage toutefois à atteindre des indicateurs clés de performance précis liés aux critères environnementaux, sociaux et de gouvernance. Il peut s’agir par exemple de réduire de 2 % par an les émissions de CO2 sur une durée prédéfinie, ou de mettre en place une production à base d'au moins 80 % de matériaux recyclables. Si ces objectifs ne sont pas atteints, l’émetteur doit des paiements supplémentaires, généralement sous la forme d’un coupon « step-up ».

En plus d’être vertueuses pour l’environnement et la société, les obligations durables génèrent aussi de meilleurs rendements financiers. Contrairement à une certaine idée reçue, de nombreuses analyses et études ont démontré que les investissements verts n’impliquaient pas de compromis sur la performance. Bien au contraire : en 2019, les obligations vertes se sont adjugé 7,4 %, contre 6 % pour les titres de créance classiques.

De plus, les obligations vertes et sociales ont toujours été éligibles aux différents programmes d’achats d’actifs de la BCE. Jusqu'à présent, la banque centrale avait exclu de son périmètre les obligations liées au développement durable en raison de leur coupon « step-up », mais elle a modifié sa politique en début d’année et acquiert désormais aussi ce type de titres à condition que leurs indicateurs clés de performance soient en phase avec les objectifs de durabilité écologiques des Nations unies.

En revanche, les obligations dont les indicateurs de performance ont trait à des aspects sociaux ne sont pas prises en compte et demeurent non éligibles aux achats de la BCE.

Pour les investisseurs, une analyse rigoureuse et critique des documents de chaque émission et une gestion active sont essentielles : en effet, cet univers est peuplé d'émetteurs d’obligations « vert clair », n’ayant de durable que l’apparence afin de bénéficier de conditions de financement avantageuses sans réellement contribuer à la protection du climat ou à des projets sociaux. Historiquement, les obligations vertes ont en principe permis à leurs émetteurs de se financer à un coût moins élevé que leurs équivalents traditionnels, car l’offre, encore limitée, rencontrait une demande élevée. C’est pourquoi il est d’autant plus important de s’assurer à chaque investissement que les projets ainsi financés ont un impact positif mesurable, par exemple sur l’environnement, et de vérifier si l'émetteur n’a pas juste fixé des objectifs qu'il aurait atteints de toute manière sans effort particulier. Autre aspect d’importance égale, l’émetteur devra faire preuve de transparence dans sa communication et fournir un reporting régulier sur la mise en œuvre des mesures qu’il s’est engagé à prendre. Dans la volonté d’offrir à nos clients des solutions financières responsables assorties de rendements durables et concurrentiels, chacune de nos décisions d'investissement observe un processus bien établi prenant en considération les aspects ESG.

Dr. Volker SchmidtSENIOR PORTFOLIO MANAGER

Pour en savoir plus, cliquez ICI.

Pour accéder au site, cliquez ICI.