La semaine dernière, les marchés de capitaux ont été solides, à l'exception des prix de l'énergie, qui ont chuté. Les obligations d'État se sont redressées, les échéances les plus longues étant plus performantes ; les bons du Trésor américain à 30 ans ont baissé de 30 points de base (pb) au cours de la semaine. Les spreads de crédit des entreprises se sont resserrés, les actions ont rebondi, surtout aux États-Unis, et le dollar américain s'est déprécié par rapport à la plupart des monnaies. Un rebond à court terme - probablement dû à un mois d'octobre terrible pour les investisseurs - a sans aucun doute conduit à un positionnement baissier excessif ? Ou bien les fortes tendances saisonnières sont-elles en train de se mettre en place ? Novembre est historiquement un mois positif pour les investisseurs. En tant qu'indicateur des variations saisonnières, l'indice S&P a généré des rendements positifs au cours de 9 des 10 dernières années, la moyenne dix ans de novembre étant la plus importante moyenne mensuelle calendaire. Ou s'agit-il du rallye tant attendu à la fin du cycle de resserrement monétaire par les principales banques centrales ?

Les données de l'indice des directeurs d'achat de la Chine ont confirmé qu'un nouvel assouplissement de la politique pourrait être nécessaire. Bien que l'indice officiel et l'indice composite Caixin soient restés en territoire expansionniste, leurs composantes manufacturières se sont contractées et les composantes des services ont été inférieures aux attentes - les investisseurs s'attendent à une nouvelle réduction de 50 points de base du ratio de réserves obligatoires avant la fin de l'année. En Europe, la pause dovish de la Banque centrale européenne de la semaine dernière a été confirmée par les données reçues. La croissance du troisième trimestre a été révisée à la baisse à -0,1 % en glissement trimestriel et les prix à la consommation ont chuté plus que prévu. Les prix à la consommation n'augmentant plus que de 2,9 % en glissement annuel, en baisse par rapport au pic de 10,7 % en glissement annuel atteint en octobre 2022. Pour le deuxième mois consécutif, la Banque d'Angleterre a laissé ses taux directeurs inchangés à 5,25 %. Le gouverneur de la Banque, Andrew Bailey, a expliqué lors de la conférence de presse que les taux d'intérêt "resteraient à leur niveau actuel pendant une période prolongée2". Le marché des swaps de taux d'intérêt au jour le jour estime maintenant que le prochain ajustement des taux directeurs sera une baisse en juillet 2024. Toutefois, ce sont les États-Unis qui ont le plus influencé les marchés cette semaine, puisque le FOMC (Federal Open Market Committee) a maintenu les taux d'intérêt inchangés, le président Powell faisant preuve d'une attitude dovish lors de sa conférence de presse sur l'ajustement de la politique monétaire : "Le ralentissement nous donne, je pense, une meilleure idée de ce que nous devons faire de plus, si nous devons faire plus.3" L'angle dovish a coïncidé avec une série de données sur l'emploi plus fragiles et un taux d'inflation plus faible que prévu, ce qui a eu pour effet de réduire les taux d'intérêt.

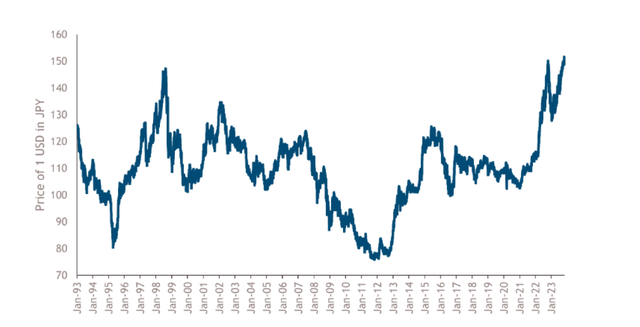

À quelques exceptions près sur les marchés émergents tels que la Turquie, la Russie et peut-être les Philippines, le cycle de resserrement de la politique des banques centrales semble terminé. Les économistes vont probablement consacrer plus d'énergie à prédire l'ordre dans lequel les principales banques centrales vont assouplir leur politique en premier. La Banque du Japon (BOJ), qui a maintenu ses taux directeurs inchangés à -0,1 % tout au long du cycle de resserrement mondial, n'est toujours pas convaincue que l'inflation nationale est durable et stable à 2 %. Lors de sa réunion de la semaine dernière, la BOJ a assoupli sa politique de contrôle de la courbe des rendements en supprimant la limite supérieure de 1 % pour les JGB à 10 ans. Dans le même temps, le gouvernement, confronté à une faible cote de popularité due à l'augmentation du coût de la vie, a annoncé un plan de relance d'une valeur de 113 milliards de dollars US pour soutenir les ménages à faibles revenus (et la réputation du gouvernement). La BOJ pourrait-elle enfin commencer à resserrer sa politique au moment même où les autres grandes banques centrales assouplissent la leur ? Le yen japonais, à des niveaux faibles depuis plusieurs décennies, devrait servir de vanne de sécurité si cela se produit. Ou bien les taux japonais resteront-ils à -0,1 %, la BOJ ayant raison de dire que l'inflation au Japon n'est pas viable à 2 % ?

Graphique de la semaine : Vulnérabilité du yen sur plusieurs décennies

1. Bloomberg, au 2 novembre 20231. Bloomberg, au 2 novembre 2023

2. The Independent, 2 novembre 2023

3. Bloomberg News, "Powell Hints Fed Is Done with Hikes in Pivot Cheered by Markets," 1er novembre 2023 Source: Bloomberg : Bloomberg, au 3 novembre 2023. A titre d'illustration uniquement.

Source: Bloomberg : Bloomberg, au 3 novembre 2023. A titre d'illustration uniquement.

Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs.

La valeur des investissements et les revenus qu'ils génèrent peuvent baisser ou augmenter et ne sont pas garantis. Les investisseurs peuvent ne pas récupérer l'intégralité du montant investi.

Ce document ne doit pas être considéré comme une prévision, une recherche ou un conseil en investissement, et ne constitue pas une recommandation, une offre ou une sollicitation d'achat ou de vente de titres ou d'adoption d'une stratégie d'investissement. Les opinions exprimées par Muzinich & Co sont en date du 3 novembre 2023 et peuvent changer sans préavis. Toutes les données chiffrées proviennent de Bloomberg au 3 novembre 2023, sauf indication contraire.

Pour visiter le site, cliquez ICI.