Stratégie crédit 2025 : « Keep it private ! ». Découvrez la check-list de Sienna IM pour piloter efficacement vos investissements, rédigée par Fabrice Rossary, Deputy CEO, CIO - Dette Privée.

Fabrice Rossary, CIO - Dette privée chez Sienna IM

Fabrice Rossary, CIO - Dette privée chez Sienna IM

Les perspectives 2025 pour les marchés du crédit européens sont positives. En effet, la combinaison d’une inflation maîtrisée autour de 2%, d’une croissance anémique et de taux réels légèrement positifs donne un environnement favorable pour les stratégies de portage, où faible volatilité et valeur temps sont des alliés de poids. Après des années de taux négatifs où les emprunteurs étaient les maîtres du jeu, ce nouvel environnement devrait continuer à donner plus de pouvoir de négociation aux prêteurs.

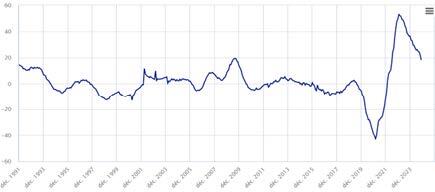

Pourtant, sur le front du crédit, l’année 2024 aura été marquée par une augmentation significative des défaillances d’entreprise. Le dernier chiffre publié par la Banque de France a fait état en novembre 2024, sur un an glissant, d’un accroissement de 18,1%, avec 64 909 défaillances sur les 12 derniers mois.

Évolution du nombre de défaillances

Glissement annuel du cumul sur douze mois depuis 1991 (en %)

Source : Banque de France

Source : Banque de France

L’effet rattrapage de la période Covid19 est bien présent, mais il n’explique pas tout. En effet, comparé à la moyenne observée sur les années pré-crise sanitaire, le taux de défaillances est de 10% plus élevé.

Si ce sont les plus petites entreprises qui ont le plus souffert, les ETI et les grandes entreprises sont également touchées. C’est tout particulièrement le cas en Europe où certains modèles économiques ont révélé des failles majeures, comme par exemple la politique énergétique allemande (dépendance au gaz russe, sortie du nucléaire, variabilité de la production renouvelable). Des secteurs comme l’automobile (7% du PIB européen) en ont subi de plein fouet les conséquences avec, en sus, la combinaison d’une concurrence étrangère accrue et des normes contraignantes.

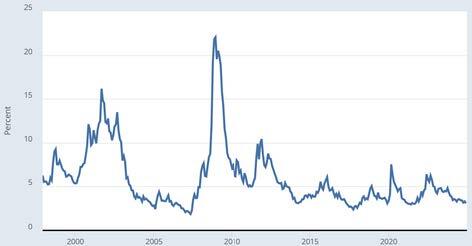

Les marchés du crédit anticipent néanmoins une normalisation de la situation avec des taux de défaut anticipés en baisse en 2025 par rapport à 2024. Ainsi, l’agence de notation S&P prévoit un taux de défaut des entreprises européennes de la catégorie spéculative pour les 12 mois glissants de 4,25% en septembre 2025 (cas de base), contre 5,03% en septembre 2024.

Prévision taux de défaut glissant 12 mois entreprises spéculatives

Source : S&P

Source : S&P

Corrélativement, les marges moyennes du crédit des entreprises de la catégorie spéculative (notée BB+ et en dessous) sont de 3,10%, contre 4,00% au début de l’année, tout proche de leur plus faible niveau des 5 dernières années.

ICE BofA Euro High Yield Option Adjusted Spread

Source : ICE BofA

Source : ICE BofA

Ces anticipations positives sur le crédit sont portées par des perspectives de croissance en légère amélioration ainsi que par l’existence supposée d’une forte capacité de refinancement des dettes. De fait, les conditions d’octroi de crédit des banques sont en amélioration avec une diminution des marges et des taux des prêts accordés aux entreprises. De plus, la distribution des dettes de financement d’acquisition avec levier auprès des investisseurs fonctionne à plein régime et offre un canal de distribution efficace (CLOs).

Dans ce contexte de données encore dégradées mais d’anticipations très positives pour le crédit, quelle stratégie privilégier pour 2025 ?

Voici nos 4 conseils pour gérer efficacement vos investissements :

1. Privilégier la dette privée par rapport à la dette obligataire listée

Les valorisations rencontrées sur la dette obligataire listée comme le high-yield ou les leveraged loans sont proches de leur limite historique, alors que l’environnement économique et géopolitique reste très incertain. Elles ont notamment bénéficié de l’effet d’euphorie post-élection US qui devrait commencer à s’étioler. Ainsi, nous anticipons que de meilleurs points d’entrée apparaîtront dans les trimestres à venir.

De ce fait, deux raisons principales nous poussent à privilégier la dette privée :

-

Du fait de sa moindre réactivité aux facteurs de marchés exogènes, l’ajustement à la baisse des marges de crédit ne s’est encore que faiblement propagé dans l’univers de la dette privée;

-

De par la durée de déploiement des fonds de dette privée (autour de 24 mois), ceux-ci permettent d’investir à travers le cycle et d’être moins dépendant des conditions immédiates de marché.

2. Se positionner sur les thématiques portées par une forte rationalité économique et politique

Depuis la crise sanitaire de la Covid19 et le conflit aux portes de l’Europe, la souveraineté est redevenue un thème central. En effet, la maîtrise des chaînes de production et des coûts de l’énergie est désormais vitale pour les entreprises. Dans ce cadre, deux thématiques de financement nous semblent particulièrement intéressantes :

-

Les outils de production orientés vers des industries stratégiques pour la souveraineté des États, comme le secteur de la défense européenne. En effet, la Commission européenne estime qu’il faudra investir 500 milliards d’euros supplémentaires dans la défense au cours de la prochaine décennie.

-

Les appels publics à l’action - y compris le rapport Draghi 2024 sur la compétitivité européenne - soulignent à la fois l’ampleur de ce défi et l’opportunité stratégique qu’il représente. Dans ce contexte, les sous-traitants de taille intermédiaire ont des besoins de financement substantiels durant les premières étapes des contrats, qui impliquent des coûts de développement élevés et peu de revenus compensatoires. La courbe en "J" du flux de trésorerie net des fournisseurs tout au long du cycle de vie du contrat illustre ce besoin critique de financement précoce.

Les projets d’énergie renouvelables et, notamment, les sources alternatives permettant le lissage des pics et des creux de production. Ces projets sont non seulement portés par la volonté politique de lutter contre le réchauffement climatique mais aussi par celle de renforcer la sécurité énergétique. Ainsi, la part du renouvelable dans le mix énergétique européen doit doubler à horizon 2030 pour atteindre 42,5%. Les sources conventionnelles que sont l’éolien ou le solaire vont continuer à jouer un rôle prépondérant mais la variabilité de leur production nécessitera l’appui de nouvelles sources complémentaires, comme le biométhane ou encore l’hydrogène. Le stockage par batterie est également un sujet critique dans cette transition énergétique. Dans ce secteur les besoins de financements vont donc continuer à être importants, et la complexité du financement des nouvelles sources d’énergie complémentaires devrait permettre aux préteurs spécialisés d’extraire un rendement attractif.

3. Eviter les secteurs trop spéculatifs

Aux yeux du préteur qu’est Sienna IM, deux secteurs semblent nécessiter une prudence accrue du fait de leurs fondamentaux dégradés et de leur manque de visibilité. Il s’agit de l’industrie automobile, et plus particulièrement des sous-traitants automobiles, et de l’immobilier commercial de bureau.

Le secteur automobile européen fait face à de nombreux défis et incertitudes :

-

Si l’objectif 2035, stipulant que toutes les voitures vendues dans l’UE devront être zéro émission, est maintenu, l’incertitude quant à son délai d’application est de plus en plus forte ;

-

La faiblesse de la demande avec des chiffres d’immatriculation en baisse (1,7 million d’immatriculation de voitures particulières neuves en France en 2024, soit une baisse de 3,2% par rapport à 2023) ;

-

La hausse des coûts et les besoins d’investissement dans les nouvelles technologies et les véhicules électriques ;

-

La concurrence des véhicules étrangers, et notamment chinois.

Dans ce contexte, les constructeurs automobiles ont annoncé des plans de restructuration, avec des réductions de production et d’effectifs (Bosch, Valéo, ZF, Michelin, VW…). Les sous-traitants automobiles vont donc continuer à être impactés, et les défaillances d’entreprise dans le secteur devraient rester à un niveau élevé en 2025.

Le financement d’immobilier de bureau reste encore soumis à des déséquilibres trop importants. Face à l’inaptitude à trouver des preneurs de baux pour de nombreux immeubles mis sur le marché, les sponsors ont renégocié les dettes existantes avec des allongements de maturités et des décalages de paiement d’intérêt. Ainsi, si les valorisations des actifs ont continué à corriger en 2024, le paroxysme nécessaire de la phase d’apurement du marché n’a pas encore eu lieu.

4. Opter pour le financement assorti de sûretés réelles

Dans un environnement financier où les fondamentaux économiques européens sont encore fragiles mais où les anticipations de marché sont déjà très positives, une approche prudente est à privilégier. En ce sens, assortir les crédits consentis de suretés réelles et exerçables permet de minimiser les pertes en cas de scénario adverse, dans lequel les taux de défaillance d’entreprise augmenteraient. Ainsi, le taux de recouvrement des dettes sans sûreté s’établit historiquement à seulement 30%-40%, alors que celui des dettes avec des sûretés prises sur les actions de la société opérationnelle atteint 60%-70% et que celui des dettes avec des sûretés prises sur des actifs réels (machines, stocks…) avoisine 80%-100%.

Si la présence de sûretés réelles est théoriquement rassurante pour le créancier, en pratique son exercice peut s’avérer complexe. Une expérience éprouvée en la matière avec une connaissance approfondie des mécanismes de recouvrement et des procédures judiciaires est un prérequis indispensable.

La sélectivité des dossiers sur leur aspect purement crédit reste néanmoins un préal able absolu. En effet, les situations de sélection adverse doivent être évitées, telles que celles où seules les entreprises n’ayant pas obtenu de crédit auprès des banques consentiraient à emprunter à des fonds d’investissement en leur donnant des actifs en sûreté. Les banques ayant desserré leurs conditions d’octroi de crédit, ce risque devrait être moins prégnant que par le passé. Afin de conserver une forte sélectivité, l’assise sur des canaux d’origination fournis et variés restera incontournable.

Ainsi, en conservant une probabilité de défaut identique à celle des marchés de dettes non sécurisées mais en atteignant des niveaux de pertes très faibles en cas de défaut, ce type de stratégie permet d’obtenir des rendements équivalents, voire supérieurs, à ceux du crédit spéculatif, avec un coût du risque proche de celui de l’univers investment grade.

AVERTISSEMENT

Ce document commercial vous est communiqué à titre d’information seulement et reflète le point de vue de Sienna AM France à une date donnée.

Toutes les informations et opinions contenues dans ce document reflètent le contexte actuel et peuvent être modifies à tout moment sans préavis.

La société de gestion ne saurait encourir une quelconque la responsabilité directe ou indirecte résultant de ce document et des informations qui y sont contenues qui reflètent son opinion à une date donnée et dont elle n’assure ni l’exhaustivité ni l’exactitude et/ou pérennité. Aucun investissement ne saurait se faire sur la base des seules informations figurant sur ce document.

Les informations contenues dans ce document vous sont communiquées sur une base confidentielle et ne doivent être ni copiées, ni reproduites, ni modifies, ni divulguées à un tiers sans l’autorisation préalable de Sienna AM France.

Sienna AM France est une société de gestion de portefeuille agréée par l'AMF sous le n°GP97118, membre du groupe Sienna Investment Managers.

Pour visiter le site de Sienna Investment Managers, cliquez ICI.